Làm thế nào thu hẹp khoảng cách hòa nhập tài chính khu vực Đông Nam Á?

Kinh tế số - Ngày đăng : 15:25, 20/02/2022

Trong khi nền kinh tế khu vực đã trải qua một chặng đường dài trong thập kỷ qua, thì hơn 6/10 người Đông Nam Á hiện vẫn đang ít có cơ hội tiếp cận với các dịch vụ ngân hàng hoặc không có ngân hàng.

Theo báo cáo của Ngân hàng Phát triển châu Á, các doanh nghiệp siêu nhỏ, nhỏ và vừa (MSME) là một động lực quan trọng trong các nền kinh tế Đông Nam Á, chiếm 69% lực lượng lao động khu vực từ năm 2010 đến năm 2019. Tuy nhiên, việc thiếu lịch sử tín dụng chính thức và các thủ tục rườm rà đã cản trở khả năng tiếp cận vốn, hạn chế tiềm năng phát triển của các doanh nghiệp (DN) này.

Trong một nghiên cứu của Tech for Good Institute năm 2021, hơn 60% MSME được khảo sát cho biết họ không thể vay vốn khi DN cần tài chính để hoạt động.

Lao động phi chính thức, ước tính chiếm hơn 70% lực lượng lao động của khu vực, cũng chưa được đáp ứng đầy đủ về các dịch vụ tài chính. Nhiều người thiếu tài khoản ngân hàng và giao dịch chủ yếu bằng tiền mặt, gây khó khăn cho việc xây dựng lịch sử tín dụng có thể cho phép họ tiếp cận với các công cụ tài chính chính thức.

Ngay cả trong số những người tiêu dùng được tiếp cận với các dịch vụ tài chính chính thức, nhiều người cũng bị giới hạn ở các dịch vụ cấp một như tài khoản tiết kiệm.

Đối với một số người, sự thiếu nhận thức, lo sợ về các khoản phí không chính thức và giá cao cũng là những yếu tố ngăn cản việc họ tham gia mua các sản phẩm bảo hiểm và đầu tư quan trọng để bảo vệ họ trước các tình huống bất ngờ.

Và khi khu vực bắt đầu tìm kiếm con đường thoát khỏi đại dịch, theo Kell Jay Lim, Giám đốc Grab Singapore, điều quan trọng là phải giúp các DN, người dân tiếp cận được nhiều hơn với nguồn vốn và các dịch vụ tài chính để tạo nền tảng cho sự phục hồi kinh tế bền vững.

Thu hẹp khoảng cách hòa nhập tài chính ở Đông Nam Á

Mức độ thâm nhập của điện thoại di động ở hầu hết các quốc gia Đông Nam Á đã vượt xa mức thâm nhập thẻ tín dụng hoặc tài khoản ngân hàng một cách đáng kể. Điển hình như ở Indonesia, khoảng 75% dân số sở hữu điện thoại di động, trong khi tỷ lệ sở hữu thẻ tín dụng là không đáng kể và chỉ một nửa dân số có tài khoản ngân hàng.

Với tỷ lệ sử dụng điện thoại đi động cao, cùng với một lực lượng dân số trẻ hiểu biết về công nghệ đã thúc đẩy việc thanh toán trực tuyến trong khu vực phát triển nhanh chóng.

Đặc biệt, COVID-19 cũng là chất xúc tác đẩy nhanh sự tiếp nhận của các dịch vụ tài chính và thanh toán số. Các biện pháp hạn chế và giãn cách xã hội trong bối cảnh đại dịch đã khuyến khích người dùng thực hiện các giao dịch trực tuyến cho nhu cầu hàng ngày của họ, từ mua hàng tạp hóa đến thanh toán hóa đơn.

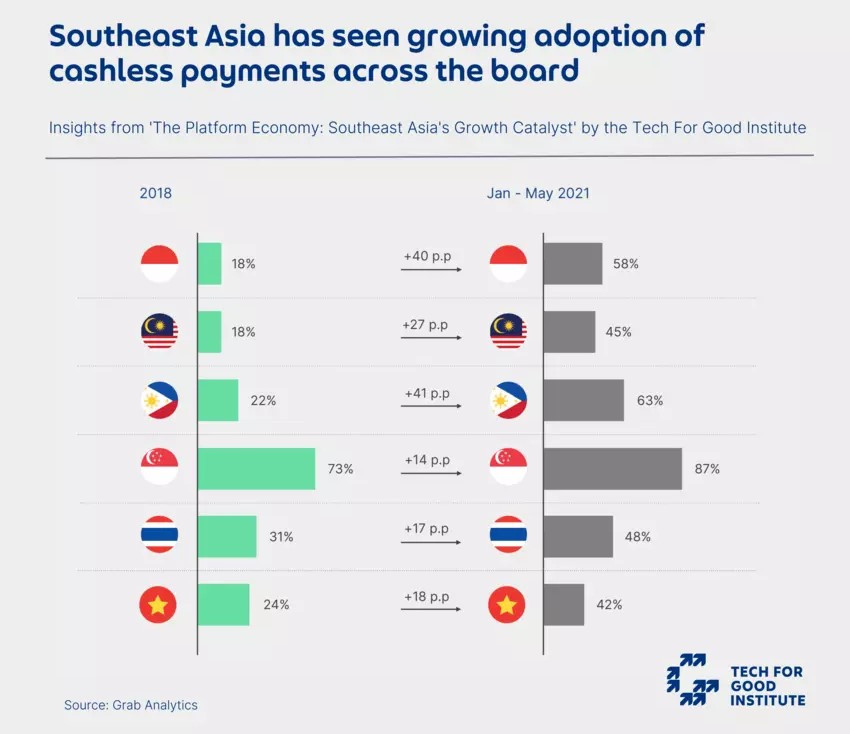

Từ năm 2018 đến năm 2021, các quốc gia trong khu vực đã chứng kiến bước tăng trưởng nhanh chóng trong việc áp dụng thanh toán không dùng tiền mặt và các công ty cũng đã chuyển đổi kịp thời để cung cấp các dịch vụ tài chính số (DFS) phù hợp cho nhiều đối tượng nhất có thể tiếp cận được.

Từ năm 2018 đến năm 2021, các quốc gia trong khu vực đã chứng kiến bước tăng trưởng nhanh chóng trong việc áp dụng thanh toán không dùng tiền mặt. (Nguồn: Tech for Good Institute)

Theo đó, các nhà cung cấp DFS đang sử dụng dữ liệu lớn như lịch sử mua hàng trực tuyến và thu nhập của nhân viên phi chính thức để phát triển và xây dựng hồ sơ rủi ro khách hàng cho những người thiếu điểm tín dụng.

Ví dụ, tại Indonesia, Grab đã hợp tác với JULO, một nhà cung cấp tín dụng kỹ thuật số, để cung cấp các khoản vay vi mô trong ngày cho các tài xế và đối tác giao hàng.

Dữ liệu cũng trở nên hữu ích trong việc mở rộng các khoản vay cho các MSME. Chẳng hạn như, Grab có thể đánh giá dữ liệu về thu nhập kinh doanh của họ được thực hiện thông qua ứng dụng Grab, đánh giá của khách hàng và các giao dịch khác để xác định mức độ tín nhiệm trước khi cho họ vay.

Các nhà cung cấp DFS cũng phát triển những dịch vụ mới để "chia nhỏ" các khoản chi phí lớn thành các khoản thanh toán nhỏ hơn.

Tại Singapore, một số công ty bảo hiểm đã bắt đầu cung cấp bảo hiểm tai nạn cá nhân dựa trên mức sử dụng cho những người lao động tự do. Cụ thể, người lao động có thể đóng phí bảo hiểm hàng giờ dựa trên loại hợp đồng công việc và chỉ được bảo hiểm trong khoảng thời gian mà họ tham gia vào công việc đó. Điều này làm tăng khả năng chi trả và khả năng tiếp cận bảo hiểm cho mọi người.

Các giải pháp PayLater của Grab cũng cho phép người tiêu dùng chia nhỏ việc thanh toán hàng hóa trả góp không lãi suất, để quản lý dòng tiền của mình tốt hơn. Các dịch vụ này cung cấp các lựa chọn cho những người không có thẻ tín dụng và giúp họ tránh được các khoản tín dụng rủi ro hơn hoặc không được kiểm soát.

Hợp tác công – tư đóng vai trò quan trọng

Vẫn còn những rào cản nhất định trong việc đẩy mạnh bao trùm tài chính của khu vực. Theo Kell Jay Lim, để có thể thu hẹp khoảng cách tài chính hiệu quả, đòi hỏi phải có sự hợp tác chặt chẽ hơn giữa khu vực công và tư nhân. Đặc biệt, có một số lĩnh vực mà sự hợp tác như vậy có thể đạt được kết quả đôi bên cùng có lợi.

Chấp nhận thanh toán số: Tiếp cận và áp dụng thanh toán số là bước đầu tiên trong việc thu hẹp khoảng. Các nhà cung cấp DFS có thể hợp tác với chính phủ để thiết kế các chương trình tiếp cận cho các nhóm cụ thể không muốn sử dụng tiền mặt, bao gồm các DN truyền thống nhỏ, người cao tuổi hoặc người dân ở khu vực nông thôn, đồng thời cung cấp những khuyến khích và động lực quan trọng để thúc đẩy việc áp dụng trên toàn quốc.

Ví dụ, năm 2020, chính phủ Malaysia đã giới thiệu một chương trình kích cầu toàn quốc sử dụng các nhà cung cấp dịch vụ ví điện tử được lựa chọn bao gồm GrabPay để giải ngân tài trợ của chính phủ cho 15 triệu người Malaysia đủ điều kiện và khuyến khích chi tiêu an toàn, tiện lợi của người tiêu dùng trong bối cảnh đại dịch.

Nâng cao nhận thức và tin tưởng: Vẫn còn những khoảng cách trong nhận thức về lợi ích và rủi ro tiềm ẩn của DFS. Các công ty công nghệ tài chính, tổ chức giáo dục và các cơ quan chính phủ có thể hợp tác cùng nhau để thúc đẩy nâng cao nhận thức về tài chính. Điều này là rất quan trọng khi nhiều sản phẩm tài chính có thể tiếp cận được với những người trước đây ít tiếp xúc với các dịch vụ đó. Những người mới sử dụng sẽ cần được đào tạo về cách quản lý tiền của họ bằng cách sử dụng các sản phẩm tài chính số, cũng như cách quản lý quyền riêng tư của dữ liệu và đề phòng rủi ro an toàn thông tin mạng.

Quản trị: Điều quan trọng không kém là sự cần thiết của chính phủ và các nhà cung cấp DFS để cùng xây dựng và phát triển các khuôn khổ quy định nhằm thúc đẩy việc sử dụng an toàn và áp dụng các dịch vụ tài chính mới, bao gồm cả các vấn đề như sử dụng dữ liệu cá nhân có trách nhiệm. Điều này sẽ rất quan trọng để xây dựng lòng tin và giải quyết những lo ngại rằng các giao dịch tài chính trực tuyến kém an toàn hơn.

Chúng ta đang sống trong thời đại số, nơi các công cụ số mới có thể giúp giải quyết thách thức toàn cầu về bao trùm tài chính. Giải quyết hiệu quả vấn đề này sẽ là động lực quan trọng để thúc đẩy tiến bộ kinh tế - xã hội bền vững hơn ở Đông Nam Á./.