Giao dịch di động tại Việt Nam dự báo tăng trưởng gấp 3 lần vào năm 2025

Kinh tế số - Ngày đăng : 15:57, 16/03/2021

Ngoài những điều chỉnh và quy định cần tuân thủ trong thời gian tới, các ngân hàng nội địa sẽ tìm cách kết hợp những công nghệ mới nổi như trí tuệ nhân tạo (AI) nhằm tăng doanh số và tương tác từ khách hàng.

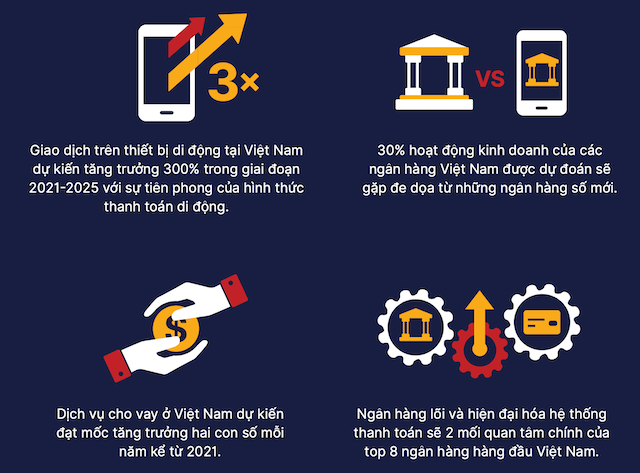

Theo công bố trong ấn bản thứ hai của Dự báo Ngành Fintech và Ngân hàng số khu vực Châu Á - Thái Bình Dương (APAC) tính đến năm 2025 do IDC thực hiện theo sự ủy quyền của Backbase. Giao dịch di động tại Việt Nam dự kiến sẽ tăng trưởng 300% trong giai đoạn 2021 - 2025, dẫn đầu là sự phát triển mạnh mẽ của thanh toán di động.

Theo IDC, giao dịch di động tại Việt Nam dự kiến sẽ tăng trưởng 300% trong giai đoạn 2021 - 2025, dẫn đầu là sự phát triển mạnh mẽ của thanh toán di động.

Theo ông Michael Araneta, Phó chủ tịch IDC Financial Insights khu vực Châu Á - Thái Bình Dương: "Những biến động của năm 2020 đã cho thấy khả năng phục hồi của ngành dịch vụ tài chính, qua đó khẳng định các tổ chức phải tập trung nỗ lực để nhạy bén hơn trong việc thấu hiểu khách hàng và định hướng đúng nền tảng. Những phân tích chuyên sâu từ báo cáo này sẽ giúp các ngân hàng, ngân hàng số trực tuyến thế hệ mới (neobank) và công ty công nghệ tài chính (fintech) nhận diện lĩnh vực đầu tư chủ chốt để chuẩn bị cho năm 2025 và xa hơn nữa".

Mô hình ngân hàng số phù hợp là yếu tố then chốt tác động tới khả năng thích ứng của các tổ chức tài chính cũng như cơ hội phục hồi sau những trì trệ liên quan tới đại dịch. Báo cáo nhấn mạnh rằng các ngân hàng số trên khắp APAC đã đạt mức tăng trưởng khách hàng cao gấp 3 lần so với ngân hàng truyền thống tính trong năm 2019 - 2020. Các ngân hàng khác trong ngành cũng đã phải nỗ lực chạm mốc tăng trưởng ít nhất 50% về số lượng giao dịch và tương tác của khách hàng trên nền tảng số. Theo dự kiến, những sáng kiến chuyển đổi số và tái cơ cấu toàn diện đề án tương tác khách hàng sẽ sớm được các tổ chức khôi phục.

Cuộc đua mới trong lĩnh vực ngân hàng đang phát triển

Các ngân hàng đang hoạt động và cả những tên tuổi mới sắp gia nhập thị trường đều sẽ có mặt trong cuộc đua cạnh tranh thị phần, đồng thời tìm cách giành ưu thế trên nền tảng số. Trong khi một số công ty công nghệ tài chính và neobank phải rút lui khỏi APAC do thách thức của COVID-19, những ngân hàng đương nhiệm tại Việt Nam lại nắm trong tay cơ hội xây dựng tệp khách hàng trung thành và tái kích hoạt hoạt động kinh doanh về dài hạn.

Dù vậy, dự báo thị trường vẫn sẽ đón thêm khoảng 100 ngân hàng thế hệ mới vào năm 2025 theo nghiên cứu của IDC. Song song những thử thách ngày càng khắc nghiệt hơn hậu đại dịch, tại mỗi thị trường trong khu vực APAC, các ngân hàng đương nhiệm sẽ phải đối mặt với sự cạnh tranh khốc liệt từ ít nhất hai ngân hàng số. Dự tính có đến 30% hoạt động kinh doanh của các ngân hàng Việt Nam sẽ gặp đe dọa từ những thách thức kỹ thuật số mới.

Một số fintech phát triển đủ quy mô vào năm 2019 cũng đã đạt được thành công nhất định và giành về nhiều thị phần hơn dự kiến. Các nhóm dịch vụ và sản phẩm fintech đang thu được kết quả kinh doanh khả quan bao gồm: thanh toán, tư vấn quản lý và đầu tư tài sản, dữ liệu thay thế, nền tảng cho vay, và khởi tạo tài khoản.

Ngân hàng truyền thống nâng cao năng lực kỹ thuật số

Hiện nay, các ngân hàng truyền thống ngày càng tập trung cải tiến để bắt kịp sự thay đổi hành vi của người tiêu dùng. Nhóm ngân hàng số trên khắp Châu Á - Thái Bình Dương đã chứng kiến mức tăng trưởng khách hàng cao gấp 3 lần so với các ngân hàng truyền thống trong giai đoạn 2019 - 2020.

Những sáng kiến đổi mới dự kiến sẽ tăng tốc trở lại vào năm 2021 và có thể nắm được cơ hội thành công cao hơn khi các ngân hàng tái cơ cấu chương trình khung cũng như đội ngũ Phát triển và Vận hành của họ. 50% ngân hàng Nhóm 1 đã trang bị sẵn các chương trình khung nhanh gọn (phục vụ việc số hóa).

Các khoản đầu tư vào nền tảng số đã mang lại hiệu quả rõ rệt như: ngân hàng có thêm tiềm lực để thu hút khách hàng mới, nâng cao mức chi tiêu của người dùng và ra mắt nhiều sản phẩm hơn. 44% đơn vị trong top 250 ngân hàng tốt nhất khu vực APAC sẽ nâng cấp nền tảng hiện đại hóa với sự hỗ trợ của API (phương thức giao diện lập trình ứng dụng).

Chi tiêu của doanh nghiệp cho công nghệ nhằm phục vụ hoạt động quản trị, kiểm soát rủi ro và cải tiến tương thích đã tăng trưởng hai con số trên toàn khu vực vào năm 2019 - 2020, trong khi các lĩnh vực đầu tư khác có phần khiêm tốn hơn.

Đầu tư chiến lược và ưu tiên tăng trưởng cho 2025

Một trong những hệ quả của suy thoái kinh tế là xu hướng tiếp cận nhân văn hơn khi đặt khách hàng làm trọng tâm của doanh nghiệp. Có thể thấy rõ điều này khi ngân hàng cần tương tác với khách hàng một cách đồng cảm, tin cậy và an toàn hơn dựa trên lợi ích từ những cải tiến kỹ thuật số.

Việc các tổng đài liên lạc được sử dụng nhiều hơn cho thấy yếu tố con người ngày càng được tích hợp sâu vào các chiến lược thu hút khách hàng. Bản phát hành mới nhất của Dự báo ngành Fintech và Ngân hàng số khu vực APAC chỉ ra 60% ngân hàng tại đây sẽ tận dụng AI và công nghệ máy học (ML) để giải quyết các vấn đề dựa trên cơ sở dữ liệu, trong khi con số này của năm trước chỉ dừng ở mốc 48%. Tại Việt Nam, ngân hàng lõi và hiện đại hóa hệ thống thanh toán sẽ là hai mối quan tâm chính của top 8 ngân hàng hàng đầu quốc gia, nhằm đón đầu nhu cầu tiêu dùng tăng cao vào năm 2025.

Một xu hướng tài chính cơ bản khác cũng dần được chú trọng trở lại, thậm chí vượt trên cả nhu cầu phát triển những nguồn thu mới. Đó là dịch vụ cho vay. Các ngân hàng trong APAC sẽ tập trung số hóa hoạt động cho vay, kế đến là trọng tâm về tiền gửi.

Các ngân hàng Việt Nam tiến đến xây dựng nền tảng số.

Xu hướng nói trên rất rõ nét tại Việt Nam, khi có tới 80% ngân hàng tái đầu tư vào quản lý rủi ro tín dụng và tài sản nợ, song song việc củng cố năng lực cho vay. Dự tính hoạt động cho vay tại Việt Nam sẽ chạm mốc tăng trưởng hai con số mỗi năm kể từ 2021. Những tiềm lực mới về mảng dịch vụ này sẽ có sự góp mặt của các đối tác fintech. Theo IDC dự báo đến giữa năm 2021, 50% các quyết định cho vay trong ngân hàng bán lẻ sẽ được hỗ trợ bởi các lợi ích từ fintech, nhấn mạnh sự tăng tốc hợp tác giữa các ngân hàng và lĩnh vực tiềm năng này.

Theo ông Riddhi Dutta, Giám đốc Backbase khu vực Nam Á và ASEAN chia sẻ: "COVID-19 đã mang lại những thay đổi đáng kể cho lĩnh vực ngân hàng tại Việt Nam và trên toàn Châu Á - Thái Bình Dương. Các ngân hàng và fintech cần nhanh chóng tiến hành chiến lược kỹ thuật số để giành được thị phần. Đó cũng là lý do báo cáo của chúng tôi nhấn mạnh những lĩnh vực chính đối với các ngân hàng Việt Nam, bao gồm sự tăng trưởng mạnh mẽ trong mảng di động và cơ hội thúc đẩy dịch vụ cho vay".

Ấn bản thứ hai của Dự báo Ngành Fintech và Ngân hàng số khu vực Châu Á – Thái Bình Dương tính đến năm 2025 dựa trên đánh giá của IDC Financial Insights về các chiến lược ngân hàng số từ 65 ngân hàng đa dạng – các đơn vị chiếm hơn 65% tổng thị phần tài sản tương ứng tại từng thị trường chủ chốt của Châu Á/Thái Bình Dương.

Nghiên cứu cũng xét đến 100 fintech và ngân hàng trực tuyến thế hệ mới trong Chương trình Ngân hàng trực tuyến thế hệ mới (Challenger Bank Program) của IDC Financial Insights Châu Á/Thái Bình Dương. Nghiên cứu được thực hiện từ Quý 4, 2020 đến Quý 1, 2021. IDC cũng đã tham khảo các báo cáo trước đó về Ngân hàng số trong 5 năm qua để tìm hiểu sự phát triển của các chiến lược ngân hàng số.