Dưới sự chủ trì của Ban Kinh tế Trung ương và Ngân hàng Nhà nước (NHNN) Việt Nam, Diễn đàn cấp cao với chủ đề "Ngành ngân hàng chủ động và tiên phong tham gia cuộc cách mạng công nghiệp lần thứ tư (CMCN 4.0)" đã được tổ chức vào chiều ngày 11/10, do Hiệp hội Ngân hàng Việt Nam và Tập đoàn IEC (IEC Group) là đơn vị phối hợp tổ chức sự kiện.

Được đánh giá có mức độ ứng dụng ngân hàng số nhanh nhất trong khu vực

Phát biểu khai mạc Diễn đàn, Trưởng ban Kinh tế Trung ương Trần Tuấn Anh cho biết, ngành ngân hàng là ngành kinh tế đặc biệt quan trọng, giữ vai trò là "huyết mạch" của nền kinh tế quốc dân. Do đó, Nghị quyết số 52-NQ/TW ngày 27/9/2019 của Bộ Chính trị về một số chủ trương, chính sách chủ động tham gia cuộc CMCN 4.0 đã xác định ngành ngân hàng là một trong những ngành có mức độ sẵn sàng cao, được ưu tiên tham gia.

Trong thời gian qua, lãnh đạo NHNN và toàn ngành ngân hàng đã tích cực triển khai các nhiệm vụ chủ động tham gia cuộc CMCN 4.0, thực hiện CĐS mạnh mẽ trong các lĩnh vực và đạt nhiều kết quả tích cực. Ngành ngân hàng là ngành đầu tiên công bố ngày CĐS của ngành (ngày 11/5); đã ban hành Kế hoạch CĐS đến năm 2025, định hướng đến năm 2030. Năm 2021, Việt Nam được Công ty tư vấn và quản lý toàn cầu (McKinsey) đánh giá có mức độ ứng dụng ngân hàng số nhanh nhất trong khu vực. Kinh nghiệm CĐS nhanh, hiệu quả, bền vững của ngành ngân hàng sẽ là kinh nghiệm hữu ích cho các ngành, lĩnh vực khác trong nền kinh tế.

Bên cạnh các kết quả tích cực đạt được, theo ông Trần Tuấn Anh, thực tiễn cho thấy, vẫn còn nhiều hạn chế cần phải được khắc phục, nhất là pháp luật, cơ chế, chính sách cần phải đẩy nhanh và cập nhật kịp thời, hoàn thiện để phù hợp với môi trường kinh doanh số, tạo thuận lợi cho đổi mới sáng tạo, trước hết là pháp luật về doanh nghiệp, khởi nghiệp sáng tạo, sở hữu trí tuệ, thương mại, đầu tư, kinh doanh, dữ liệu và quản lý dữ liệu, giao dịch điện tử, phát triển công nghiệp công nghệ số.

"Ngành ngân hàng cần sớm ban hành khung thể chế thử nghiệm có kiểm soát đối với các công nghệ, sản phẩm, dịch vụ, mô hình kinh doanh mới hình thành từ xu thế cuộc CMCN 4.0; có các chính sách ngăn chặn kịp thời các tác động tiêu cực cả về kinh tế và xã hội, bảo đảm quốc phòng, an ninh quốc gia, trật tự, an toàn xã hội trên không gian mạng... ", Trưởng ban Kinh tế Trung ương nhấn mạnh.

Ông Nguyễn Kim Anh: Trong dịch COVID-19, các hạ tầng công nghệ, thanh toán của ngành ngân hàng vẫn đảm bảo hoạt động thông suốt, an toàn.

Thách thức từ nhu cầu luôn thay đổi của khách hàng và xu hướng tội phạm mạng

Tại Diễn đàn, ông Nguyễn Kim Anh, Phó Thống đốc NHNN Việt Nam cho biết, thời gian qua, NHNN đã luôn bám sát các chủ trương, định hướng chỉ đạo của Đảng, Chính phủ, Thủ tướng Chính phủ,... để chỉ đạo trên toàn ngành chủ động, tích cực triển khai đồng bộ nhiều giải pháp nhằm chủ động nắm bắt cơ hội từ cuộc CMCN 4.0 gắn với việc xây dựng và triển khai các chiến lược, kế hoạch CĐS toàn ngành cũng như tại từng tổ chức tín dụng. Với quan điểm tiếp cận lấy người dân làm trung tâm và sự thuận tiện, trải nghiệm của người sử dụng dịch vụ là thước đo, ngành ngân hàng đã đạt được những thành quả bước đầu.

Đầu tiên, nhiều dịch vụ ngân hàng đã có thể được sử dụng hoàn toàn trên kênh số như: mở tài khoản thanh toán, thẻ ngân hàng, chuyển tiền, gửi tiết kiệm... Thậm chí, nhiều ngân hàng Việt Nam có trên 90% giao dịch trên kênh số. Tốc độ tăng trưởng về giao dịch thanh toán di động bình quân hàng năm đạt hơn 90%.

Tiếp theo, các công nghệ phổ biến của CMCN 4.0 như trí tuệ nhân tạo, máy học, dữ liệu lớn… đều đã được nghiên cứu, ứng dụng tại nhiều ngân hàng Việt Nam để nâng cao năng lực hoạt động, phân tích nhu cầu khách hàng, mở rộng hệ sinh thái số, mang lại cho người dân các dịch vụ ưu việt với chi phí hợp lý.

Đặc biệt, trong bối cảnh dịch bệnh đã góp phần gia tăng nhanh chóng nhu cầu giao dịch thanh toán trên các kênh số nhưng các hạ tầng công nghệ, thanh toán của ngành ngân hàng vẫn đảm bảo hoạt động thông suốt, an toàn. "Điều này cho thấy ngành ngân hàng đã chủ động trong đầu tư, phát triển hạ tầng để bắt kịp được với tốc độ tăng trưởng nhanh chóng của thị trường và đáp ứng tốt nhu cầu, kỳ vọng của khách hàng, người dân", Phó Thống đốc Ngân hàng nhà nước khẳng định.

Mặc dù đã có những kết quả bước đầu khả quan, Phó Thống đốc Nguyễn Kim Anh cho biết, ngành ngân hàng vẫn đứng trước những thách thức về bài toán đầu tư hiệu quả, sự thay đổi thường xuyên, liên tục về nhu cầu, thị hiếu của khách hàng và xu hướng tội phạm công nghệ cao với các thủ đoạn ngày càng tinh vi, đến từ khắp nơi trên thế giới. Từ đó đặt ra cho ngành ngân hàng phải CĐS một cách bài bản, có trọng tâm, trọng điểm với lộ trình cụ thể.

Phó Thống đốc Nguyễn Kim Anh mong muốn thông qua Diễn đàn sẽ cùng nhau thống nhất về một số định hướng, giải pháp lớn nhằm thúc đẩy sự tham gia chủ động của ngành ngân hàng trong việc chủ động, tích cực tham gia cuộc CMCN 4.0. Từ đó đưa ra một số đề xuất, gợi ý cụ thể về mặt cơ chế, chính sách tạo thuận lợi cho sự phát triển lành mạnh của các chủ thể trên thị trường, hướng tới việc đem đến trải nghiệm vượt trội, dịch vụ an toàn, tiện ích cho người dân, khách hàng trong bối cảnh 4.0.

Lãnh đạo Ban Kinh tế Trung ương, NHNN... tham quan các gian hàng triển lãm tại Diễn đàn.

Cần đẩy nhanh hoàn thiện các tiêu chuẩn kết nối với cơ sở dữ liệu (CSDL) quốc gia về dân cư

Mở đầu các bài tham luận phiên Báo cáo chính của Diễn đàn, đại diện NHNN Việt Nam đã trình bày báo cáo về kết quả 3 năm triển khai thực hiện Nghị quyết 52-NQ/TW ngày 27/9/2019 của Bộ Chính trị về "Một số chủ trương, chính sách chủ động tham gia CMCN 4.0" của ngành ngân hàng.

Cụ thể, theo ông Lê Anh Dũng, Phó Vụ trưởng phụ trách Vụ Thanh toán, NHNN, đơn vị này chủ động và tiên phong tham gia CMCN 4.0 thông qua việc ban hành quyết định kế hoạch hành động: đổi mới tư duy, thống nhất nhận thức, tăng cường vai trò của người dẫn đầu; hoàn thiện thể chế thông qua việc ban hành một số quy định như hoàn thiện Nghị định về cơ chế thử nghiệm có kiểm soát hoạt động công nghệ tài chính trong lĩnh vực ngân hàng (Sandbox); ban hành, thực hiện các tiêu chuẩn chung…; xây dựng và phát triển cơ sở hạ tầng thiết yếu.

"Trong 8 tháng đầu năm 2022, giao dịch qua hệ thống thanh toán điện tử liên ngân hàng tăng 7,24% về số lượng và tăng 33,21% về giá trị so với cùng kỳ năm 2021, giá trị bình quân 900 nghìn tỷ đồng/ngày", ông Dũng cho biết.

Bên cạnh đó, ngành ngân hàng cũng đã phát triển và nâng cao năng lực đổi mới sáng tạo thông qua hệ sinh thái thông minh trên ứng dụng di động, hợp tác với các fintech để giải quyết nhu cầu khách hàng. Đồng thời phát triển nguồn nhân lực thông qua thành lập trung tâm đội dự án hoặc trung tâm/phòng ngân hàng số riêng biệt hay triển khai các bộ phận chuyên trách thực hiện các nhiệm vụ CĐS, sáng kiến đổi mới sáng tạo.

Ngoài ra, việc nghiên cứu, ứng dụng công nghệ ưu tiên cũng được ngành ngân hàng ưu tiên hành động. Trong số các ngân hàng, chi nhánh ngân hàng nước ngoài đã có, đang xây dựng hoặc dự tính sẽ xây dựng chiến lược CĐS: 88% lựa chọn triển khai số hóa dần các kênh giao tiếp khách hàng (front-end) và nghiệp vụ nội bộ (back-end); 19% đã hoặc có kế hoạch thiết lập thương hiệu/kênh ngân hàng số mới.

Còn với các tổ chức tín dụng, nhiều đơn vị tự đánh giá có mức độ sẵn sàng cao đối với việc ứng dụng các công nghệ phổ biến, thể hiện qua việc 70% tổ chức có mức độ sẵn sàng triển khai từ mức trung bình trở lên với các công nghệ số. Ứng dụng thành tựu CMCN 4.0 trong hoạt động nghiệp vụ, cung ứng dịch vụ được đẩy mạnh, bao gồm: Giải pháp chấm điểm tín dụng, triển khai khung quản lý rủi ro tổng thể, mô hình hoạt động/phát triển sản phẩm theo hướng tinh gọn, linh hoạt (agile), xây dựng các mô hình chi nhánh thông minh, thiết lập hệ sinh thái số, hướng đến các mô hình ngân hàng mở (Open Banking).

Theo ông Lê Anh Dũng, định hướng ngành ngân hàng trong thời gian tới tập trung: Tiếp tục hoàn thiện cơ chế chính sách, khung khổ pháp lý; tập trung vào kết nối CSDL dân cư, hệ thống định danh và xác thực điện tử phục vụ công tác quản lý nhà nước và cung ứng dịch vụ trên môi trường điện tử; tiếp tục hoàn thiện hạ tầng công nghệ phục vụ CĐS, tăng cường kết nối, hợp tác với các ngành, lĩnh vực khác; ứng dụng công nghệ để phát triển sản phẩm, dịch vụ ngân hàng số phục vụ người dân đi đôi với đảm bảo an ninh, an toàn hoạt động ngân hàng, các giao dịch ngân hàng số, thanh toán số; tiếp tục tăng cường công tác tuyên truyền, giáo dục tài chính cho người dân.

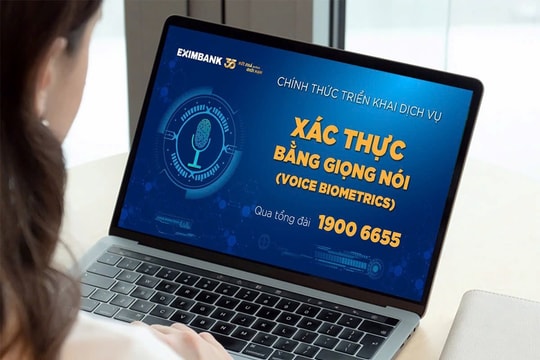

Về những kiến nghị của ngành ngân hàng, ông Dũng cho biết, NHNN mong muốn đẩy nhanh hoàn thiện các tiêu chuẩn kết nối với CSDL quốc gia về dân cư, CSDL căn cước công dân, cho phép chia sẻ, kết nối mở với các ngành dịch vụ như ngân hàng, viễn thông, bảo hiểm. Từ đó, hỗ trợ định danh, xác thực khách hàng bằng phương tiện điện tử (eKYC)/ tăng độ chính xác trong định danh, xác thực khách hàng.

Đại diện NHNN đề xuất sửa đổi Luật Giao dịch điện tử 2005 tạo cơ sở pháp lý đồng bộ cho các bộ, ngành thực hiện CĐS để túc đẩy tạo thuận lợi cho giao dịch điện tử và tăng cường lòng tin đối với giao dịch điện tử.

Ông Colin Richard Dinn, Giám đốc Ngân hàng số, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) và ông Nguyễn Hưng Tổng Giám đốc, Ngân hàng TMCP Tiên Phong (TPBank) đã chia sẻ kinh nghiệm của ngân hàng trong quá trình xây dựng chiến lược CĐS trong doanh nghiệp cũng như việc đổi mới tư duy để CĐS thành công.

Khép lại phần báo cáo chính, ông Đỗ Ngọc Duy Trác, Tổng Giám đốc, VinCSS đã trình bày về một số vấn đề tồn tại và giải pháp về chính sách trong tăng cường quản lý định danh, ứng dụng xác thực mạnh trên thế giới. Sau hơn hai năm nghiên cứu và xây dựng, VinCSS cho ra mắt hệ sinh thái các giải pháp xác thực mạnh không mật khẩu chuẩn FIDO2 quốc tế. Các sản phẩm dịch vụ xác thực mạnh không mật khẩu của VinCSS được Microsoft và nhiều tổ chức tin tưởng, khuyến nghị sử dụng. ông Đỗ Ngọc Duy Trác chia sẻ: "VinCSS luôn sẵn sàng hợp tác, sát cánh cùng với các doanh nghiệp Việt Nam để mang xác thực không mật khẩu đến gần hơn, góp phần bảo vệ, nâng tầm trải nghiệm người dùng Việt trên không gian số".

Phiên tọa đàm bàn tròn cấp cao được điều phối bởi TS. Cấn Văn Lực, chuyên gia kinh tế trưởng, Giám đốc Viện Đào tạo và Nghiên cứu BIDV, tập trung trao đổi về các xu hướng lớn trong CĐS ngành ngân hàng, các mô hình và dịch vụ ngân hàng mới; đề xuất hoàn thiện thể chế, chính sách tạo thuận lợi cho chủ động tham gia cuộc CMCN 4.0 của ngành ngân hàng; thảo luận về các giải pháp công nghệ mới đảm bảo an toàn, an ninh mạng cho lĩnh vực tài chính - ngân hàng./.