Bruce Stanley Kovner (sinh năm 1945) với vai trò là một nhà đầu tư nổi tiếng, nhà quản lý quỹ phòng hộ và nhà từ thiện hoạt động bền bỉ của nước Mỹ.

Ông sinh ra ở quận Brooklyn, thành phố New York trong một gia đình khó khăn với cha là cầu thủ bóng đá nghiệp dư bán thời gian và mẹ ở nhà nội trợ, suốt tuổi thơ gia đình ông luôn sống trong cảnh túng thiếu khó khăn ngày no ngày đói. Tuy nhiên ngày từ thuở còn đi học, Kovner đã bộc lộ tố chất chăm chỉ và ham học hơn người. Suốt những năm tháng phổ thông, ông luôn dành vị trí top đầu của lớp và bộc lộ tố chất với những môn học thiên về logic và tính toán.

Hoàn thành xong cấp 3, ông ứng tuyển và được nhận vào nhập học tại ngôi trường danh giá Harvard. Vào một ngày đẹp trời khi ông đang ngồi trên ghế giảng đường thì nhận được tin mẹ ông đã treo cổ tự vẫn tại nhà không rõ nguyên do. Chính cú shock khi mẹ mất đã làm ông khủng hoảng tinh thần một thời gian và phải nghỉ học ở nhà trong 2 năm. Sau khi trấn tĩnh lại, ông đã đăng kí quay trở lại trường để tiếp tục việc học tập. Trong thời gian học, ông không ngại ngần chạy taxi kiếm thêm tiền sinh hoạt và tiền để đầu tư vào thị trường chứng khoán.

Ông bắt đầu nghiên cứu sâu về thị trường tài chính vào năm 1977 và bắt đầu với thời điểm thị trường đang trong cơn sốt. Ông xin việc vào làm thêm trợ lí tại một công ty quản lí quỹ thời bấy giờ để có thể vừa học vừa thực hành.

May mắn đầu tiên đã đến với Bruce khi ông biến khoản tiền vốn ban đầu từ 3.000 đô la của mình lên thành 20.000 đô la và bằng sự nỗ lực học hỏi đầu tư không ngừng, tài sản của Kovner đã nhân lên liên tiếp nhiều lần. Cho tới hiện nay, tài sản cá nhân của ông ước tính đang ở mốc 5.3 tỉ đô la.

![[Quy tắc đầu tư vàng] Bruce Stanley Kovner- Từ nhân viên lái taxi tới tượng đài trong giới quản lý quỹ với khối tài sản 5 tỷ đô la - Ảnh 1. [Quy tắc đầu tư vàng] Bruce Stanley Kovner- Từ nhân viên lái taxi tới tượng đài trong giới quản lý quỹ với khối tài sản 5 tỷ đô la - Ảnh 1.](http://cafefcdn.com/thumb_w/640/2020/5/10/5-10-2020-9-04-17-am-1589076285081775788202.png)

Kể từ năm 1983 đến năm 2011, với số vốn có được từ đầu tư thị trường, Kovner đã sáng lập và điều hành công ty Caxton Associates LP, một công ty thương mại lớn kinh doanh đủ mọi mặt hàng tiêu dùng thời bấy giờ. Bên cạnh công việc điều hành doanh nghiệp, ông đồng thời còn tham gia giữ vai trò là Chủ tịch của CAM Capital. Quỹ của ông được thành lập vào tháng 1 năm 2012 để quản lý các hoạt động đầu tư, kinh doanh của chính Kovner.

Trong suốt quá trình đầu tư, ông cũng chia sẻ chủ yếu ông đầu tư dựa trên quan sát kĩ càng áp dụng cả cơ bản và điểm mua/bán kĩ thuật vào các công ty tăng trưởng. Lựa chọn hàng đầu mà ông hướng tới là cổ phiếu của những công ty có tiềm năng trong lĩnh vực mà ông thật sự hiểu được ngành nghề của chính nó.

Những nhà đầu tư nhỏ lẻ thường bán tháo cổ phiếu, khi công ty chưa thực sự phát triển đến mức cao nhất, đồng thời mua vào cổ phiếu của các công ty đã phát triển ổn định. Đối với Kovner, ông có thể chấp nhận mua công ty mà ông thực sự hiểu ngành nghề core chính và có thể công ty ông chọn đang ở giai đoạn tái cơ cấu. Ngoài ra trong những cuộc khủng hoảng kinh tế hay suy thoái, theo ông việc trang bị kiến thức, kĩ năng để tham gia thị trường phái sinh và hàng hóa cũng không phải là ý kiến tồi.

Bruce Kovner có thể nói là một trong những chuyên gia phân tích kỹ thuật tài năng. Ông sử dụng phân tích kỹ thuật rất linh hoạt và hiệu quả trong việc đưa ra các quyết định giao dịch hàng hóa hay giao dịch cổ phiếu.

Ông cho rằng các nhà đầu tư muốn thành công cần phải trang bị công cụ phân tích kỹ thuật, bởi họ biết khi nào mở vị thế hay khi nào đóng vị thế của một giao dịch. Nhà giao dịch không nên đưa vào trạng thái mong muốn hay kỳ vọng thị trường hay giá cổ phiếu/ hàng hóa tăng hay giảm. Họ nên chuẩn đoán xem thị trường đang vận hành như thế nào để đưa ra các quyết định phù hợp.

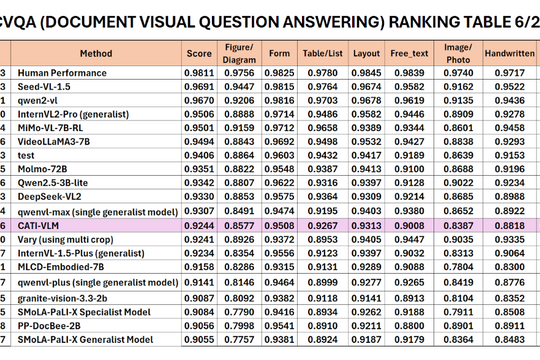

Chính vì đi ngược lẽ đó, mà trong suốt giai đoạn điều hành, theo dữ liệu Bloomberg, quỹ của ông luôn đạt tỉ suất sinh lời ổn định xấp xỉ 23% mỗi năm, vượt hơn mức tăng trung bình của S&P500. Bên cạnh đó lợi nhuận bình quân hàng năm cũng đạt mức hơn 18,9% trong liên tiếp nhiều năm. Bên cạnh tiếng tăm vang dội trong giới đầu tư – kinh doanh, ông còn là một trong những nhân vật nổi tiếng trong giới vận động từ thiện, khi suốt cả tuổi trẻ bên cạnh công việc đầu tư-kinh doanh, ông còn rất tâm huyết với việc làm từ thiện.

Trong một chia sẻ với Forbes, khi được hỏi về những trải nghiệm khó khan khi tham gia thị trường ,ông chia sẻ rằng điều khó khăn nhất của thị trường là những mất mát, chí ít tất cả nhà đầu tư đều từng chí ít một vài lần phải đối diện với sự thua lỗ, không cách nào ta có thể tránh khỏi được điều này đơn giản chẳng có hệ thống giao dịch nào có thể thắng mãi được ngài thị trường.

Điều duy nhất để có thể giảm thiểu hóa tối đa thua lỗ chính là việc đầu tư một cách có kiến thức và không ngừng nâng cao phương pháp của bản thân.

Để đạt được những thành công từ một chàng sinh viên lái taxi đến ông chủ quỹ đầu tư, ông chia sẻ hai kinh nghiệm chính sau:

Tập trung vào nghiên cứu kĩ doanh nghiệp trước khi nghĩ tới kiếm lợi nhuận

Làm sao để bảo toàn vốn là điều quan trọng hơn nhiều. Không nên cố gắng đạt 100% lợi nhuận và tốt hơn hết là thu được 60% lợi nhuận dự trù nhưng bảo đảm an toàn vốn. Đối với ông, "Không sợ mua cao – Chỉ cần bán phải cao hơn thế". Muốn làm được điều đó, quan trọng là nhà đầu tư phải thực sự hiểu về yếu tố cơ bản của doanh nghiệp.

Quan tâm tới những doanh nghiệp có tỷ suất lợi nhuận trên vốn sử dụng càng cao, doanh nghiệp càng có lợi thế. Lý luận của ông là trên quan điểm nhà đầu tư, họ mong muốn thu lại được nhiều tiền nhất có thể từ đồng vốn bỏ vào doanh nghiệp. Điều này đòi hỏi doanh nghiệp phải có khả năng sử dụng vốn hiệu quả, và điều này thể hiện bởi chỉ số ROCE và ROIC. Trong đó:

ROCE = Lợi nhuận/ Vốn sử dụng, với Vốn sử dụng = Tổng Tài Sản – Nợ ngắn hạn (cách tính đơn giản nhất). Theo ông, có 2 điều cần lưu ý khi sử dụng chỉ số ROCE như:

Thứ nhất, một doanh nghiệp có ROCE cao trong một năm có thể chỉ là kết quả của lợi nhuận đột biến của doanh nghiệp trong năm đó. Do đó, điều cần quan tâm ở đây là liệu mức lợi nhuận cao đó có thể được duy trì trong những năm tiếp theo.

Thứ hai, đó là một công ty có ROCE cao, nhưng chưa chắc đã có khả năng tiếp tục tái đầu tư phần tiền sinh lợi ở cùng một mức ROCE như vậy. Một doanh nghiệp lý tưởng, theo Ken, sẽ có khả năng duy trì điều này trong nhiều năm. Điều này có được chủ yếu nhờ vào lợi thế cạnh tranh của mô hình kinh doanh đó.

Về ROIC, ông lí giải luôn được tính theo tỉ lệ phần trăm và thường được biểu thị dưới dạng giá trị 12 tháng. ROIC nên được so sánh với chi phí vốn của một công ty để xác định xem công ty có tạo ra giá trị hay không. Giá trị ROIC cao hơn chi phí vốn cho biết công ty đó mạnh và đang phát triển, trong khi ROIC thấp hơn chi phí vốn cho thấy một mô hình kinh doanh không bền vững.

Nếu ROIC lớn hơn chi phí vốn bình quân gia quyền (WACC) của một công ty, thì công ty này tạo ra giá trị và sẽ được giao dịch ở mức cao. Tiêu chuẩn cho việc xác định một công ty có tạo ra giá trị hay không là lợi nhuận vượt quá 3% chi phí vốn của công ty đó.

Nếu ROIC của công ty dưới 3%, cho thấy công ty này không có vốn dư để đầu tư vào tăng trưởng trong tương lai.

Quản trị rủi ro là việc đặc biệt quan trọng

Dường như khi một nhà đầu tư không quan tâm đến việc quản trị rủi ro, khi có các biến động bất ngờ ngoài dự kiến trên thị trường thì sự thua lỗ sẽ đến rất nhanh chóng. Để chiến thắng trên thị trường chứng khoán cũng vậy. Là một nhà đầu tư chúng ta cũng phải học cách quản trị tốt rủi ro và thích nghi nhanh với sự thay đổi của thị trường. Bởi thị trường tài chính, nơi mà các lứa nhà đầu tư mới - cũ tồn tại đan xen, luôn thay đổi đến chóng mặt.

Ông cũng khuyên nhà đầu tư nên tính toán kĩ lưỡng thời điểm mua vào cũng như thời điểm bán ra. Ngoài ra, để tồn tại và duy trì hoạt động được tốt nhất nhà đầu tư không nên giao dịch vượt quá khả năng của mình. Sai lầm của các nhà giao dịch là mạo hiểm chấp nhập 8-10% rủi ro trong một giao dịch, trong khi họ chỉ nên chấp nhận 3-5%.

.png)