Ngân hàng chuyển đổi số để phục vụ khách hàng tốt hơn

Chuyển đổi số (CĐS) trong ngân hàng hay Digibank là việc tích hợp số hóa và công nghệ vào mọi lĩnh vực ngân hàng đã và đang từng bước phát triển rất mạnh mẽ tại các ngân hàng ở Việt Nam cũng như trên toàn thế giới.

Tóm tắt:

- Vai trò của chuyển đổi số (CĐS) với ngành ngân hàng.

- Thực trạng CĐS tại NHTM Việt Nam.

- Một số giải pháp đẩy mạnh CĐS trong lĩnh vực ngân hàng:

+ Tăng cường hợp tác với các công ty Fintech.

+ Đẩy mạnh tuyển dụng và đào tạo nhân lực cho CĐS.

+ Tăng cường hoạt động xây dựng và hoàn thiện quản lý dữ liệu.

+ Tăng cường các giải pháp đảm bảo an toàn thông tin.

CĐS giúp sửa đổi các quy trình kinh doanh làm tăng trải nghiệm của khách hàng cũng như đáp ứng các yêu cầu thay đổi của thị trường và mong muốn của khách hàng. Sở dĩ tất cả các ngân hàng đều tham gia vào cuộc đua CĐS là do những thay đổi của người dùng trong phương thức sử dụng dịch vụ tài chính. Cách mạng công nghiệp lần thứ tư (CMCN 4.0) đã phủ sóng hầu khắp mọi nơi nên việc sử dụng các phương thức thanh toán nhanh gọn không sử dụng tiền mặt ở mọi lúc mọi nơi, cá nhân hóa người dùng là nhân tố chính mạnh mẽ thúc đẩy CĐS trong lĩnh vực ngân hàng nhằm nâng cao chất lượng dịch vụ.

Như vậy, CĐS được hiểu là quá trình thay đổi từ mô hình truyền thống sang mô hình số bằng cách áp dụng công nghệ mới như dữ liệu lớn, Internet vạn vật (IoT), điện toán đám mây, chuỗi khối... làm thay đổi phương thức quản lý, điều hành, lãnh đạo, quy trình làm việc và môi trường văn hóa doanh nghiệp để tạo những giá trị mới.

Vai trò của CĐS với ngành ngân hàng

Những tác động tích cực mà ta có thấy rõ nhất khi mà các ngân hàng thực hiện CĐS trong bối cảnh hiện nay đó là: Tiếp cận khách hàng dễ dàng với chi phí rẻ hơn; Giúp nâng cao chất lượng dịch vụ và Cá nhân hóa trải nghiệm người dùng.

Tác động của quản lý dữ liệu trong CĐS

Tối ưu hóa quá trình ra quyết định: Quản lý dữ liệu giúp tổ chức thu thập, lưu trữ và truy cập thông tin một cách hiệu quả hơn. Điều này giúp nâng cao khả năng ra quyết định dựa trên dữ liệu, từ đó tạo ra lợi ích cạnh tranh và cải thiện hiệu suất kinh doanh của mỗi ngân hàng.

Tăng cường trải nghiệm khách hàng: Thông qua việc sử dụng dữ liệu để hiểu rõ hơn nhu cầu và mong muốn của khách hàng giúp ngân hàng tạo ra các dịch vụ và sản phẩm dựa trên thông tin khách hàng nhằm nâng cao sự hài lòng của họ.

Tăng cường khả năng phân tích: Quản lý dữ liệu đúng cách cung cấp dữ liệu có chất lượng tốt và dễ dàng truy cập, giúp các nhà quản lý và nhà phân tích thực hiện các phân tích dữ liệu phức tạp hơn nhờ đó sẽ có hiểu biết sâu sắc hơn về hoạt động kinh doanh và cơ hội tối ưu hóa.

Tuân thủ quy định và bảo mật dữ liệu: Quản lý dữ liệu cũng đóng vai trò quan trọng trong việc tuân thủ các quy định về bảo mật dữ liệu và quyền riêng tư, như GDPR (General Data Protection Regulation) ở châu Âu hoặc các quy định tương tự ở nhiều quốc gia khác. Điều này giúp bảo vệ thông tin cá nhân của khách hàng và đảm bảo tuân thủ pháp luật.

Hỗ trợ quá trình tự động hóa: Quản lý dữ liệu kỹ thuật số giúp đảm bảo tính nhất quán và đáng tin cậy của dữ liệu. Đồng thời CĐS thường liên quan đến việc áp dụng tự động hóa vào các quy trình kinh doanh. Quản lý dữ liệu cung cấp dữ liệu cần thiết cho các hệ thống tự động hóa và trí tuệ nhân tạo để hoạt động hiệu quả.

Tác động của tự động hóa quy trình

Hỗ trợ quản lý tuân thủ quy trình nội bộ và quản lý rủi ro hiệu quả: Bằng cách áp dụng công nghệ vào việc thực hiện công việc, đã tự động hóa 90% các quy trình, dẫn đến việc tiết kiệm đáng kể chi phí và thời gian thực hiện.

Chống rửa tiền (AML) và nhận diện khách hàng (KYC): việc sử dụng AML và KYC đều được dựa trên các quy tắc và dữ liệu của ngân hàng vì thế mà tự động hóa các quy trình này đều giúp cho ngân hàng tự động kiểm tra được các giao dịch và báo cáo lên hệ thống, rút ngắn thời gian hơn so với quy trình kiểm tra thủ công và tránh sai sót có thể xảy ra trong quy trình làm việc từ phía nhân viên.

Tối ưu hóa chi phí: Tự động hóa không chỉ cải thiện hiệu suất hoạt động mà còn giúp ngân hàng tiết kiệm từ 20 đến 50% chi phí bằng cách giảm thời gian mà nhân viên phải dành cho các công việc lặp đi lặp lại hàng ngày, tạo điều kiện cho họ để tập trung vào những công việc đòi hỏi tư duy sáng tạo hơn.

Nâng cao trải nghiệm người dùng: Khách hàng không cần chờ đợi để được phục vụ bởi nhân viên ngân hàng mà có thể tự mình sử dụng các quy trình tự động, mang lại trải nghiệm tốt hơn và thậm chí còn chính xác hơn so với việc tiếp xúc trực tiếp với nhân viên...

Tạo nên hệ thống hợp nhất trong toàn hệ thống: Các quy trình như xử lý khiếu nại, kiểm tra giao dịch, giao dịch tiền mặt không còn mất nhiều thời gian, không làm khách hàng phải chờ đợi, đồng thời giúp tiết kiệm nguồn nhân lực cho các nghiệp vụ theo quy trình trước đây. Các quy trình sẽ được tự động thực hiện một cách chính xác, từ việc lập hóa đơn đến quản lý tài khoản và thanh toán tự động.

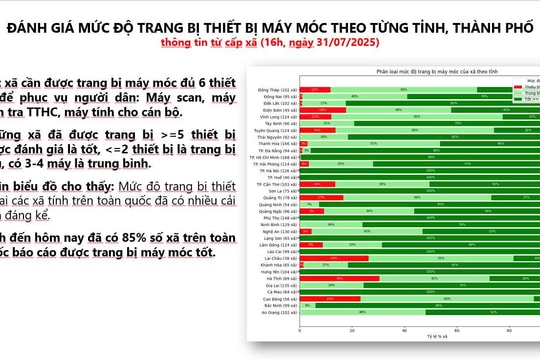

Thực trạng CĐS tại NHTM Việt Nam

Trong những năm qua, các ngân hàng thương mại (NHTM) Việt Nam đã triển khai ứng dụng nhiều giải pháp kỹ thuật, công nghệ tiên tiến, như: Trí tuệ nhân tạo (AI), xác thực sinh trắc học (vân tay, khuôn mặt), trợ lý ảo (Chatbot),... hợp tác với các công ty Fintech trong các hoạt động nghiệp vụ và cung ứng sản phẩm, dịch vụ để nâng cao hiệu quả hoạt động, quản lý dữ liệu, tự động hóa quy trình nghiệp vụ để tăng trải nghiệm khách hàng, nhờ vậy mà số lượng khách hàng số ở các NHTM tăng mạnh.

Theo thống kê của Ngân hàng nhà nước (NHNN), ở Việt Nam hiện nay 94% ngân hàng bước đầu triển khai hoặc đang nghiên cứu, xây dựng chiến lược CĐS, trong đó 59% ngân hàng đang triển khai CĐS.

Chia sẻ tại hội thảo “Đổi mới sáng tạo ngành Tài chính: Đổi mới để tăng trưởng bền vững” do Trung tâm Đổi mới sáng tạo Quốc gia (NIC) và JobHopin tổ chức ngày 22/7/2023, TS. Nguyễn Quốc Hùng, Phó chủ tịch kiêm Tổng thư ký Hiệp hội Ngân hàng Việt Nam (VNBA) cho biết, theo số liệu NHNN Việt Nam, 6 tháng đầu năm 2023 so với cùng kỳ năm 2022, giao dịch thanh toán không dùng tiền mặt tăng trưởng 55% về số lượng, qua kênh Internet là 76% về số lượng và 1,79% về giá trị; qua kênh điện thoại di động tương ứng là 65% và 77%; qua phương thức QR Code tăng tương ứng là 152% và 301%; và qua ATM giảm 4% về số lượng và 6% về giá trị.

Điều này cho thấy, xu hướng dịch chuyển sang thanh toán điện tử đang trở nên mạnh mẽ. Các ngân hàng, trung gian thanh toán được kết nối liên thông với thời gian giao dịch tính bằng giây, giá trị giao dịch qua ngân hàng tính trung bình là 900.000 tỷ đồng, tương đương 40 tỷ USD, với khoảng hơn 8 triệu giao dịch một ngày.

Ngoài ra, đã có trên 70% người trưởng thành có tài khoản ngân hàng thông qua CĐS, tỷ lệ chi phí doanh thu của các ngân hàng cũng giảm khoảng 30%, góp phần tiết giảm chi phí đáng kể cho hoạt động của ngân hàng.

Ứng dụng công nghệ vào CĐS

Hiện tại đã có 100% ngân hàng đầu tư đổi mới công nghệ và phát triển kênh bán hàng qua công nghệ số, như: Internet Banking, Mobile Banking... 100% ngân hàng đã sử dụng ngân hàng lõi (Core Banking), 83,33% ngân hàng đang số hóa các nghiệp vụ lõi của ngân hàng.

Bên cạnh đó, nhiều ngân hàng đã tiến hành nâng cấp hệ thống Core Banking nhằm đáp ứng yêu cầu phát triển, như: ACB, Techcombank (năm 2014), MSB (năm 2016), LienVietPostBank, VietinBank (năm 2017), SCB, Sacombank, ABBank, Eximbank, VPBank (năm 2018), Vietcombank (năm 2020)...

Mặc dù, các ngân hàng đang tích cực đẩy mạnh ứng dụng công nghệ vào CĐS, song việc chuyển đổi ngân hàng lõi diễn ra ở các NHTM Việt Nam được đánh giá còn chậm và chưa đem đến hiệu quả tương xứng.

Hiện tại, một số Công nghệ CĐS đã được hệ thống NHTM Việt Nam triển khai như:

Công nghệ sổ cái (General Ledger - GL): Ghi nhận một cách chi tiết các giao dịch (các chiều đơn vị, tài khoản, khách hàng, sản phẩm, phòng, ban...) phục vụ cho mục tiêu phân tích đa chiều hiệu quả, thu nhập, chi phí, lợi nhuận... theo yêu cầu quản trị (LienVietPostBank, VietinBank, SCB, ACB...).

Công nghệ định danh khách hàng điện tử Ekyc: Nền tảng công nghệ thiết yếu để ngân hàng quản lý dữ liệu khách hàng (TPBank, VPBank, HDBank, VietCapital Bank, Nam A Bank, MBBank, VIB...).

Trí tuệ nhân tạo (AI): TPBank ứng dụng AI vào phục vụ khách hàng trong lĩnh vực ngân hàng số, với trợ lý ảo có tên gọi T’Aio trên Facebook Messenger; BIDV ứng dụng AI với học máy (Machine Learning) trong việc xây dựng mô hình dự đoán khách hàng từ bỏ dịch vụ; Nam A Bank ứng dụng AI ra mắt không gian giao dịch số, đưa robot OPBA vào sử dụng và phục vụ khách hàng; MSB ứng dụng AI vào phát hành thẻ tín dụng và tích hợp phương thức thanh toán QR Code với 2 đối tác lớn là VNPAY và Payoo.

Sinh trắc học (Biometric): TPBank ứng dụng công nghệ sinh trắc để tạo ra LiveBank với tính năng nhận diện khuôn mặt trên ngân hàng tự động LiveBank; Vietcombank ứng dụng công nghệ sinh trắc học và công nghệ mới là Push Authentication để phát triển ngân hàng số VCB Digibank; BIDV áp dụng CN nhận dạng ký tự quang học vào nhận dạng khuôn mặt, livecheck vào triển khai hệ thống đăng ký trực tuyến; VietinBank ứng dụng sinh trắc học thí điểm triển khai thành công Hệ thống “Smart Digital Branch - Chi nhánh số hóa thông minh”.

Hợp tác với công ty Fintech trong CĐS

Ngoài việc đầu tư vào công nghệ mới, các NHTM Việt Nam còn hợp tác với các công ty Fintech để cung cấp các sản phẩm, dịch vụ số.

Sự hợp tác giữa NHTM với các công ty Fintech đang trở thành xu hướng phát triển của ngành tài chính ngân hàng trong quá trình CĐS. Thông qua quá trình hợp tác, NHTM đa dạng hóa danh mục dịch vụ, đem đến nhiều trải nghiệm mới cho khách hàng. Trong thời gian tới, sự hợp tác giữa các NHTM với công ty Fintech sẽ ngày càng tăng.

Khảo sát của Viện chiến lược ngân hàng (NHNN) cho thấy, 100% ngân hàng đang có kế hoạch mở rộng hợp tác với các công ty Fintech để cung ứng các sản phẩm dịch vụ ngân hàng liên quan đến các lĩnh vực: Thanh toán (92%); dịch vụ ngân hàng số (76%); Big data (68%); công nghệ Blockchain (16%). Qua đây cho thấy, CĐS đang diễn ra mạnh mẽ trong lĩnh vực tài chính ngân hàng.

Ứng dụng CĐS trong quản lý dữ liệu

Theo số liệu khảo sát của NHNN, đến cuối năm 2022, khoảng 97% các ngân hàng đã xây dựng kho dữ liệu tập trung (Data warehouse), khoảng 75% các ngân hàng đã xây dựng các hồ dữ liệu (Data lake) để thu thập dữ liệu thô đến từ các điểm tiếp xúc số và gần như 100% các ngân hàng đã ứng dụng phân tích dữ liệu để tối ưu hóa quy trình vận hành, tăng hiệu quà hoạt động, quán trị rủi ro,...

Qua các năm, tỷ lệ ngân hàng ứng dụng CĐS trong quản lý dữ liệu ngày càng gia tăng, đây là nền tảng cơ sở giúp các ngân hàng nâng cao năng lực cạnh tranh thông qua phát triển ngân hàng số và khả năng phân tích nâng cao.

Bên cạnh việc xây dựng kho dữ liệu, các NHTM cũng chú trọng ứng dụng CĐS trong quản lý dữ liệu. Nhận thấy, thời gian qua việc ứng dụng chuyển dụng đối số trong hoạt động quản lý dữ liệu của các ngân hàng Việt Nam đã có những bước phát triển đáng kể theo định hướng trở thành các tổ chức quản trị dựa trên dữ liệu, công nghệ, các kho dữ liệu đã được xây dựng, giúp tối ưu hóa quy trình nghiệp vụ, tiết kiệm thời gian truy xuất dữ liệu.

Ứng dụng CĐS trong tự động hóa quy trình nghiệp vụ

Việc ứng dụng CĐS trong quy trình nghiệp vụ của NHTM Việt Nam ngày càng gia tăng. Đặc biệt trong các năm 2020 và 2021 khi dịch COVID-19 bùng phát và lan rộng trên toàn cầu. Với các chỉ thị của chính phủ, cả nước phải tuân thủ chính sách giãn cách, hạn chế tiếp xúc của Nhà nước.

Trong bối cảnh này, nhằm giúp khách hàng tiếp cận dịch vụ, song vẫn đảm bảo tuân thủ các nguyên tắc 5K, 7K của Nhà nước, hệ thống NHTM Việt Nam đã đẩy mạnh ứng dụng CĐS vào quy trình nghiệp vụ, đảm bảo khách hàng được tiếp cận dịch vụ ngân hàng một cách dễ dàng, toàn bộ nghiệp vụ ngân hàng đều được cung cấp trên môi trường số.

Hiện tại, theo số liệu thống kê từ NHNN cho thấy, đã có 50,12% nghiệp vụ của NHTM được thực hiện hoàn toàn trên môi trường số; 70,13% số lượng giao dịch của khách hàng thực hiện trên môi trường số; 49,67% quyết định giải ngân cho vay của NHTM thực hiện trên môi trường số.

Một số giải pháp đẩy mạnh CĐS trong lĩnh vực ngân hàng

Kế hoạch CĐS ngành Ngân hàng với mục tiêu hiện đại hóa toàn diện hoạt động quản lý cũng như tự động hóa dịch vụ của các ngân hàng và các tổ chức tín dụng khác trên cơ sở sử dụng thành tựu của CMCN 4.0. Đặt ra chỉ tiêu đến năm 2025 ít nhất 50% nghiệp vụ tài chính cho phép khách hàng thực hiện trên giao diện số và 70% giao dịch thuộc về kênh số.

Để thực hiện được mục tiêu trên thì việc cần làm trong thời gian tới đó là hoàn thiện khung khổ pháp lý; hiện đại hóa hạ tầng, xây dựng một hệ sinh thái riêng để quản lý dữ liệu cũng như phát triển các dịch vụ số trên nền tảng tự động hóa mọi quy trình; Sớm ban hành Nghị định quy định về cơ chế thử nghiệm có kiểm soát hoạt động Fintech trong lĩnh vực ngân hàng. Đồng thời cũng phải nâng cao nhận thức về quá trình CĐS cho nhân lực để nâng cao chất lượng để thực hiện tốt được mọi quy trình sau khi đã đang CĐS.

Bên cạnh đó, các NHTM cần xem xét và nghiên cứu các giải pháp sau:

Thứ nhất, tăng cường hợp tác với các công ty Fintech.

Các công ty Fintech luôn có lợi thế về công nghệ, ý tưởng sáng tạo, linh hoạt trong tổ chức, nhờ đó giúp các ngân hàng giảm bớt được gánh nặng về tài chính, triển khai ứng dụng ngay công nghệ hiện đại, phù hợp với ngân hàng và đạt được các mục tiêu chiến lược trong CĐS.

Thứ hai, công tác tuyển dụng và đào tạo nhân lực cho CĐS

CĐS là một quá trình lâu dài, đòi hỏi các ngân hàng phải có một đội ngũ nhân sự có trình độ, kiến thức về công nghệ thông tin, an ninh mạng, kỹ năng số, sự nhạy bén trong kinh doanh và kỹ năng xã hội. Để có thể sử dụng tối ưu nguồn nhân lực, đáp ứng được những yêu cầu công việc trong CĐS của ngân hàng thì việc tuyển dụng nhân sự tại các NHTM Việt Nam cần dựa vào khả năng đáp ứng công việc hiện nay của nguồn nhân lực.

Thứ ba, tăng cường hoạt động xây dựng và hoàn thiện quản lý dữ liệu

Về dữ liệu, các NHTM cần xây dựng cơ sở dữ liệu lớn, thiết lập hệ thống kho dữ liệu chuyên biệt (điện toán đám mây). Về quản lý dữ liệu, các NHTM cần quan tâm xây dựng tổ chức - bộ máy; lựa chọn và bố trí hợp lý các chuyên gia về công nghệ thông tin, phân tích và quản lý dữ liệu; ban hành chính sách, quy trình quản lý và khai thác dữ liệu.

Thứ tư, tăng cường các giải pháp đảm bảo an toàn thông tin

Trong ngành Ngân hàng, an toàn thông tin (ATTT) đóng một vai trò quan trọng và ảnh hưởng đến uy tín của ngân hàng, có thể quyết định đến 90% thành bại của họ. Vì vậy, để ngăn chặn truy cập không được phép và các cuộc tấn công, cũng như bảo vệ dữ liệu nhạy cảm trên các máy trạm, thiết bị đầu cuối, mạng, email và truy cập Internet, các Ngân hàng thương mại Việt Nam cần triển khai một loạt các giải pháp đồng bộ để bảo vệ và phòng ngừa rò rỉ thông tin trong toàn hệ thống thông tin của họ.

Điều này bao gồm việc tăng cường kiểm tra và giám sát quy trình và khâu công việc có tiềm năng gây nguy cơ cho ATTT, cũng như việc xây dựng kịch bản và tổ chức các cuộc tập trận thường xuyên để ứng phó với các vấn đề liên quan đến ATTT. Mục tiêu của việc này là nâng cao khả năng ngăn chặn và giảm thiểu tác động tiêu cực và hậu quả của các cuộc tấn công mạng...

Việc thực hiện chiến lược CĐS của hệ thống ngân hàng Việt Nam còn gặp nhiều thách thức, đặc biệt là khung pháp lý về CĐS còn chưa thật sự đồng bộ trong quá trình thực hiện, thường đi sau sự phát triển của công nghệ; hạ tầng công nghệ và kỹ thuật số còn hạn chế và chưa đồng nhất trong hệ thống các ngân hàng; áp lực gia tăng từ các cuộc tấn công an ninh mạng và lừa đảo ngày càng gia tăng; sự cạnh tranh của các công ty Fintech trong lĩnh vực tài chính... Do đó, để có thể bứt phá thành công, các NHTM Việt Nam cần tiếp thu và học hỏi kinh nghiệm CĐS thành công của các ngân hàng ở những nước có nền kinh tế phát triển với nền công nghệ số hiện đại.

Tài liệu tham khảo:

1. Phó Thống đốc NHNNVN Phạm Tiến Dũng (2023): Chuyển đổi số ngành Ngân hàng Việt Nam: Giữ vững ngọn cờ tiên phong, bài phát biểu trên Tạp chí ngân hàng (https://tapchinganhang.gov.vn/chuyen-doi-so-nganh-ngan-hang-viet-nam-giu-vung-ngon-co-tien-phong.htm).2. ThS. Phạm Anh Tuấn - Vụ trưởng Vụ Thanh toán, Ngân hàng

Nhà nước Việt Nam (2022) - Kết quả hoạt động thanh toán

không dùng tiền mặt năm 2022 và giải pháp tiếp tục triển khai

đề án phát triển thanh toán không dùng tiền mặt giai đoạn

2021 – 2025, Tạp chí ngân hàng (https://tapchinganhang.gov.

vn/ket-qua-hoat-dong-thanh-toan-khong-dung-tien-mat-

nam-2022-va-giai-phap-tiep-tuc-trien-khai-de-an-pha.htm).3. Bùi Lệ Giang (2023) Nghiên cứu “Giải pháp phát triển ngân

hàng số tại Việt Nam”, Tạp chí công thương điện tử (https://

tapchicongthuong.vn/bai-viet/giai-phap-phat-trien-ngan-

hang-so-tai-viet-nam-105895.htm).4. Lê Thị Thúy Hằng, Hà Quỳnh Mai (2022), Thực trạng phát

triển ngân hàng số ở Việt Nam- Tạp chí Tài chính online

(https://tapchitaichinh.vn/thuc...so-o-viet-nam.html).5. Hương Giang (2023) Fintech: “Trợ thủ” đắc lực cho ngân hàng

chuyển đổi số, Thời báo ngân hàng (https://thoibaonganhang.

vn/fintech-tro-thu-dac-luc-cho-ngan-hang-chuyen-doi-

so-142102.html).6. Chính phủ (2020). Nghị quyết số 50/NQ-CPban hành Chương

trình hành động thực hiện Nghị quyết số 52-NQ/TW ngày 27

tháng 9 năm 2019 của Bộ Chính trị về một số chủ trương, chính

sách chủ động tham gia cách mạng công nghiệp 4.0.7. Thủ tướng Chính phủ (2020). Quyết định số 2289/QĐ-TTg ban

hành Chiến lược quốc gia về cách mạng công nghiệp 4.0 đến

năm 2030.8. Thủ tướng Chính phủ (2021). Quyết định số 127/QĐ-TTg ban

hành Chiến lược Quốc gia về nghiên cứu, phát triển và ứng

dụng trí tuệ nhân tạo đến năm 2030.9. Bộ Thông tin và Truyền thông (2020). Quyết định số 1726/QĐ-BTTTT phê duyệt Đề án “Xác định bộ chỉ số đánh giá chuyển đổi số của các bộ, cơ quan ngang bộ, cơ quan thuộc Chính phủ, các tỉnh, thành phố trực thuộc Trung ương và của quốc gia”.

10. Cổng thông tin điện tử của Ngân hàng nhà nước Việt Nam:

https://www.sbv.gov.vn

(Bài đăng ấn phẩm in Tạp chí TT&TT số 9 tháng 9/2023)