Ở Kenya, các nhà khai thác mạng di động (MNO) đã tận dụng công nghệ và mạng lưới phân phối có mặt trên toàn quốc để hợp tác với các ngân hàng cung cấp dịch vụ tài chính di động cho người dân chưa có tài khoản ngân hàng hoặc bị giới hạn sử dụng các dịch vụ ngân hàng.

Dịch vụ mobile money cho phép người dân Kenya sử dụng điện thoại di động (ĐTDĐ) để thực hiện các giao dịch tài chính cơ bản mà không cần tài khoản ngân hàng hay các phương thức rủi ro hơn và kém hiệu quả hơn, ví dụ như giao dịch tiền mặt.

Việc sử dụng ĐTDĐ để thúc đẩy tài chính toàn diện ở Kenya đã được thế giới đánh giá cao.

Kinh nghiệm về hoạch định chính sách

Năm 2005, Ngân hàng Trung ương Kenya (CBK) quản lý một ngành tài chính kém phát triển, tuy có nhu cầu tiềm năng cao nhưng hoạt động không hiệu quả, khuôn khổ pháp lý không đầy đủ để hỗ trợ phát triển dịch vụ tài chính kỹ thuật số.

Theo thống kê, chỉ có 26,4% người dân ở độ tuổi trưởng thành được tiếp cận các dịch vụ tài chính. Các ngân hàng thương mại đã đóng cửa các chi nhánh nông thôn do chi phí hoạt động cao. Ngân hàng Trung ương Kenya không có đủ quyền hạn và hành lang pháp lý cần thiết để quản lý các sản phẩm do các tổ chức phi ngân hàng cung cấp.

Trong bối cảnh đó, CBK đã nhận được hồ sơ đề nghị cấp phép triển khai M-PESA, dịch vụ chuyển tiền và thanh toán thông qua ĐTDĐ của Ngân hàng Thương mại Châu Phi (CBA), Công ty Safaricom - nhà mạng lớn nhất ở Kenya và là một trong những công ty có lợi nhuận cao nhất ở khu vực Đông và Trung Phi, cùng với Tập đoàn Vodafone.

Ngay từ đầu, M-PESA đã được coi là một dịch vụ chuyển tiền có độ rủi ro thấp và đã sử dụng nhiều biện pháp để giảm thiểu rủi ro: hạn mức giao dịch; hạn mức chuyển tiền hàng ngày; hạn mức số dư tối đa trên ví di động (không khuyến khích sử dụng ví di động thay thế cho tài khoản ngân hàng); giám sát tuân thủ rủi ro và thuân thủ chính sách chống rửa tiền; nộp báo cáo hàng tháng cho CBK, bao gồm báo cáo về các “tài khoản không hoạt động”, các tài khoản không có giao dịch trong khoảng thời gian từ trên 30 ngày cho đến 90 ngày.

Tháng 2/2007, CBK đã gửi Safaricom “công văn không phản đối” (letter of no objection), cho phép Safaricom ra mắt dịch vụ M-PESA. Nội dung công văn yêu cầu Safaricom thực hiện nghĩa vụ báo cáo và phải có bộ quy tắc quản lý thuận trọng ứng xử thị trường dựa trên các rủi ro được nhận diện trong giai đoạn thăm dò. Điều này cho phép triển khai M-PESA dưới sự giám sát của CBK trong khi chờ đợi khung pháp lý hoàn chỉnh (sau này được bổ sung vào Luật thanh toán quốc gia).

Theo đó, người dùng dịch vụ tiền di động M-PESA có thể thực hiện giao dịch giữa các cá nhân (P2P), thanh toán hóa đơn và thanh toán cho người bán hàng, nhận các khoản trợ cấp xã hội và chuyển tiền quốc tế.

Từ tiền lệ của Safaricom, khi CBK nhận được đơn của các nhà mạng khác đề nghị cấp phép cung cấp dịch vụ tiền di động, CBK đã sử dụng cùng mẫu công văn không phản đối và các điều khoản như đã áp dụng với Safaricom.

Theo đó, tháng 2/2009, Zain đã khai trương Zap, một sản phẩm chuyển tiền; tiếp theo là Essar Telecom (Yu Mobile) ra mắt “Yu Cash” vào tháng 12/2009. Orange Money được khai trương vào tháng 12/2010, và tính đến cuối năm 2010, tổng cộng đã có 6 ứng dụng tiền di động được cấp phép, bao gồm cả hai nhà khai thác di động bên thứ 3 là Tangaza Pesa và MobiKash.

Công văn không phản đối, mặc dù được coi như một biện pháp tạm thời để đối phó với tình trạng tiến thoái lưỡng nan về thể chế, nhưng đã được sử dụng thành công để khai trương các dịch vụ tiền ĐTDĐ tương tự trong khu vực như Rwanda, Tanzania, Uganda.

Theo số liệu của Hiệp hội thông tin di động toàn cầu GSMA từ ngày khai trương đến tháng 3/2014, Kenya có 26,2 triệu tài khoản tiền di động và 12,5 triệu người dùng dịch vụ tiền di động đang hoạt động thường xuyên. Cùng tháng đó, đã có 73,9 triệu giao dịch được thực hiện, trung bình hàng ngày có 2,38 triệu giao dịch hay 27,5 giao dịch mỗi giây, và giá trị tiền lưu chuyển là 192,6 tỷ KES (2,2 tỷ USD), chủ yếu là chuyển khoản thanh toán mua hàng giá trị thấp. Kenya hiện là một trong những nước có tỷ lệ sử dụng dịch vụ tiền di động cao nhất thế giới.

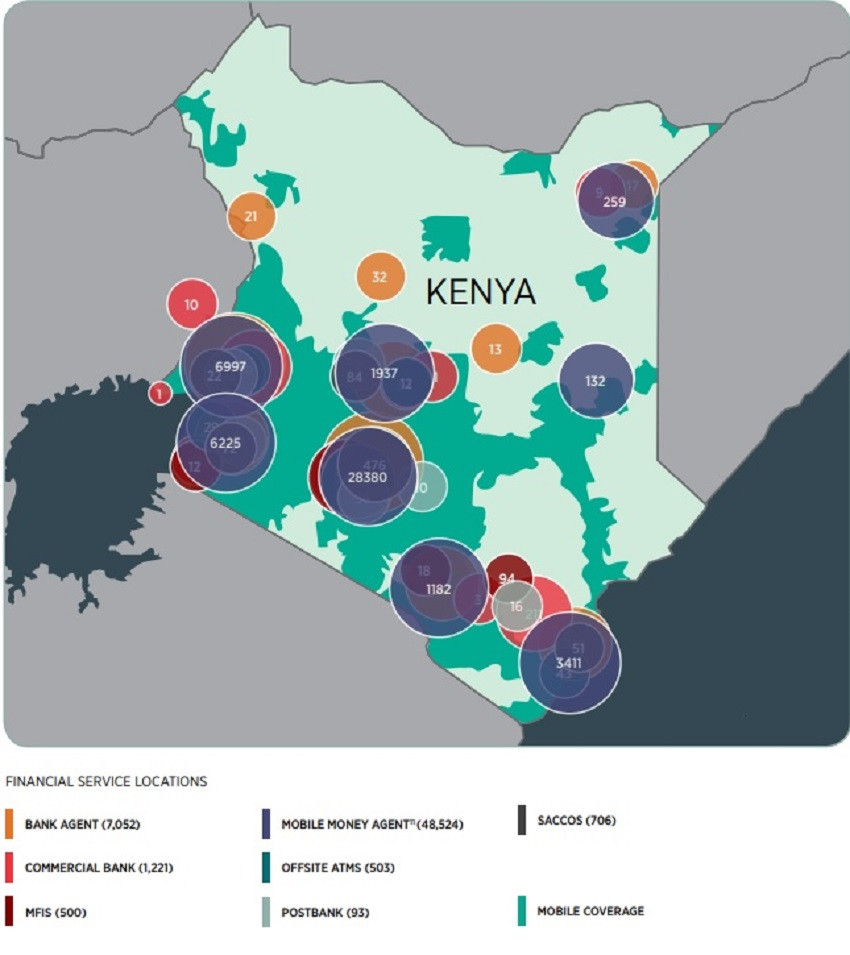

Tiếp cận các dịch vụ tài chính ở Kenya, dịch vụ tiền di động có độ phủ rộng

Có được thành quả như vậy, không thể phù nhận vai trò của CBK trong việc tạo ra môi trường pháp lý cho hoạt động của tiền di động. Bằng cách ban hành các quy định ưu đãi đầu tư cho các nhà cung cấp dịch vụ và tránh đặt ra yêu cầu quá nặng nề, CBK đã quản lý theo hướng khuyến khích đổi mới và tăng trưởng trong khi vẫn giữ được sự ổn định và lành mạnh của ngành tài chính. Kết quả là 59% người dân Kenya ở độ tuổi trưởng thành đang tích cực sử dụng các sản phẩm và dịch vụ tiền điện thoại di động hàng tháng.

Bài học kinh nghiệm cho các nhà mạng triển khai mobile money

Sớm phối hợp với cơ quan quản lý là điều tốt cho doanh nghiệp (DN)

Khi mong muốn được cấp giấy phép để ra mắt sản phẩm mới, các nhà cung cấp dịch vụ tiền di động nên sớm tham gia cùng cơ quan quản lý để hiểu cơ sở pháp lý và cung cấp tất cả thông tin mà cơ quan quản lý cần để hiểu về hoạt động kinh doanh và sản phẩm.

Các nhà cung cấp dịch vụ tiền di động cần phải xây dựng kế hoạch hoàn chỉnh để cùng trao đổi với các nhà quản lý trong quá trình xây dựng chính sách nhằm đảm bảo khung pháp lý được ban hành tương thích với mô hình kinh doanh thực tế.

Thích nghi với môi trường thể chế năng động là yếu tố then chốt

Các nhà mạng phải lường trước và thích nghi với những thay đổi trong môi trường thể chế, một số trong đó có thể có lợi cho toàn bộ ngành (như giao dịch không độc quyền với đại lý), hoặc có thể gây ra khó khăn nếu không được quản lý đúng cách (như chính sách thuế nặng nề).

Sự phát triển của hệ sinh thái tiền di động tạo ra rất nhiều cơ hội

Khi hệ sinh thái tiền di động đã chín muồi, các nhà cung cấp dịch vụ tiền di động có thể tạo ra các mối quan hệ đối tác mới để cung cấp sản phẩm bổ sung (như gửi tiết kiệm) hoặc mở rộng kinh doanh sang các lĩnh vực khác (như chuyển tiền quốc tế).

Hệ sinh thái thanh toán số tại Kenya

Tính liên thông của dịch vụ tiền di động cũng là cơ hội cho các nhà mạng tham gia vào một thị trường lớn hơn - được tạo ra trên cơ sở quy mô thích hợp của nhiều ngành kinh tế.

Sự bùng nổ của các DN số

Kể từ khi triển khai dịch vụ tiền di động vào năm 2007, đã xuất hiện nhiều DN kinh doanh trong lĩnh vực kỹ thuật số ở Kenya.

Tại thủ đô Nairobi, hàng loạt các trung tâm sáng tạo lần lượt xuất hiện và đã có rất nhiều công ty khởi nghiệp (start-up) công nghệ sử dụng dịch vụ của các nhà mạng, bao gồm cả dịch vụ tiền di động. Các dịch vụ tiền di động từ người tiêu dùng đến DN (C2B) đã giúp khách hàng thanh toán thuận tiện hơn.

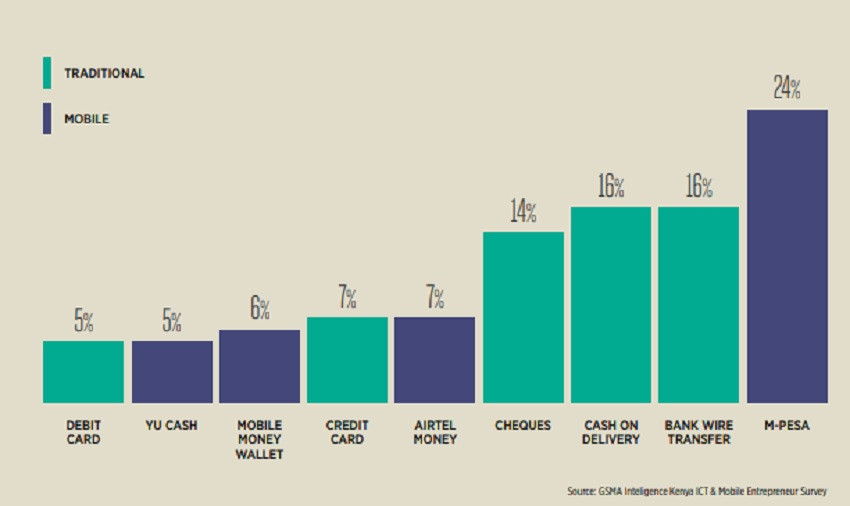

Một nghiên cứu của GSMA cho thấy tiền di động là phương thức thanh toán phổ biến nhất được các công ty khởi nghiệp tại Kenya chấp nhận.

Các phương thức thanh toán được DN khởi nghiệp ở Kenya chấp nhận, dịch vụ thanh toán di động chiếm ưu thế

Tiềm năng của các nhà mạng trong việc trở thành nhân vật chính trong hệ sinh thái kỹ thuật số là rất lớn, ví dụ như cung cấp truy cập kênh (USSD - kênh tương tác hai chiều theo thời gian thực, gần giống như SMS và bị giới hạn 182 kí tự, SMS – tin nhắn ngắn, IVR - ứng dụng tương tác theo lời thoại), phần cứng/phần mềm liên quan và mạng lưới cơ sở hạ tầng (lưu trữ phần cứng và phần mềm, băng thông quốc tế, chạy thử thiết bị, giao diện lập trình ứng dụng, phần mềm thanh toán và hạch toán kế toán v.v…).

Thành công của Kenya đã chứng minh rằng dịch vụ tiền di động có thể tác động sự phát triển của DN kỹ thuật số và đẩy mạnh việc tiếp cận các dịch vụ tài chính. Theo khảo sát quốc gia FinAcess năm 2006 và 2009, mật độ dân sử dụng các dịch vụ ngân hàng tăng 19% nhờ vào sự phát triển của tiền di động.

Kể từ năm 2010, sự ra đời của ngân hàng đại lý (lấy cảm hứng từ thành công của dịch vụ tiền di động) và sự hợp tác ngày càng tăng giữa các nhà mạng và ngân hàng đã làm sâu sắc thêm hoạt động kinh doanh của ngân hàng. Truy cập vào kênh di động (bao gồm cả tiền di động) đã có tác động tích cực, cho phép các DN kỹ thuật số tận dụng công nghệ di động để kiếm tiền từ ý tưởng của họ.

.jpeg)