Công nghệ tài chính fintech tại Việt Nam: Nắm bắt xu hướng để phát triển

Cùng với sự bùng nổ của cuộc Cách mạng công nghiệp 4.0, ngày càng nhiều người tiêu dùng đã bắt đầu chuyển sang sử dụng các sản phẩm và dịch vụ từ lĩnh vực Fintech, tạo ra một xu hướng tiêu dùng mới và đầy tiềm năng tại Việt Nam. Tuy nhiên, xu hướng này cũng đang ảnh hưởng lớn đến ngân hàng thương mại.

Thị trường Fintech có nhiều bước đột phá

Ủy ban Ổn định Tài chính (FSB) định nghĩa, Fintech (công nghệ tài chính) là đổi mới tài chính dựa trên sự hỗ trợ của công nghệ hướng tới tạo ra các mô hình kinh doanh, quy trình, ứng dụng hoặc sản phẩm mới có tác động quan trọng đối với thị trường và tổ chức tài chính cũng như việc cung cấp các dịch vụ tài chính.

Định nghĩa này cũng đã được Ủy ban Basel về Giám sát Ngân hàng (BCBS) chấp nhận, một phần vì định nghĩa rộng này được BCBS coi là hữu ích trong bối cảnh sự phát triển không ngừng của Fintech hiện nay (Bank for International Settlements, 2018).

Fintech đóng vai trò quan trọng trong việc thúc đẩy tài chính toàn diện bằng cách: cung cấp các dịch vụ tài chính với chi phí thấp, mang đến nhiều tiện ích trải nghiệm cho khách hàng, quy mô và mức độ tiếp cận tốt hơn. Nó giúp giảm nguy cơ tiền giả, rửa tiền và quản lý tiền mặt cho các nhà quản lý. Đặc biệt, Fintech còn có vai trò hỗ trợ các đối tượng khác nhau, đặc biệt là trong các tình huống thiên tai và dịch bệnh.

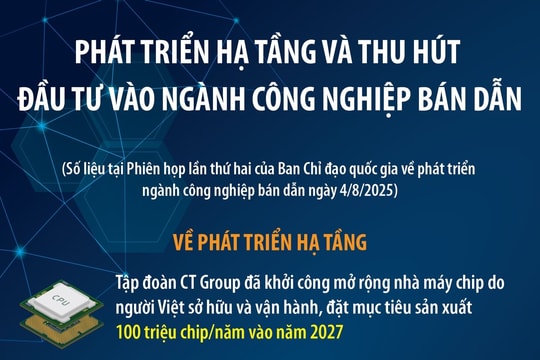

Trong thời gian qua, thị trường Fintech Việt Nam đã có những bước phát triển khá ấn tượng. Theo báo cáo của Ngân hàng Nhà nước (NHNN) Việt Nam, số lượng công ty Fintech trong nước đã tăng đáng kể trong giai đoạn 2010 - 2023, từ 10 công ty vào cuối năm 2010 lên hơn 187 công ty vào năm 2023 và vẫn còn nhiều dư địa để tăng trưởng trong vài năm tới, thậm chí là thập kỷ tới.

Trong thị trường Fintech, thanh toán số vẫn là mảng hoạt động chiếm tỷ trọng cao nhất không chỉ về số lượng công ty mà còn dựa trên tỷ lệ sử dụng điện thoại thông minh của người dùng.

Theo Statistia 2023, Việt Nam là một trong những thị trường hấp dẫn nhất trong khu vực đối với các nhà đầu tư quan tâm đến lĩnh vực Fintech và tiềm năng Fintech tạo ra là rất lớn. Sự tăng trưởng của tầng lớp trung lưu, dân số am hiểu công nghệ và hệ sinh thái thương mại điện tử năng động đã thúc đẩy lĩnh vực Fintech phát triển tại Việt Nam.

Cùng các nước phát triển ở khu vực châu Á - Thái Bình Dương (APAC) như Trung Quốc, Úc và Singapore, thị trường Fintech Việt Nam phát triển nhanh chóng, với nhiều mô hình sáng tạo như thanh toán di động, cho vay ngang hàng (P2P), quản lý tài chính cá nhân, công nghệ bảo hiểm...

Theo Robocash Group, Fintech tại Việt Nam đang chứng kiến tốc độ tăng trưởng cao nhất ASEAN sau Singapore và được dự đoán sẽ đạt mức đáng kinh ngạc là 18 tỉ USD vào năm 2024.

Cũng theo số liệu từ Statistia, tổng giá trị giao dịch Fintech tại Việt Nam tăng trưởng đều qua các năm nhờ việc đẩy mạnh chuyển đổi số, ứng dụng công nghệ thông tin vào hoạt động ngân hàng và giao dịch.

Trong giai đoạn 2017 - 2023, thanh toán số tại Việt Nam chứng kiến giá trị giao dịch tăng nhanh và ổn định, riêng thanh toán thương mại điện tử đạt 17,894 triệu USD vào năm 2023 và dự báo giá trị đạt 22,056 triệu USD vào năm 2025, thanh toán POS di động cũng tăng trưởng mạnh, đạt 3,216 triệu USD và dự báo tăng lên 4,323 triệu USD vào năm 2025.

Thách thức công nghệ đối với các ngân hàng thương mại tại Việt Nam

Trước thực tế các công ty Fintech đang phát triển mạnh mẽ và có khả năng trở thành đối thủ của ngân hàng (trước mắt là trong lĩnh vực thanh toán số và sẽ mở rộng ra nhiều lĩnh vực khác), việc các công ty Fintech tham gia vào các hoạt động liên quan đến ngân hàng đã gia tăng sự cạnh tranh và thách thức cho các ngân hàng hiện có.

Fintech góp phần làm tăng khả năng gia nhập thị trường đối với các doanh nghiệp, bao gồm cả các doanh nghiệp hoạt động trong lĩnh vực công nghệ, truyền thông và viễn thông. Các công ty Fintech cung cấp giải pháp và dịch vụ đa dạng, đặc biệt là thanh toán và cho vay, điều này sẽ đe dọa thị phần của ngân hàng và gây khó khăn trong việc ngân hàng xác định lại chiến lược phát triển.

Cùng với đó, hành lang pháp lí để hỗ trợ, thúc đẩy mối quan hệ hợp tác giữa ngân hàng - công ty Fintech và phát triển hệ sinh thái Fintech chưa thực sự hoàn thiện. Do vậy, Việt Nam cần sớm xây dựng một khung quản lý, cơ chế rà soát hoạt động Fintech nhằm thúc đẩy đổi mới sáng tạo, hạn chế sự cạnh tranh không lành mạnh, ngăn ngừa các hành vi vi phạm pháp luật, bảo vệ lợi ích của người sử dụng dịch vụ.

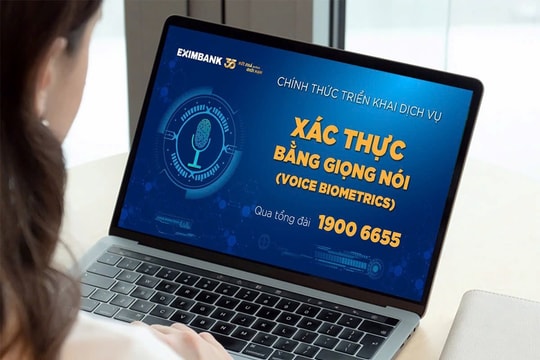

Fintech thay đổi cách thức khách hàng tương tác với các dịch vụ tài chính, chuyển dịch nhu cầu sử dụng dịch vụ của khách hàng sang các kênh giao dịch trực tuyến và điện thoại thông minh thay vì phải tới các chi nhánh của ngân hàng để thực hiện hàng loạt các thủ tục rườm rà. Họ mong muốn trải nghiệm liền mạch, cá nhân hóa và dễ dàng truy cập mọi lúc mọi nơi. Các ngân hàng truyền thống cần thích ứng nhanh chóng để đáp ứng nhu cầu mới này.

Các ngân hàng thương mại luôn có độ trễ nhất định về mặt công nghệ so với các công ty Fintech. Các công ty Fintech ứng dụng linh hoạt công nghệ trong việc thiết kế sản phẩm, dịch vụ nhằm mang đến những trải nghiệm tốt hơn cho khách hàng với chi phí rẻ hơn và thu hút được những nguồn đầu tư lớn hơn.

Hơn nữa, đầu tư vào công nghệ thông tin thường tốn rất nhiều chi phí, thời gian và nhân lực, các NHTM cần cân nhắc để đảm bảo hài hòa giữa mục tiêu lợi nhuận và tối ưu hóa chi phí.

Bên cạnh đó, sự phát triển nhanh chóng và mạnh mẽ của Fintech khiến an ninh mạng và việc bảo vệ khách hàng cũng như người tiêu dùng trong môi trường Fintech trở nên khó khăn hơn trước.

Do những hạn chế của hạ tầng mạng viễn thông, sự mở rộng của mạng xã hội khiến cho bảo mật thông tin khách hàng tiềm ẩn nhiều rủi ro khi khách hàng dễ dàng cung cấp thông tin cho các nền tảng, trang web không an toàn hoặc thậm chí lừa đảo qua mạng, các ngân hàng truyền thống cũng cần nâng cao khả năng bảo mật để bảo vệ dữ liệu khách hàng và tránh rủi ro gian lận./.