Thông tư số 16/2020/TT-NHNN chính thức có hiệu lực từ tháng 3/2021 đã đem đến một thời cơ mới để xây dựng ngân hàng số. Mặc dù thông tư có phân cấp hạn mức sử dụng tài khoản ngân hàng theo cấp độ xác thực nhưng nhiều người trong ngành đánh giá, Ngân hàng Nhà nước nói chung và Vụ Thanh toán nói riêng đã rất “dũng cảm” khi ban hành thông tư này.

Nói “dũng cảm” là bởi hiện Việt Nam vẫn đang trong quá trình hoàn thiện cơ sở dữ liệu quốc gia về dân cư, qua đó cho phép các ngân hàng tham chiếu dữ liệu để xác thực người dùng một cách chính xác. Vì thế, việc xác thực danh tính khách hàng hiện nay chủ yếu dựa vào công nghệ và quy trình hậu kiểm (eKYC).

Dẫu cho công nghệ có tiên tiến, quy trình hậu kiểm có chặt chẽ thì vẫn tiềm ẩn nhiều rủi ro liên quan đến xác thực khách hàng.

Một chuyên gia nói với VietnamFinance rằng nếu như Thông tư số 16/2020/TT-NHNN mở ra “cửa ngõ” để xây dựng ngân hàng số thì cơ sở dữ liệu quốc gia về dân cư sẽ tạo ra “bước ngoặt” trong phát triển ngân hàng số. Trong đó, lợi ích nhãn tiền là tiết kiệm được lượng chi phí “khủng khiếp” mà ngân hàng đang phải bỏ ra để tuân thủ các quy trình xác thực và kiểm soát rủi ro.

“Khi có nguồn tham chiếu từ cơ sở dữ liệu quốc gia về dân cư, ngân hàng có thể cung cấp các sản phẩm gần như toàn diện cho khách hàng trên kênh ngân hàng số mà không bị giới hạn hạn mức như Thông tư 16. Tôi tin rằng các ngân hàng, công ty viễn thông, công ty bán lẻ… sẵn sàng trả lượng tiền đáng kể cho cơ quan nhà nước để tham chiếu thông tin từ cơ sở dữ liệu quốc gia. Khi ấy, ngân sách vừa có tiền mà doanh nghiệp lại tiết kiệm được rất nhiều chi phí”, vị chuyên gia nhận định.

Chiều 20/6/2021, 4 ngân hàng thương mại đầu tiên đã cùng với Bộ Công An ký thỏa thuận khai thác dữ liệu căn cước công dân.

“Đây là nội dung rất lớn phục vụ cho chiến lược chuyển đổi số của ngân hàng. Nếu chúng ta khai thác được dữ liệu căn cước công dân, gần như việc giả mạo thông tin khi mở thẻ ngân hàng sẽ không còn nữa. Trong 4 ngân hàng trên có 3 ngân hàng thương mại nhà nước và 1 ngân hàng thương mại cổ phần”, ông Phạm Tiến Dũng, Vụ trưởng Vụ thanh toán, Ngân hàng Nhà nước cho biết.

Tiếp đó, đến sáng 22/6/2021, Thủ tướng Chính phủ Phạm Minh Chính đã dự hội nghị tổng kết xây dựng, triển khai Dự án Cơ sở dữ liệu quốc gia về dân cư và Dự án sản xuất, cấp và quản lý căn cước công dân, công bố vận hành chính thức hệ thống Trung tâm dữ liệu quốc gia về dân cư và hệ thống sản xuất, cấp và quản lý căn cước công dân từ ngày 1/7/2021.

Tại đây, Thủ tướng đã phát biểu và nêu nhiệm vụ cho các bộ ngành liên quan: “Nghiên cứu, triển khai ứng dụng để khai thác, sử dụng Cơ sở dữ liệu quốc gia về dân cư không chỉ phục vụ nhu cầu quản lý của lực lượng Công an, mà còn phục vụ các mặt công tác quản lý Nhà nước và phục vụ ngày càng tốt hơn yêu cầu của người dân, doanh nghiệp. Nghiên cứu kỹ, xây dựng quy định về phí, lệ phí khai thác để phù hợp với thực tiễn, đúng quy định của pháp luật, bảo đảm duy trì hoạt động của Cơ sở này một cách bền vững, lâu dài”.

Thủ tướng Chính phủ và một số lãnh đạo bộ, ngành thực hiện thủ tục vận hành hệ thống cơ sở dữ liệu quốc gia về dân cư

Theo nhận định của ông Phạm Xuân Hùng, Trưởng Ban Nghiên cứu và Điều phối chính sách giám sát, Ủy ban Giám sát Tài chính Quốc gia, định danh khách hàng không qua gặp mặt trực tiếp là vấn đề pháp lý lớn, rất dễ dẫn đến tranh chấp. Giải quyết được vấn đề này sẽ tạo bước đệm để mở ra lối đi cho nhiều vấn đề khác.

Tất nhiên, cơ sở dữ liệu quốc gia về dân cư không phải “cây đũa thần” có thể giải quyết tất cả các vấn đề, trong đó, khai thác và bảo vệ dữ liệu cá nhân như thế nào là bài toán không hề đơn giản.

“Vấn đề dữ liệu cá nhân rất quan trọng. Trước đây chỉ có ngân hàng sử dụng dữ liệu của khách hàng nhưng giờ đây có sự liên kết với nhau”, ông Phạm Xuân Hùng nêu vấn đề trong bối cảnh các ngân hàng đang liên kết với nhiều doanh nghiệp nhằm khai thác chéo dữ liệu khách hàng của nhau, đồng thời đặt câu hỏi rằng khi xảy ra tranh chấp, ai sẽ là bên chi phối, chịu trách nhiệm. Theo ông Hùng, quản trị rủi ro trong ngân hàng cần phải nâng lên một tầm nữa.

Chuyên gia của Ủy ban Giám sát Tài chính Quốc gia cho rằng hiện nay đang có khoảng trống pháp lý liên quan đến việc bảo vệ quyền lợi người tiêu dùng trong dịch vụ tài chính cũng như bảo vệ tính riêng tư của dữ liệu người tiêu dùng.

Theo ông Hùng, trên thế giới, nhiều quốc gia đã chú trọng ban hành các quy định về bảo vệ dữ liệu cá nhân và quyền riêng tư nhằm mục đích đưa quyền kiểm soát dữ liệu về cho người dùng cuối. Ví dụ như châu Âu có quy định bảo vệ dữ liệu chung (GDPR), Singapore và Malaysia có đạo luật về bảo vệ dữ liệu cá nhân…

Cũng liên quan đến vấn đề hợp tác chéo, liên kết chéo giữa ngân hàng với doanh nghiệp, một “người trong ngành” nhấn mạnh với VietnamFinance bài toán pháp lý khi ngân hàng cung cấp các dịch vụ phi ngân hàng.

“Ngày xưa khi mua hàng, khách hàng phải truy cập vào đúng các trang bán hàng online như VinMart, Shopee, Tiki… nhưng hiện giờ, khách hàng có thể mua hàng qua ứng dụng ngân hàng số. Đây là một bài toán cực lớn về pháp lý, bởi ngân hàng không thể kiểm soát hoàn toàn chất lượng hàng hóa, dịch vụ hậu mãi, logistics… Khi xảy ra tranh chấp, bên nào sẽ là bên xử lý?”, vị chuyên gia cho hay.

Các ngân hàng đang hướng đến xây dựng hệ sinh thái toàn diện mà ở đó, khách hàng có thể được đáp ứng hầu hết nhu cầu từ trị giá nhỏ đến lớn, như mua vé máy bay, mua vé xem phim, mua hàng siêu thị hàng ngày, thanh toán hóa đơn định kì hàng tháng hay mua nhà … Tuy vậy, cần lưu ý rằng khách hàng khi mua hàng trên ứng dụng ngân hàng số không chỉ bởi họ có nhu cầu, mà còn bởi họ tin tưởng vào ngân hàng. Cũng nghĩa là ngân hàng không “vô can” khi xảy ra tranh chấp, dù về bản chất là khách hàng mua hàng của bên thứ ba.

Không chỉ bán chéo, ngân hàng còn hợp tác với doanh nghiệp để phân tích hành vi khách hàng, ngoài ra còn hợp tác khá sâu với các fintech nói riêng và đối tác thứ ba nói chung để xây dựng các tiện ích trên ứng dụng ngân hàng số dựa trên nền tảng phân tích dữ liệu khách hàng. Tất cả những sự hợp tác này hiện vẫn chưa có hành lang pháp lý rõ ràng, nhất là liên quan đến các quy định về trách nhiệm xử lý khi xảy ra rủi ro, tranh chấp, vì thế mà các bên hiện nay vẫn làm theo cơ chế “thử nghiệm” nhưng trên thực tế nhiều trường hợp đã đưa vào áp dụng rộng rãi.

Liên quan đến vấn đề dữ liệu, còn có một vướng mắc rất lớn khi số hóa ngân hàng hay phát triển ngân hàng số, đó là hành lang pháp lí quy định về lưu trữ dữ liệu.

Theo Khoản 3, Điều 26 Luật An ninh mạng: “Doanh nghiệp trong nước và ngoài nước cung cấp dịch vụ trên mạng viễn thông, mạng Internet, các dịch vụ gia tăng trên không gian mạng tại Việt Nam có hoạt động thu thập, khai thác, phân tích, xử lý dữ liệu về thông tin cá nhân, dữ liệu về mối quan hệ của người sử dụng dịch vụ, dữ liệu do người sử dụng dịch vụ tại Việt Nam tạo ra phải lưu trữ dữ liệu này tại Việt Nam trong thời gian theo quy định của Chính phủ. Doanh nghiệp ngoài nước phải đặt chi nhánh hoặc văn phòng đại diện tại Việt Nam”.

Quy định trên phù hợp với thông lệ quốc tế bởi đây là vấn đề có ảnh hưởng tới an ninh quốc gia. Các ngân hàng hiện đang chờ hướng dẫn chi tiết từ Ngân hàng Nhà nước liên quan vấn đề này, bởi chiếu theo luật thì các ngân hàng không dám sử dụng dịch vụ điện toán đám mây (Cloud) của nước ngoài để lưu trữ dữ liệu về thông tin cá nhân.

“Ngân hàng Nhà nước có ban hành Thông tư 09/2020/TT-NHNN, bước đầu hướng dẫn các tổ chức tín dụng sử dụng Cloud nhưng còn khá chung chung, dễ dẫn đến mỗi đơn vị hiểu theo một cách khác nhau. Tôi nghĩ nếu được thì Ngân hàng Nhà nước nên sớm có văn bản hướng dẫn chi tiết hơn việc sử dụng Cloud dựa trên các quy định trong Thông tư 09 bởi vì đây là một vấn đề cực kỳ quan trọng với các ngân hàng”, một chuyên gia nói với VietnamFinance.

Được biết, hiện nay các ngân hàng nói riêng và doanh nghiệp nói chung phải tốn khoản chi phí rất lớn để xây dựng/thuê trung tâm dữ liệu (DC) và trung tâm dữ liệu dự phòng (DR), nhằm lưu trữ và xử lý dữ liệu. Dữ liệu ngày càng nhiều thì chi phí lưu trữ và xử lý dữ liệu càng tăng. Trong “kỷ nguyên của dữ liệu” như hiện nay, nếu lưu trữ dữ liệu theo cách truyền thống thì gần như không ngân hàng nào có thể đầu tư được bởi chi phí quá “khủng khiếp” và luôn luôn bị giới hạn về lượng dữ liệu có thể lưu trữ và xử lý.

Cloud là giải pháp công nghệ cho phép dữ liệu được lưu trữ gần như không giới hạn “trên mây”, thay vì lưu trữ hữu hạn “dưới mặt đất” như hiện tại. “Phải sẵn sàng Cloud thì mới có Big Data, có AI, rồi IoT. Nếu không có Cloud thì tất cả những thứ đó bị hạn chế hết”, một chuyên gia giấu tên khẳng định.

Tại đại hội đồng cổ đông thường niên 2021 của Techcombank, CEO Jens Lottner cũng đề cập đến vấn đề Cloud, rằng nếu Ngân hàng Nhà nước cho phép ngân hàng đẩy dữ liệu lên Cloud thì vấn đề sự cố khi giao dịch sẽ được khắc phục (hiện Techcombank là ngân hàng có lượng giao dịch dẫn đầu trong số các ngân hàng tư nhân). Tuy vậy, ông cũng cho biết ngân hàng mới đang trong quá trình đề xuất lên Ngân hàng Nhà nước.

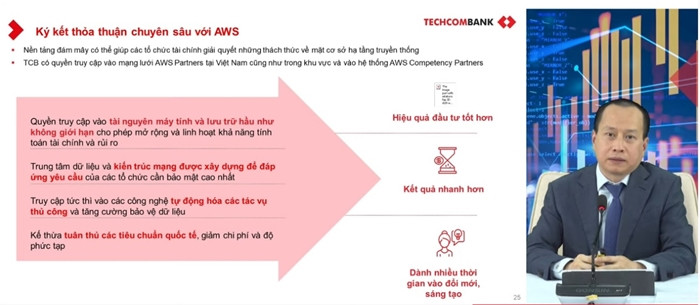

Thông tin thêm về tiến trình đưa dữ liệu lên Cloud, ông Phùng Quang Hưng, Phó Tổng giám đốc thường trực Techcombank cho biết: “Vừa qua, Techcombank đã làm việc chặt chẽ và lựa chọn hợp tác dài hạn với Amazon Web Services là nhà cung cấp dịch vụ điện toán đám mây số 1 trên thế giới. Chúng tôi đã xác định và lập kế hoạch cụ thể để đưa các ứng dụng và nền tảng công nghệ của Techcombank lên sử dụng trên điện toán đám mây”.

Ông Phùng Quang Hưng, Phó Tổng giám đốc thường trực Techcombank, chia sẻ kỳ vọng về lợi ích khi hợp tác chuyên sâu với Amazon Web Services trong vấn đề Cloud

Ông Hưng cho hay việc sử dụng nền tảng điện toán đám mây giúp cho Techcombank có lợi thế là được truy cập vào và sử dụng nguồn tài nguyên hạ tầng không có giới hạn và có tính linh hoạt rất cao, nhu cầu lớn thì sử dụng nhiều tài nguyên, nhu cầu ít thì lượng tài nguyên sử dụng được điều chỉnh xuống. Điều đó giúp tối ưu hóa được hiệu quả đầu tư.

Bên cạnh đó, khi sử dụng nền tảng điện toán đám mây, Techcombank sẽ được thừa hưởng các kiến trúc công nghệ mới nhất, rút ngắn thời gian phát triển ngân hàng số đi rất nhiều.

“Về dữ liệu, thông thường, chúng ta thường gặp các vấn đề về quản lý dữ liệu như chi phí đầu tư tài sản cố định cao, dữ liệu phân mảnh, ít năng lực xử lý dữ liệu toàn diện (chỉ xử lý được dữ liệu có cấu trúc chứ không xử lý được những loại dữ liệu khác nhau). Khi sử dụng điện toán đám mây thì tất cả các vấn đề trên về cơ bản sẽ được giải quyết.

Về mặt trải nghiệm, điện toán đám mây giúp cho ngân hàng nâng cao trải nghiệm của khách hàng, may đo, cá nhân hóa trải nghiệm của khách hàng, các tương tác ngày càng phải trở nên thông minh hơn, hỗ trợ tốt hơn cho khách hàng”, ông Hưng nói.

Lợi ích của Cloud đã rất rõ ràng, chỉ còn chờ cơ quan quản lý “thông đường” để thực hiện.

Có ý kiến cho rằng nếu Nhà nước có chiến lược riêng về Cloud, theo đó thành lập “Cloud quốc gia” do doanh nghiệp Việt xây dựng và làm chủ, cũng là một hướng đi để giải quyết bài toán an ninh thông tin trong bối cảnh nhu cầu sử dụng Cloud của ngân hàng cũng như doanh nghiệp là rất lớn.

Tựu trung, theo quan điểm của nhiều chuyên gia, chuyển đổi số nói chung và phát triển ngân hàng số nói riêng không chỉ đơn thuần là cuộc cách mạng về công nghệ mà là cuộc cách mạng về thể chế, tư duy. Tuy vậy, mặc dù khung pháp lý vẫn còn ngổn ngang trước mắt nhưng chuyển đổi số, phát triển ngân hàng số là tất yếu, phải làm, không vì khó mà lùi.