Theo Brett King - chuyên gia ngân hàng số (NHS) hàng đầu thế giới, NHS hay Ngân hàng 4.0, hoạt động diễn ra mọi nơi, không bó buộc vào không gian địa lý cụ thể, xuất hiện trong cuộc sống hàng ngày của khách hàng và được thực hiện theo thời gian thực thông qua công nghệ. Hoạt động này tập trung vào trải nghiệm của khách hàng, gắn kết và tư vấn bằng các công nghệ tiên tiến như: Trí tuệ nhân tạo (AI), Dữ liệu lớn (Big Data), Internet vạn vật (IoT), Blockchain, API, được vận hành chủ yếu qua đa kênh số.

Các công nghệ nền tảng được ứng dụng triển khai trong NHS

Sự đột phá về công nghệ kéo theo sự thay đổi về nhu cầu khách hàng là nền tảng của quá trình phát triển trong lĩnh vực Tài chính - Ngân hàng. Chính vì vậy, NHS không chỉ đơn giản thực hiện tốt các hoạt động, giao dịch truyền thống, mà cần có khả năng sử dụng những công nghệ tiên tiến một cách tốt nhất.

Internet vạn vật (IoT): Với công nghệ IoT, ngân hàng có khả năng thu thập hàng ngàn đầu dữ liệu đặc trưng về từng khách hàng thông qua các điểm tiếp xúc như máy quét thẻ, các loại đầu đọc dữ liệu, smartphone... giúp xây dựng bức tranh toàn cảnh và cập nhật tức thời về nhu cầu khách hàng. Kết hợp với giải pháp AI, ngân hàng có thể chủ động tiếp cận hoặc phản hồi tức thời với những thay đổi nhu cầu của khách hàng một cách tự động với sự hỗ trợ của trợ lý ảo (Chatbot).

Phân tích dữ liệu lớn (Big Data): Các đột phá trong Big Data đang tạo cơ hội phát triển các mô hình kinh doanh tinh vi và cởi mở hơn nhờ các công cụ dữ liệu có tính trực quan hơn. Trong bối cảnh các dữ liệu đang dần được tiêu chuẩn hóa, các tổ chức ngân hàng, tài chính hiện nay vẫn đang dựa vào kiến trúc và cơ sở hạ tầng dữ liệu cũ. Với các hệ thống trong tương lai, dữ liệu sẽ là ưu tiên hàng đầu.

Big Data được ứng dụng trong lĩnh vực ngân hàng để phân tích các thói quen chi tiêu của khách hàng; Phân khúc khách hàng và thẩm định hồ sơ; Nâng cao chất lượng dịch vụ qua việc thu thập các phản hồi khách hàng; Phát hiện và ngăn chặn hành vi lừa đảo, vi phạm pháp luật; Kiểm soát rủi ro, tuân thủ luật pháp và minh bạch trong báo cáo tài chính…

Trí tuệ nhân tạo (AI): Xuất phát từ nhu cầu khách hàng, cạnh tranh, môi trường pháp lý, kinh tế và sự đột phá trong công nghệ nền tảng, trong những thập niên tới, các ngân hàng sẽ liên tục phải chịu nhiều áp lực đầu tư vào AI nhằm tăng lợi nhuận và cải thiện vận hành tốt hơn.

Hiện nay, các ứng dụng của AI được sử dụng nhiều hơn trong hoạt động của ngân hàng như: Chatbot cho dịch vụ khách hàng; Trợ lý AI để tư vấn đầu tư; Phát hiện gian lận và chống rửa tiền…

Như vậy, việc ứng dụng AI giúp ngân hàng cải thiện việc ra quyết định cho các khoản vay và tín dụng, giảm chi phí hoạt động và rủi ro, cải thiện sản phẩm, chất lượng trải nghiệm, hỗ trợ ngân hàng tuân thủ quy định.

Điện toán đám mây (Cloud Computing): là một chiến lược có thể giúp các ngân hàng tăng cường sự hài lòng của khách hàng và đưa sản phẩm dịch vụ ra thị trường nhanh hơn, cho phép họ tối đa hóa lợi nhuận đầu tư của mình; giúp cắt giảm chi phí quản lý, vận hành hệ thống; Rút ngắn thời gian xây dựng, mua sắm hạ tầng CNTT; Đảm bảo tính sẵn sàng, linh hoạt cho hệ thống khi muốn nâng cấp; Cung cấp cho các ngân hàng và tổ chức tài chính một loạt sản phẩm, dịch vụ của bên thứ ba.

Ứng dụng giao diện lập trình (API) là công nghệ cho phép các bên thứ ba truy cập vào dữ liệu của một tổ chức khi được sự đồng ý của chủ sở hữu dữ liệu.

Ứng dụng giao diện lập trình (API) là công nghệ cho phép các bên thứ ba truy cập vào dữ liệu mở hay truy cập bảo mật đến các dữ liệu đóng của một tổ chức khi được sự đồng ý của chủ sở hữu dữ liệu và tuân thủ các quy định pháp luật có liên quan. Trong mô hình này, ngân hàng sẽ là người cung cấp các dịch vụ thông qua API và cùng các đối tác của mình xây dựng một hệ sinh thái nhằm thỏa mãn các yêu cầu của người dùng.

Công nghệ chuỗi khối (Blockchain) là một sổ cái phân tán dùng để ghi lại các giao dịch giữa hai bên một cách hiệu quả và được lưu trữ vĩnh viễn. Một Blockchain tập hợp nhiều các khối dữ liệu riêng lẻ gồm các giao dịch liên quan và liên kết với nhau theo thứ tự nhất định. Tất cả các bên liên quan có thể chia sẻ với nhau thông qua "sổ cái" kỹ thuật số trên mạng máy tính mà không cần bất kì cơ quan trung gian nào. Đó là lý do tại sao giao dịch thông qua Blockchain nhanh hơn so với giao dịch thông thường.

Nhiều ngân hàng tin rằng trong tương lai, Blockchain sẽ trở thành công nghệ chủ đạo trong ngân hàng. Ứng dụng Blockchain giúp ngân hàng đem lại trải nghiệm tốt hơn cho khách hàng và dễ dàng cạnh tranh với các công ty Fintech hiện nay.

Kinh nghiệm và những bài học về phát triển NHS

Chương trình "CĐS quốc gia đến năm 2025, định hướng đến năm 2030" của Chính phủ đã xác định, lĩnh vực Tài chính - Ngân hàng cần ưu tiên CĐS.

Đây là lĩnh vực có tác động xã hội, liên quan hằng ngày đến người dân, thay đổi nhận thức nhanh nhất, mang lại hiệu quả, giúp tiết kiệm chi phí, làm đòn bẩy cho các lĩnh vực khác.

Để CĐS được hiệu quả, kinh nghiệm của các ngân hàng nước ngoài trong lĩnh vực số sẽ là cơ sở và bài học để các ngân hàng trong nước lựa chọn phương thức hợp lý, đồng thời xây dựng hành lang pháp lý.

(Ảnh minh họa)

Về phương thức CĐS

Số hóa giao diện được coi là bước đầu giúp các ngân hàng cải thiện hiệu quả hoạt động bằng các ứng dụng công nghệ trong việc tương tác với khách hàng. Và cách thực hiện của các ngân hàng ở châu Âu và châu Á cũng tương đối khác nhau.

Với mục tiêu chuyển đổi linh hoạt hơn về công nghệ, Ngân hàng Commerzbank (Đức) đã đầu tư khoảng 700 triệu euro mỗi năm trong việc số hóa và CNTT (2016 - 2020), đầu tư vào các công ty Fintech, các công ty khởi nghiệp định hướng công nghệ, thông qua việc thành lập "vườn ươm" nhằm tạo ra các sản phẩm hỗ trợ NHS và xây dựng cộng đồng.

Hay như Ngân hàng HSBC Hồng Kông miễn phí duy trì tài khoản như là một cách cạnh tranh với lợi thế chi phí rẻ của NHS, ưu tiên việc phục vụ khách hàng, và từng bước thực hiện CĐS; đầu tư 2,2 tỷ USD vào chiến lược số hóa, và tuyển dụng hơn 1.000 nhân sự cho lĩnh vực CĐS (năm 2019); đồng thời, HSBC ra mắt nền tảng Kinetic – nền tảng NHS hoàn chỉnh đầu tiên để phục vụ quản lý tài chính cho các doanh nghiệp nhỏ.

Không chỉ giới hạn ở giao diện, ngân hàng đã bắt đầu thực hiện số hóa toàn bộ hoạt động ngân hàng, tích hợp và kết nối, sáp nhập các quy trình số ở các phần khác nhau để từ đó thay thế dần ngân hàng truyền thống.

Tập đoàn Ngân hàng ING (Hà Lan) năm 2015 chuyển đổi sang mô hình linh hoạt (Agile) để cải thiện thời gian tiếp thị, tăng năng suất. Ngân hàng lựa chọn việc đi tắt đón đầu bằng cách hợp tác với Scalable Capital - Ứng dụng tư vấn tự động của Đức, và mua lại phần lớn cổ phần của Payvision – nhà cung cấp dịch vụ thanh toán đa kênh từ năm 2016. Đến 2017, Ngân hàng đã đầu tư 206 triệu euro vào 4 chương trình chuyển đổi lớn trên tất cả các địa điểm mà Ngân hàng đang hoạt động.

So với ING, RHB (Malaysia) đã xây dựng lộ trình chuyển đổi NHS mang tính tự thân cao hơn. Ngân hàng đã số hóa 6 hành trình khách hàng, triển khai 7 ứng dụng kết quả của phân tích dữ liệu, hỗ trợ nền tảng đa nhiệm Ngân hàng trực tuyến – Ngân hàng trên thiết bị di động, và đã đào tạo hơn 100 lãnh đạo số với chiến lược dài hạn.

Ngân hàng DBS (Singapore) được đánh giá là NHS đầu tiên và cũng là một trong những NHS tốt nhất trên thế giới. Ưu điểm nổi trội của DBS đó chính là ứng dụng công nghệ thông minh, khả năng bảo mật chắc chắn đem lại sự an tâm cho người dùng.

Hành lang pháp lý giúp CĐS thành công

Để tạo môi trường thuận lợi cho mục tiêu số hóa, một số quốc gia đã tự xây dựng cho mình một hệ thống thanh toán trực tuyến cấp quốc gia như: hệ thống Bankpay, Bank Wallet của Hàn Quốc; hệ thống FAST của Singapore; cổng thanh toán United Payment Interface (UPI) và Brahat Interface for money (BHIM) của Ấn Độ.

Bên cạnh hệ thống thanh toán, hệ thống ngân hàng sẵn có cũng thiết lập giao diện lập trình ứng dụng mở và chia sẻ dữ liệu giúp cho việc CĐS được thuận lợi như: PSD2 tại châu Âu, Open Banking System tại Hàn Quốc.

Có thể nói, Ấn Độ dẫn đầu với việc thành lập Công ty thanh toán quốc gia (NPCI) từ năm 2009 với vai trò là cơ quan chủ quản trong việc vận hành các hệ thống thanh toán bán lẻ tại Ấn Độ nhằm chuẩn hóa và phát triển thêm các sản phẩm thanh toán mới từ đó đem lại tiện ích lớn nhất cho khách hàng, đồng thời khuyến khích giảm thuế cho thu nhập thanh toán điện tử.

Bên cạnh đó, để CĐS được thành công, việc định danh khách hàng bằng phương tiện điện tử là một yếu tố tiên quyết. Các quốc gia đã ứng dụng công nghệ định danh điện tử như: Dịch vụ nhận dạng điện tử và các dịch vụ tin cậy đối với các giao dịch điện tử – eIDAS tại châu Âu, quy định SorNorSor 7/2559 của Thái Lan.

Việc số hóa đòi hỏi sự bảo mật thông tin, do đó cần có hành lang pháp lý và quy định bảo vệ dữ liệu cá nhân, bảo vệ quyền riêng tư. Châu Âu đã ra quy định bảo vệ dữ liệu chung 2016/679 và yêu cầu tất cả các tập đoàn lớn như Google, Facebook phải tuân theo.

Việc số hóa đòi hỏi sự bảo mật thông tin, do đó cần có hành lang pháp lý và quy định bảo vệ dữ liệu cá nhân, bảo vệ quyền riêng tư. (Ảnh minh họa)

Một số đạo luật Việt Nam đang tham khảo như đạo luật bảo vệ dữ liệu cá nhân 2012 của Singapore, sắc lệnh về dữ liệu cá nhân của Hồng Kông. Ngoài ra, yêu cầu về an ninh mạng cũng cần có hành lang pháp lý, như luật an ninh mạng và truyền dữ liệu xuyên quốc gia của Trung Quốc, Singapore.

Về cơ chế cấp phép, mặc dù có các ngân hàng đi đầu về CĐS, nhưng châu Âu rất kĩ lưỡng trong việc cấp phép. Hiện châu Âu đã thành lập một đơn vị phụ trách các ngân hàng mới để theo dõi và thực hiện các hoạt động cấp phép, quản lý giám sát NHS.

Việc cấp phép NHS được quản lý hết sức nghiêm ngặt với yêu cầu về vốn, giấy phép hoạt động ngân hàng phải tuân thủ các điều kiện nghiêm ngặt như đối với các ngân hàng truyền thống, và việc cấp phép này có thể mất đến hai năm thực hiện.

So với châu Âu, cơ quan quản lý tài chính tại châu Á ban hành quy định mới về cấp phép cho NHS tương đối mở cửa hơn và mang tính thí điểm. Các nước đã thực hiện cấp phép NHS là Hồng Kông, Đài Loan, Hàn Quốc; Singapore đã xây dựng quy định khung về cấp phép, đang nhận hồ sơ cấp phép thí điểm 5 NHS; Malaysia đã xây dựng về khung cấp phép, hiện đã có 8 tổ chức tiềm năng; Thái Lan hiện đang cân nhắc cấp phép cho NHS và Fintech.

Bài học về phát triển NHS ở Việt Nam

Đẩy mạnh việc CĐS đang là chiến lược phát triển quan trọng của Việt Nam, tuy nhiên với hạ tầng số được đầu tư thì mức độ số hóa của các ngân hàng ở Việt Nam vẫn chưa đáp ứng được kỳ vọng. Vì thế, việc lựa chọn phương thức CĐS đi kèm với một hành lang pháp lý hiệu quả sẽ giúp các ngân hàng Việt Nam sớm bắt kịp với xu hướng của thế giới.

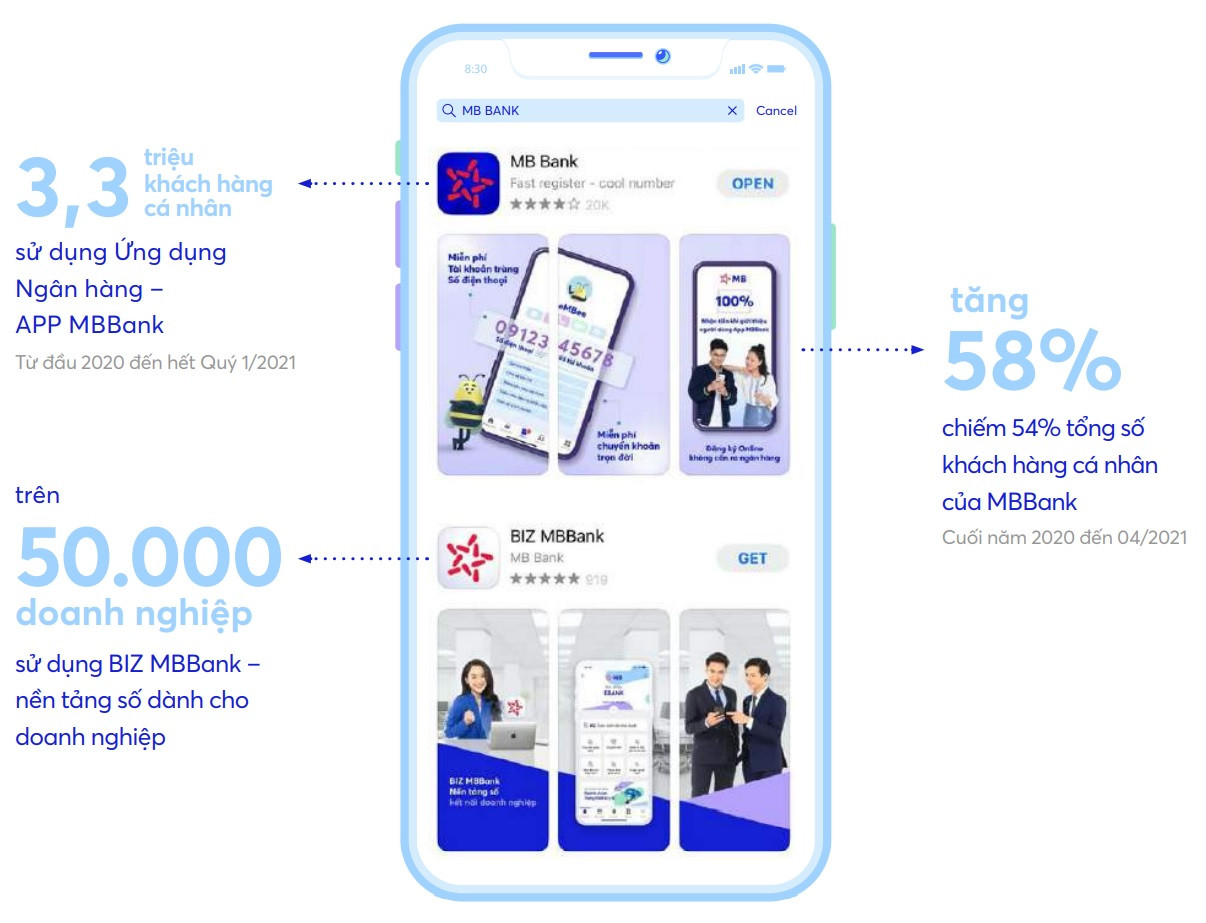

Trong báo cáo "Ứng dụng Ngân hàng số tại Việt Nam khi lấy khách hàng làm cốt lõi" được MBBank phát hành mới đây, các chuyên gia đã đưa một số khuyến nghị về phát triển NHS tại Việt Nam.

Theo đó, một vài ngân hàng xác định thế mạnh cốt lõi của mình là CĐS, và có thể dành toàn bộ nguồn lực để trở thành NHS tương tự như DBS của Singapore, hoặc sáp nhập & mua lại một công ty Fintech đang dẫn đầu để nhanh chóng chiếm lĩnh thị trường tài chính số.

Việc quan trọng là xây dựng được chuỗi giá trị xung quanh việc số hóa, tăng tốc, đổi mới sản phẩm - dịch vụ và gia tăng giá trị cho khách hàng dựa trên nền tảng số và mô hình linh hoạt. Đây cũng chính là mục tiêu và tầm nhìn của MBBank.

MBBank là ngân hàng được đánh giá cao trong việc CĐS cũng nhờ mô hình linh hoạt Agile. (Ảnh: MBBank)

Trên con đường xây dựng mô hình tập đoàn tài chính đa năng với sứ mệnh trở thành ngân hàng thuận tiện nhất, xác định rõ hướng đi và thế mạnh, từ một ngân hàng truyền thống, MBBank đã chuyển mình bằng chuỗi tiện ích được tích hợp trong hệ sinh thái số, MBBank liên tục phát triển các sản phẩm tài chính nhằm mang đến những giải pháp tối ưu.

Các ngân hàng còn lại có thể lựa chọn chiến lược chậm mà chắc. CĐS dựa trên tương tác với khách hàng thông qua số hóa giao diện, tiến tới CĐS từng phần rồi toàn phần. Ban đầu, ngân hàng cần xác định chuyển đổi những dịch vụ cơ bản như chuyển tiền, rút tiền qua hệ thống trực tuyến, ứng dụng ngân hàng điện tử, ứng dụng công nghệ phân tích dữ liệu. Trên nền tảng đó, ngân hàng tiến đến CĐS từng phần bằng cách nền tảng đa nhiệm trực tuyến, ngân hàng thông minh, số hóa các nền tảng cốt lõi của ngân hàng như thẩm định tín dụng, các sản phẩm tài chính…

Việc CĐS đòi hỏi phải nhanh chóng, nhưng vẫn cần có sự chuẩn bị đầy đủ về cơ sở hạ tầng pháp lý chặt chẽ, tránh những nguy cơ tiềm ẩn tác động xấu đến hệ thống ngân hàng. Việc xây dựng hoàn thiện hệ thống thanh toán trực tuyến quốc gia mới chỉ dừng lại ở thanh toán dịch vụ công, căn cước công dân có gắn chip, nhưng việc định danh điện tử chưa hoàn thiện về cách thức thực hiện và pháp lý. Định danh khách hàng và thanh toán trực tuyến vừa đòi hỏi phải có sự chia sẻ dữ liệu giữa các ngân hàng, vừa đòi hỏi tính bảo mật dữ liệu cá nhân, bảo vệ quyền riêng tư của khách hàng.

Mặt khác, một số ngân hàng có thể thí điểm một vài mô hình mới đã thành công như mô hình của Ấn Độ, Singapore. Đồng thời, sự ra đời và phát triển mạnh của các công ty Fintech dẫn đến nhu cầu kết hợp giữa ngân hàng và Fintech. Việc thử nghiệm và tạo lập khung pháp lý cho NHS và Fintech đòi hỏi cả hai tiêu chí: vừa thuận tiện tích hợp công nghệ, vừa kiểm soát được rủi ro. Trong đó, Ngân hàng Nhà nước cần có vai trò chủ đạo chính, đảm nhận vị trí người dẫn dắt cho công cuộc CĐS và xây dựng hành lang pháp lý này.

CĐS ngân hàng đang diễn ra ngày càng mạnh mẽ và rõ ràng, là hướng đi tất yếu của ngân hàng. Vì vậy, các ngân hàng cần đánh giá lại mức độ sẵn sàng số hóa của mình để từ đó tìm ra hướng đi phù hợp./.

.jpeg)