Với trợ lực từ công nghệ, rào cản tiếp cận nguồn vốn của các doanh nghiệp nhỏ và vừa (SME) ở Việt Nam đang từ từ được dỡ bỏ.

Tiền không thiếu, thiếu người vay

Ngọc Minh, chủ cửa hàng điện thoại di động trên đường Quang Trung (Gò Vấp, TP.HCM), cho biết anh cần trung bình khoảng 100 triệu đồng vốn lưu động mỗi tháng để nhập hàng, trang trải các chi phí. Visa là kênh bổ sung nguồn vốn quen thuộc của Minh và mỗi lần rút tiền mặt từ thẻ như vậy, anh chịu mức phí 2%, lãi suất 0% trong vòng 45 ngày. Thậm chí, dù mức phí có cao hơn nữa, Minh cũng không còn cách nào khác vì các doanh nghiệp như anh rất khó tiếp cận khoản vay từ hệ thống ngân hàng.

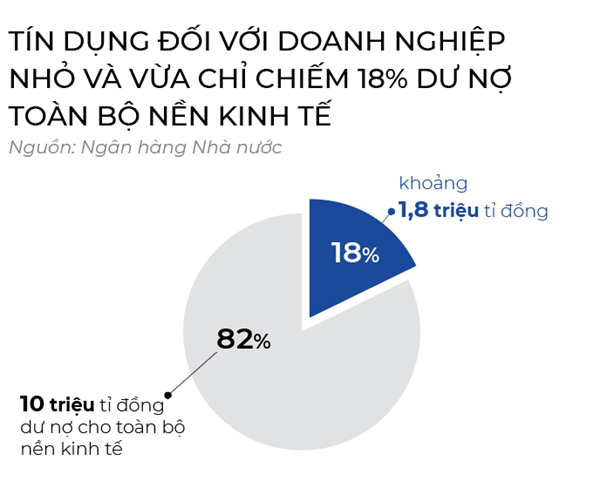

Không chỉ Minh mà đây là tình trạng chung của phần lớn doanh nghiệp SME ở Việt Nam. Khảo sát từ Validus, một công ty fintech (công nghệ tài chính) có trụ sở ở Singapore, cho thấy các SME Việt Nam đang đứng trước bài toán cấp bách là khả năng tiếp cận tín dụng với khoảng trống về vốn dành cho SME đang ở mức 12% GDP.

Nhưng mọi chuyện giờ bắt đầu thay đổi khi một làn sóng các công ty fintech bắt tay với ngân hàng đang gõ cửa doanh nghiệp để cung cấp vốn.

Dịch bệnh COVID-19 khiến việc tiếp cận vốn của nhóm này càng cần thiết hơn bao giờ hết. Theo khảo sát của World Bank về tác động của dịch bệnh đối với các doanh nghiệp Việt Nam, tình trạng thiếu hụt nguồn vốn ngày càng trầm trọng hơn do thanh khoản vẫn là một thách thức khi nhu cầu liên tục giảm. Khoảng 50% doanh nghiệp có dòng tiền dưới 3 tháng và hơn 60% doanh nghiệp gặp khó khăn trong việc tiếp cận tín dụng.

Nhưng mọi chuyện giờ bắt đầu thay đổi khi một làn sóng các công ty fintech bắt tay với ngân hàng đang gõ cửa doanh nghiệp để cung cấp vốn. Khởi đầu là thương vụ VNG đầu tư hơn 22 triệu USD vào Funding Societies, một nền tảng cho vay vốn hoạt động ở thị trường Đông Nam Á. Trước đó không lâu, Validus cũng hợp tác với DHAC (trực thuộc TTC Group) và Do Ventures thành lập liên doanh cung cấp giải pháp tài chính cho 9.000 thành viên trực thuộc DHAC.

Không dừng lại ở đó, để tăng khả năng tiếp cận doanh nghiệp SME, các ngân hàng còn bắt tay với startup cung cấp giải pháp phần mềm như một dịch vụ (SaaS) có tập khách hàng lâu năm. Điển hình như K-Bank (Thái Lan) hợp tác với KiotViet và các công ty trực thuộc Seedcom để cung cấp khoản vay cho khách hàng nằm trong hệ sinh thái của nhóm này. Tương tự, các ngân hàng Việt Nam cũng đã tham gia như Techcombank hợp tác Haravan, VPBank hợp tác với VNG Cloud...

Ông Huỳnh Lâm Hồ, Giám đốc Điều hành Haravan, cho biết, thông qua Haravan Finance, chương trình hợp tác cùng Techcombank, K-Bank, Công ty kết nối các khoản vay từ 30 triệu đồng đến 3 tỉ đồng, giải ngân từ 3-5 ngày với lãi suất 1,25%/tháng, tương đương 15%/năm cho SME. Sau hơn 3 tuần thử nghiệm, đã có hơn 50 khách hàng giải ngân với gói trung bình là 100 triệu đồng. Ông Hồ dự kiến đến hết tháng 3, Công ty sẽ mở rộng số lượng khách hàng cho vay ít nhất gấp đôi thời điểm hiện tại. Tương tự, sẽ tăng gấp đôi hạn mức vay tối thiểu để phục vụ kinh doanh.

Các fintech tạo ra hệ sinh thái hoàn chỉnh cho người bán hàng.

Thậm chí, ở cấp độ các tiểu thương với những khoản vay dưới 50 triệu đồng cũng đã có fintech gõ cửa hỗ trợ vốn. Điển hình như SmartPay (trực thuộc Công ty Mạng lưới thông minh SmartNet). Ông Marek Eugene Forysiak, Chủ tịch SmartNet, cho biết, công ty này đưa ra chương trình hỗ trợ tài chính với hạn mức 3 triệu đồng/tiểu thương, lãi suất 0%. Các khách hàng có lịch sử giao dịch tốt sẽ được xem xét tăng thêm hạn mức.

Thẩm định dựa trên dữ liệu lên ngôi

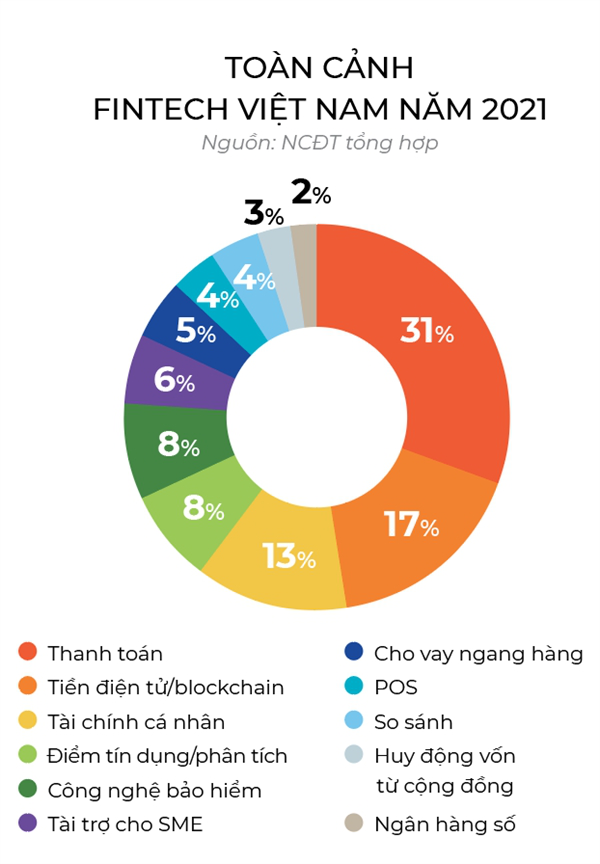

Bà Lê Hoàng Uyên Vy, Giám đốc Điều hành Do Ventures, cho biết fintech vẫn là ngành còn dư địa tăng trưởng rất lớn ở Việt Nam. Chính vì thế, dòng vốn lớn sẽ tiếp tục đổ vào lĩnh vực này trong thời gian tới theo ngành dọc, tức kết nối cho vay SME, mua trước trả sau, quản lý danh mục đầu tư hay ứng lương. Trong đó, kết nối cho vay SME được dự đoán sẽ thu hút dòng vốn đầu tư nhiều nhất vì các khách hàng SME vốn là xương sống của nền kinh tế khi chiếm đến 97% tổng số doanh nghiệp, đóng góp 45% vào GDP, theo thống kê của Phòng Thương mại và Công nghiệp Việt Nam (VCCI) năm 2020. Những khoản vay nhỏ nhưng tần suất liên tục là miếng bánh không thể hấp dẫn hơn đối với các nhà đầu tư.

Tiến sĩ Đinh Thế Hiển, chuyên gia kinh tế, đánh giá đây là xu hướng rất bình thường vì trước đó ngân hàng đã từng kết hợp với các công ty tài chính tiêu dùng để tăng doanh số. Nhưng việc kết hợp với các công ty fintech ngày càng tăng là do hệ thống dữ liệu khách hàng của nhóm này đa dạng và có lợi thế từ việc phân tích dữ liệu để giảm rủi ro khi kết nối cho vay tốt hơn. Bởi vì, đối với các công ty tài chính tiêu dùng, điều quan tâm nhất là kiểm soát rủi ro, chấm điểm tín dụng người cho vay thật nhanh, thật chuẩn để tránh rủi ro nợ xấu hoặc mất vốn. Đây chính là mảnh đất của các công ty công nghệ tại Việt Nam (VNG, FPT, MoMo, Grab, Viettel...) khi có thể tận dụng nguồn dữ liệu lớn để hợp tác cùng các công ty tài chính trong hoạt động tìm kiếm và chấm điểm tín dụng khách hàng.

Đồng quan điểm, ông Nikhilesh Goel, đồng sáng lập kiêm Group CEO của Validus, cho biết dựa trên dữ liệu và các mô hình chấm điểm tín dụng, Công ty sẽ giúp doanh nghiệp SME giảm bớt khó khăn về thanh khoản khi tiếp cận nguồn vốn. Trên thực tế, không chỉ các fintech, cốt lõi vấn đề là dữ liệu doanh nghiệp và tính khả dụng của nó. Vì thế, nhóm doanh nghiệp SaaS, thương mại điện tử đáp ứng được nhu cầu trên đều được ngân hàng ưu tiên kết nối. Đó cũng là lý do vì sao trong thời gian qua, thị trường xuất hiện những doanh nghiệp SaaS huy động được các vòng gọi vốn lớn như KiotViet (45 triệu USD), Misa (30 triệu USD).

Nhưng để được giải ngân, đồng nghĩa với việc các doanh nghiệp phải công bố dữ liệu kinh doanh cho bên ngân hàng thẩm định và dường như đây không phải là vấn đề quá quan trọng. “Thật ra, khi vay theo cách truyền thống, chúng tôi cũng phải công bố các giấy tờ liên quan để chứng minh doanh nghiệp đang hoạt động mà thôi”, chị Trinh, chủ một cửa hàng quần áo tại quận Phú Nhuận, TP.HCM, cho biết.

Sự trỗi dậy của việc hợp tác với fintech, các công ty SaaS kết nối cho vay SME thậm chí là MSME (Micro SME - doanh nghiệp siêu nhỏ) ở Việt Nam nói riêng và Đông Nam Á nói chung là không mới. Các công ty này đã nhìn thấy hình mẫu thành công từ MYbank (trực thuộc Alibaba) ở thị trường Trung Quốc. Tháng 6/2015, MYbank nhận được giấy phép hoạt động và trở thành ngân hàng chỉ hoạt động trực tuyến đầu tiên ở quốc gia này. Khách hàng của MYbank là các SME của Trung Quốc, nhóm không thể tiếp cận nguồn vốn từ hệ thống ngân hàng truyền thống vì thiếu cơ sở đánh giá.

Việc chỉ hoạt động trực tuyến giúp MYbank giảm các chi phí tác động lên lãi suất như mặt bằng, nhân lực nhưng vẫn tiếp cận được số đông khách hàng thông qua ứng dụng di động. MYbank sử dụng lịch sử giao dịch của các SME trên hệ sinh thái của Alibaba để đánh giá tình hình tín dụng của họ.

Dữ liệu lớn kết hợp với điện toán đám mây giúp các quyết định cho vay hoặc không được MYbank ban hành chỉ trong vài phút và hoàn toàn không có sự can thiệp của con người. Quy trình đăng ký khoản vay được xem xét dựa trên 100.000 chỉ số bằng cách phân tích dữ liệu lớn cũng như xem xét hơn 100 mô hình dự đoán và 3.000 chiến lược cho vay được các kỹ sư tài chính của Ant Financial thiết kế.

Cách làm này được MYbank cho rằng chính xác và hiệu quả hơn so với cách kiểm tra tín dụng truyền thống. Theo Reuters, tính đến cuối năm 2020, MYbank phục vụ 35 triệu khách hàng SME trên tổng số 44 triệu SME ở Trung Quốc.

Sandbox mở cửa cho mô hình mới

Nhưng tham vọng của các fintech và SaaS ở Việt Nam sẽ gặp rất nhiều rào cản. Một trong số đó là tính xác thực của dữ liệu thu thập được và khả năng sử dụng chúng. Như MYbank với sự thống trị của Alibaba trên mặt trận thương mại điện tử và thanh toán trực tuyến, nên cơ sở thu thập được có phần chính xác hơn. Ở Việt Nam không có nhiều doanh nghiệp đạt được cả hai vị thế trên cùng lúc, nhất là các công ty fintech kết nối cho vay thế hệ mới.

Tiến sĩ Đinh Thế Hiển cho rằng, không phải Trung Quốc mà chỉ có Mỹ và Anh thành công đối với mô hình này vì dữ liệu lớn của họ rất đáng tin cậy và luôn cập nhật. Có thể thấy, dù hệ thống điểm tín dụng minh bạch, nhưng thời chính quyền Tổng thống Donald Trump từng yêu cầu muốn nhập quốc tịch Mỹ phải có thời gian sử dụng Facebook 5 năm, cho thấy dữ liệu của họ quan sát kể cả người thân để củng cố thêm khả năng đánh giá.

Thứ đến, theo ông Hiển, là chưa thấy nhiều công nghệ nổi bật ở Việt Nam phục vụ việc phân tích dữ liệu. Đó là phần mềm khá phức tạp khi vừa thu thập dữ liệu lớn vừa phân tích vừa đảm bảo quy định ngành tài chính ngân hàng.

Trên thực tế, ngay như MYbank cũng vừa bị Ngân hàng Trung ương Trung Quốc phạt 3,52 triệu USD vì vi phạm các quy tắc về quản lý điểm tín dụng và giao dịch với khách hàng không xác định. Đơn vị này cũng bị cảnh cáo và phạt tiền vì không tuân theo yêu cầu hướng dẫn của Ngân hàng Trung ương về eKYC (định danh khách hàng) để báo cáo các giao dịch đáng ngờ. Dù rằng trước đó MYbank đã chiêu mộ không ít nhân tài trong lĩnh vực ngân hàng Trung Quốc và thế giới. “Tôi chưa thấy công nghệ chấm điểm như vậy ở Việt Nam trong khi đây là linh hồn của mô hình kết nối cho vay”, Tiến sĩ Hiển nói.

Tiểu thương là nhóm khách hàng mà SmartNet nhắm tới. Ảnh: TL.

Mặc dù vậy, phải thừa nhận rằng sự xuất hiện của các fintech kết nối cho vay là động lực cạnh tranh trong ngành ngân hàng và là một phương thức phân bổ nguồn vốn hiệu quả hơn. Ngay cả ngân hàng Trung Quốc, một ngành khá bảo thủ và có sự tham gia của nhiều cơ quan trực thuộc nhà nước, cũng phải thừa nhận sự thay đổi kể từ khi MYbank tham gia.

Hình thức sandbox được ra đời cho phép các fintech thử nghiệm những sản phẩm, dịch vụ, mô hình kinh doanh và cơ chế phân phối mới trong một môi trường quy định ít có khả năng ảnh hưởng đến toàn bộ hệ thống tài chính của quốc gia đó. Trong đó, bảo vệ người tiêu dùng tài chính, những người là đối tượng chịu rủi ro cao nhất từ những phát minh của các fintech cũng được các cơ quan quản lý tài chính thế giới quan tâm. Điển hình là việc sử dụng dữ liệu cá nhân.

Trên thực tế, người mua sắm trực tuyến cung cấp lượng lớn thông tin khi họ xem các website, chọn hàng hóa và thanh toán. Trong hầu hết những trường hợp, người mua sắm không nhận biết được “dấu chân” của họ được nền tảng ghi lại. Rõ ràng, họ chấp nhận một số điều khoản và điều kiện chung trước khi sử dụng các website mua sắm trực tuyến nhưng những điều khoản đó thiếu các điều khoản chi tiết về những thông tin mà người dùng muốn bên thứ 3 lưu giữ hoặc sử dụng.

Về vấn đề sandbox cho fintech ở Việt Nam, Chính phủ đã ban hành Nghị quyết số 100/NQ-CP ngày 6/9/2021 về việc thông qua đề nghị xây dựng Nghị định về cơ chế thử nghiệm có kiểm soát hoạt động fintech trong lĩnh vực ngân hàng. Lĩnh vực được tham gia thử nghiệm gồm thanh toán, tín dụng, cho vay ngang hàng (P2P lending), hỗ trợ định danh khách hàng, giao diện lập trình ứng dụng mở (Open API), các giải pháp ứng dụng công nghệ đổi mới sáng tạo (như blockchain), các dịch vụ hỗ trợ hoạt động ngân hàng (như chấm điểm tín dụng, tiết kiệm, huy động vốn...). Hiện có trên 150 công ty fintech đang hoạt động trên thị trường. Do đó, sẽ có quy định tiêu chí xét duyệt và chấp thuận của các tổ chức khi tham gia vào cơ chế thử nghiệm fintech./.

.jpg)