Ngân hàng Mở - Ngân hàng của nền kinh tế số

Ngân hàng Mở đang trở thành xu hướng phát triển chính của ngành tài chính - ngân hàng trong nền kinh tế số. Lợi ích do mô hình này mang lại không chỉ cho ngân hàng, người dùng mà còn cho toàn bộ hệ sinh thái tài chính số bởi tính chất “Mở” và hợp tác cùng có lợi.

Ngành dịch vụ tài chính - ngân hàng bị ảnh hưởng sâu sắc bởi các xu hướng phát triển công nghệ

Các ngân hàng và các doanh nghiệp lớn đang trong tiến trình chuyển đổi số mạnh mẽ, hướng tới mô hình kinh doanh của hệ sinh thái số hoàn chỉnh.

Quá trình hợp tác gắn liền với ứng dụng công nghệ sẽ giúp mở ra những cơ hội mới và hoàn thiện thêm hệ sinh thái các sản phẩm, dịch vụ tài chính, thúc đẩy quảng bá thương hiệu cũng như mang đến cho khách hàng những sản phẩm dịch vụ tối ưu nhất.

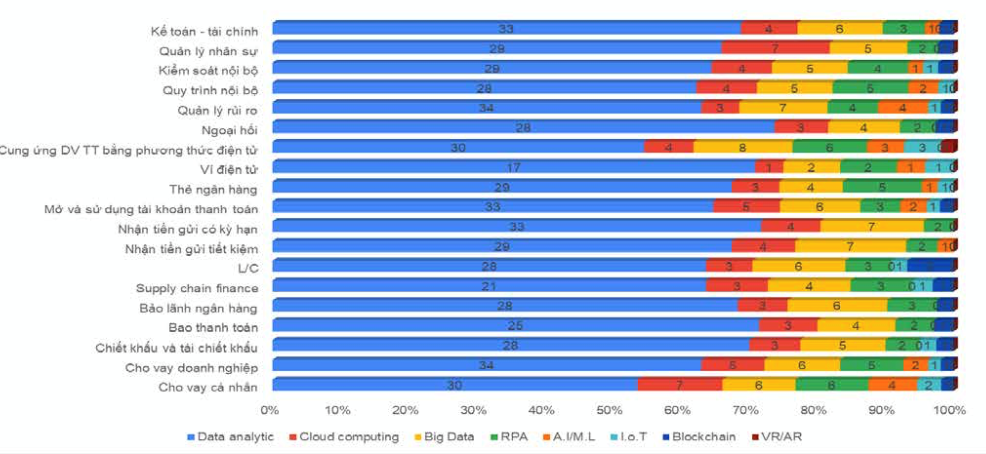

Theo nghiên cứu của Công ty Kiểm toán Deloitte Việt Nam, một loạt công nghệ mới có tác động và ảnh hưởng sâu sắc tới sự phát triển của các tổ chức tài chính – ngân hàng:

Chuyển đổi số: Quá trình chuyển đổi số đang diễn ra và tác động đáng kể đến ngành bán lẻ mặc dù tác động đến ngành Ngân hàng chưa ở mức quá cao, tuy nhiên, khối lượng giao dịch ở các chi nhánh và điểm giao dịch ngân hàng đã giảm.

Ứng dụng Trí tuệ nhân tạo AI: Các ứng dụng của trí tuệ nhân tạo đã trở thành một xu hướng chủ đạo, một xu hướng có nhiều bước tiến quan

trọng trước khi nó đạt đến mức độ trưởng thành cần thiết trong thời gian sắp tới.

Tập trung vào trải nghiệm: Sự kỳ vọng về các dịch vụ chất lượng ngày càng gia tăng trên nhiều lĩnh vực, cho phép các công ty hàng đầu thị trường như Amazon, Google và Zappos đặt ra các tiêu chuẩn mà hầu hết các doanh nghiệp khác đang bị đánh giá là chưa đáp ứng.

Ngân hàng Mở: Trong những năm gần đây, các cơ quan quản lý trên toàn cầu đã bắt đầu mở các quy trình và dữ liệu ngân hàng như một phương tiện gia tăng cạnh tranh và cho phép khách hàng kiểm soát nhiều hơn đối với dữ liệu cá nhân. Các quy định chính được áp dụng ở Anh, EU, Úc, Nhật Bản, Singapore... đã khẳng định điều này.

Sự hỗ trợ và phát triển của công nghệ nền tảng điện toán đám mây: Trong hơn 10 năm qua, sự thúc đẩy của các công ty công nghệ hàng đầu đã chuyển đổi mô hình công nghệ từ cơ sở hạ tầng công nghệ được “quản lý nội bộ” sang “hỗ trợ bởi công nghệ đám mây” với các giải pháp tiên tiến.

Thiết bị thông minh: Việc giảm chi phí công suất tính toán, kết hợp với mong muốn tạo ra doanh thu từ dịch vụ giá trị gia tăng đã dẫn đến ứng dụng đa dạng các thiết bị thông minh trong mọi góc độ của cuộc sống cá nhân cũng như doanh nghiệp - tạo ra cơ hội để thu hút và phục vụ khách hàng thông qua các kênh mới.

Tập trung vào bảo mật dữ liệu: Khách hàng và các cơ quan quản lý đang trở nên nhạy cảm hơn với sở hữu dữ liệu và các tác động về quyền riêng tư, đây là xu hướng đang được kỳ vọng.

Phân tích và quyết định dựa vào dữ liệu: Một xu hướng khác mà ngành công nghệ đang tiên phong là thu thập và sử dụng dữ liệu khách hàng làm phương tiện để phân tích đánh giá chuyên sâu về mục tiêu và cá nhân hóa.

Tăng cường ứng dụng công nghệ, tăng cường chuyển đổi số trong mô hình hợp tác kinh doanh sẽ vừa nhân lên hiệu quả hợp tác kinh doanh, vừa phù hợp với xu thế chuyển đổi số, hướng tới hệ sinh thái số của ngành tài chính - ngân hàng. Đây chính là điểm mấu chốt của Ngân hàng Mở (Open Banking)

Mô hình kinh doanh này yêu cầu xây dựng quan hệ đối tác được hỗ trợ bởi công nghệ, sau đó dẫn đến việc tạo ra các hệ sinh thái kỹ thuật số. Trên cơ sở đó, ngân hàng có khả năng tận dụng sức mạnh công nghệ số của đối tác trong việc cung cấp các gói tài chính tín dụng với lãi suất phù hợp, đơn giản, dễ tiếp cận cho người tiêu dùng Việt Nam và các Doanh nghiệp vừa và nhỏ (SME).

Theo Tiến sĩ Phan Thanh Đức, Trưởng khoa, Khoa Hệ thống thông tin quản lý, Học viện Ngân hàng, Ngân hàng Mở hiện nay đang phát triển theo một số mô hình như sau:

Mô hình ban hành quy định pháp lý yêu cầu chia sẻ dữ liệu (Prescriptive): một số quốc gia yêu cầu ngân hàng chia sẻ dữ liệu khách hàng và yêu cầu các bên thứ ba đăng ký với một cơ quan quản lý

Mô hình thị trường tự do (Market-driven):

các quốc gia lựa chọn mô hình này không ban

hành quy định hay hướng dẫn cụ thể về thúc đẩy hay hạn chế việc chia sẻ dữ liệu khách hàng của ngân hàng cho các bên thứ ba mà để các yếu tố thị trường tự quyết định, điều tiết việc chia sẻ dữ liệu.

Mô hình thúc đẩy, khuyến khích chia sẻ dữ liệu (Facilitative): một số quốc gia ban hành các hướng dẫn (guidance), tiêu chuẩn (standards) cũng như công bố các tiêu chuẩn về API mở (Open API) và các đặc tả kỹ thuật (tech specs).

Mô hình đang cân nhắc (In process of adopting or considering): Các quốc gia theo mô hình này thường đang trong quá trình nghiên cứu xây dựng quy định quản lý hoặc đang cân nhắc xem xét áp dụng một khung khổ vận hành Ngân hàng Mở (open banking framework).

API mở là nền tảng để phát triển Ngân hàng Mở

Đại diện Ngân hàng Nhà nước cho biết, hiện nay, nhiều ngân hàng thương mại đang triển khai hoạt động Open Banking ở nhiều cấp độ, dưới nhiều hình thức khác nhau. Từ năm 2019, một vài ngân hàng đã cho ra mắt các nền tảng API mở (Open API) để có thể kết nối với các đối tác trong cùng một hệ sinh thái.

Ngân hàng Mở là một trong những hệ thống liên quan đến việc sử dụng các API, cho phép truy cập vào hệ thống cốt lõi của ngân hàng. Thông qua việc sử dụng hiệu quả các API, hệ thống Ngân hàng mở đảm bảo rằng các doanh nghiệp và người tiêu dùng có thể dễ dàng truy cập vào các dịch vụ ngân hàng tùy chỉnh và cũng hứa hẹn sự an toàn hoàn toàn cùng với hiệu quả nâng cao.

Về mặt kỹ thuật, API là viết tắt của Giao diện lập trình ứng dụng (Application Programming Interface). API là một trung gian phần mềm cho phép hai ứng dụng giao tiếp với nhau. API có thể sử dụng cho web-based system, operating system, database system, computer hardware, hoặc software library. Hầu hết các công ty lớn đã xây dựng API cho khách hàng của họ hoặc để sử dụng nội bộ. Trong những năm qua, API thường mô tả giao diện kết nối chung với ứng dụng.

Gần đây, API hiện đại đã đưa ra một số đặc điểm khiến chúng có giá trị và hữu ích đặc biệt: Các API hiện đại tuân thủ các tiêu chuẩn (thường là HTTP và REST), thân thiện với nhà phát triển, dễ dàng truy cập và dễ hiểu hơn.

Chúng được thiết kế cho các đối tượng cụ thể (ví dụ: mobile developer), chúng được tài liệu hóa (document) và phân thành phiên bản (version) theo cách mà người dùng kỳ vọng.

Bởi vì chúng được tiêu chuẩn hóa hơn nhiều, chúng trở nên mạnh hơn về mặt bảo mật và quản trị, cũng như được giám sát, quản lý về hiệu suất và quy mô.

Giống như bất kỳ phần mềm sản xuất nào khác, API hiện đại có Quy trình phát triển phần mềm (SDLC) riêng về thiết kế, thử nghiệm, xây dựng, quản lý và tạo phiên bản. Ngoài ra, các API hiện đại cũng được ghi nhận tốt cho consumption và versioning.

Hai xu hướng lớn gần đây đã xuất hiện trên thị trường ngân hàng. Thứ nhất, các ngân hàng với tư cách là nền tảng API sẽ cung cấp các dịch vụ nâng cao theo hướng dữ liệu dựa trên dữ liệu có nguồn gốc nội bộ. Xu hướng này phục vụ như một mô hình quan hệ khách hàng gián tiếp, nhưng ngân hàng không hoàn toàn vô hình đối với khách hàng cuối cùng.

Thứ hai, các ngân hàng cũng đóng vai trò là nhà cung cấp dịch vụ bên thứ ba, cung cấp các sản phẩm và dịch vụ tích hợp thông tin thu được từ nhiều nguồn bên ngoài thông qua API. Điều này làm cho mô hình quan hệ khách hàng trực tiếp.

Theo TS. Nguyễn Trí Hiếu, Chuyên gia Tài chính – Ngân hàng, hiện nay, API không còn là khái niệm mang tính kỹ thuật công nghệ thuần túy mà đã trở thành lĩnh vực kinh doanh (API Economy). Mỗi ngày Facebook có 19 tỷ lời gọi API; Twitter có 14 tỷ lời gọi API. 60% số lượng hàng hóa xuất hiện trên eBay là nhờ công cụ này. API được kinh doanh theo các hình thức sau: (i) Miễn phí: API login của Facebook cho phép các nhà lập trình ứng dụng nhúng miễn phí nút Like trên các trang Web hoặc sử dụng để login vào ứng dụng, xác thực người dùng thay vì phải tự viết chức năng login; (ii) Phải trả phí khi sử dụng: các API để khai thác thông tin phân tích thị trường, thu thập tin tức, sử dụng hạ tầng Cloud (Google Cloud Vision API, Google Map API, Amazon EC2 Web Services); Được trả phí khi sử dụng: thường là nhúng các quảng cáo vào ứng dụng (Google Adsense API, Amazon Advertising API).

Đối với ngành ngân hàng, một số sản phẩm dịch vụ mới trên thế giới đã được các bên thứ ba phát triển thông qua Open API do ngân hàng cung cấp như: ứng dụng quản lý và tư vấn tài chính, cho phép khách hàng quản lý nhiều tài khoản ngân hàng, đồng thời đưa ra những lời khuyên về đầu tư hoặc sử dụng khoản tiền có trong tài khoản một cách hợp lý; ứng dụng giúp khách hàng so sánh, lựa chọn sản phẩm dịch vụ giữa các ngân hàng; ứng dụng cho phép khách hàng thực hiện thanh toán các dịch vụ mua sắm trực tuyến, thanh toán hóa đơn, thanh toán cước viễn thông...

API cho phép các ứng dụng khác nhau trao đổi thông tin một cách an toàn. Chỉ những người tham gia được xác định trước / được phép mới có thể đưa ra yêu cầu; Chỉ một yêu cầu tại một thời điểm với một cách sử dụng / giấy phép cụ thể; Tất cả các yêu cầu được xác thực thông qua khóa công khai và riêng tư; Công nghệ này được thị trường sử dụng rộng rãi. Nhờ đó, các tổ chức tài chính – ngân hàng và đối tác có thể tiếp cận khách hàng, dữ liệu thông qua các kết nối FI liền mạch; Cung cấp các dịch vụ như quản lý gian lận, nhận dạng và giải quyết tranh chấp; Cho phép các tổ chức tài chính tạo và phân phối sản phẩm.

Các ngân hàng đang bận rộn tìm cách tận dụng tốt nhất Open Banking. Những sáng kiến API và Ngân hàng Mở hiện tại tập trung vào các dịch vụ tài chính gộp, chuyển từ một thỏa thuận trọn gói gồm các dịch vụ ngân hàng sang các ưu đãi nhỏ hơn, tự chủ hơn, hỗ trợ API. Tuy nhiên, giai đoạn tiếp theo hợp lý trong quá trình phát triển của các sản phẩm ngân hàng sẽ là việc hoàn nguyên các sản phẩm API này, theo những cách hoàn toàn mới so với những cách mà các ngân hàng đã làm trong quá khứ và được thực hiện bởi những người tham gia thị trường mới.

Trong giai đoạn tiếp theo, chúng ta có thể sẽ thấy các dịch vụ tài chính được tích hợp sâu vào nhiều sản phẩm phi tài chính khác nhau, dẫn đến các sản phẩm thích hợp lấy khách hàng làm trung tâm, phù hợp và có liên quan hơn do các công ty công nghệ cung cấp. Các công ty công nghệ đó sẽ trở thành khách hàng của các ngân hàng hiểu biết về công nghệ, mua Dịch vụ ngân hàng (BaaS) dưới dạng API từ các ngân hàng.

Khi động lực mới này diễn ra, điều quan trọng là phải phân biệt giữa các ngân hàng hiểu biết về công nghệ và các ngân hàng truyền thống. Các ngân hàng hiểu biết về công nghệ sẽ kích hoạt ngân hàng nhúng bằng cách cung cấp BaaS cho các công ty sản phẩm làm khách hàng của họ, trong khi các ngân hàng truyền thống không thể hoặc không muốn cung cấp dịch vụ tương tự, sẽ phải cạnh tranh để giành được người dùng cuối với hàng loạt các ưu đãi ngân hàng nhúng. Ngày nay, các ngân hàng truyền thống đó chủ yếu cạnh tranh với các ngân hàng truyền thống khác giống như họ, nhưng sẽ ngày càng phải đối mặt với sự cạnh tranh từ các công ty sản phẩm bên ngoài ngành dịch vụ tài chính với các mô hình kinh doanh khác nhau, nền tảng công nghệ và ít ràng buộc về quy định hơn.

Để tham gia vào thị trường mới và đang phát triển nhanh này, các ngân hàng cần phải hiểu biết về công nghệ như khách hàng của họ và cung cấp các dịch vụ của họ dưới dạng các API hấp dẫn.

Mặc dù là một khái niệm kỹ thuật sâu sắc, API đang cách mạng hóa ngành dịch vụ tài chính. API làm cho các chức năng ngân hàng cốt lõi như tài khoản, giao dịch, số dư và thanh toán có sẵn theo chương trình - trong tổ chức và cho các bên thứ ba bên ngoài tổ chức. Vì các API có sẵn bên ngoài tổ chức, các ứng dụng sáng tạo của Fintech có thể tương tác với dữ liệu tài chính của khách hàng của ngân hàng, nếu họ đồng ý chia sẻ dữ liệu.

Ngân hàng Mở tại thị trường Việt Nam

COVID -19 đã dẫn đến việc tăng tốc tiêu thụ kỹ thuật số. Hơn 1 trong 3 người tiêu dùng dịch vụ kỹ thuật số ở Đông Nam Á bắt đầu sử dụng dịch vụ do COVID-19, 41% ở Việt Nam. Ví điện tử kỹ thuật số như một phương thức thanh toán đang trở nên phổ biến hơn. Kinh tế số tăng 16% từ 2019-2020 và dự kiến tăng 19% từ 2021-2025.

Tuy nhiên, thách thức đặt ra đối với hệ sinh thái tài chính số tại Việt Nam cũng khá nhiều. Các dịch vụ tài chính số là lĩnh vực còn mới, nên hành lang pháp lý vẫn chưa đầy đủ, chưa theo kịp thực tiễn dẫn tới kìm hãm sự phát triển. Công tác quản lý, giám sát hoạt động của các chủ thể trong hệ sinh thái tài chính số còn nhiều hạn chế.

Không chỉ vậy, theo The Financialbrand.com, với xu hướng chia sẻ dữ liệu trở nên mạnh mẽ trong năm 2022, mô hình Ngân hàng Mở sẽ ngày càng phát triển, tạo ra nhiều biến đổi toàn diện với ngành tài chính ngân hàng. Theo bà Nguyễn Minh Nguyên Thành - Giám đốc kinh doanh khu vực Đông Nam Á, akaBot – cho rằng: “Một trong những việc quan trọng mà doanh nghiệp cần phải thay đổi, đó chính là chiến lược quản trị thay đổi. Không chờ thay đổi đến để đáp ứng, mà cần chủ động dẫn dắt và quy hoạch mọi sự thay đổi”.

Thực tế hiện nay, Việt Nam chưa có quy định, hướng dẫn riêng và đầy đủ về Ngân hàng Mở. Đây là thách thức lớn trong việc triển khai Ngân hàng Mở là chưa có quy định hướng dẫn về Open API (những dịch vụ nào, dữ liệu nào các đối tác có thể sử dụng...) cũng như tiêu chuẩn chung về hệ thống công nghệ thông tin, lưu trữ thông tin, bảo mật, kết nối. Chính vì vậy, mức độ sẵn sàng của thị trường và hiện trạng triển khai Ngân hàng Mở tại Việt Nam vẫn còn nhiều hạn chế:

- Các ngân hàng thương mại tại Việt Nam đang chủ yếu dựa vào Thông tư số 39/2014/TT- NHNN ngày 11/12/2014 hướng dẫn về dịch vụ trung gian thanh toán, trong đó có các điều khoản cho phép ngân hàng được hợp tác với bên thứ ba cung cấp dịch vụ tài chính và các nghị định của Chính phủ, thông tư của các bộ, ngành quy định về ngân hàng điện tử, thanh toán không dùng tiền mặt, mở và sử dụng tài khoản thanh toán, các điều kiện an toàn kỹ thuật, bảo mật thông tin khách hàng.

- Các TCTD vẫn đang trong quá trình nghiên cứu, tháo gỡ các vấn đề tồn đọng về công nghệ như: Bảo mật; Quyền riêng tư dữ liệu; Mô hình chuẩn kết nối giữa các bên; Quy chuẩn dữ liệu trao đổi qua API v.v..; và các vấn đề về chi phí đầu tư, nâng cao năng lực của hệ thống CNTT.

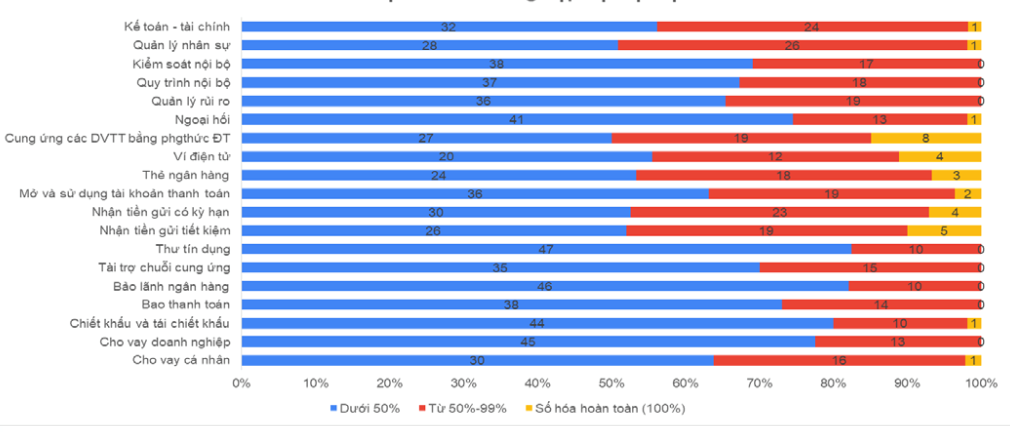

- Về mặt chia sẻ dữ liệu, 47,6% tổ chức tín dụng (TCTD) đã xây dựng các API giao tiếp với bên ngoài (external API) để các bên thứ ba kết nối vào; khoảng 25,3% TCTD dự tính sẽ triển khai các API này trong vòng 5 năm tới. Việc này cho thấy nhận thức, hành động của các TCTD trong việc kết nối, mở rộng hợp tác, phát triển hệ sinh thái số đã có sự chuyển biến đáng kể. Tuy nhiên, hiện tại mới chỉ có 31,7% các TCTD triển khai giải pháp cổng API (API Portal) để thống nhất quản lý việc kết nối, chia sẻ dữ liệu qua API. Việc xây dựng danh sách trắng (white- list) các bên thứ ba tin cậy để cho phép truy cập dễ dàng, thuận tiện chưa được các TCTD ưu tiên thực hiện (chỉ 19% đang triển khai); Tuy nhiên, có tới 47,6% TCTD sẽ triển khai giải pháp này trong vòng 5 năm tới.

- Hiện tại, có một số ít ngân hàng tại Việt Nam đang phát triển theo hướng Ngân hàng Mở. VietinBank đã phát triển nền tảng chia sẻ giao diện lập trình ứng dụng mở (Open APIs) mang tên VietinBank iConnect với 148 dịch vụ của 116 đối tác đã được cung cấp trên ứng dụng VietinBank iConnect và trung bình mỗi tháng có hơn 12 triệu giao dịch tài chính được thực hiện qua nền tảng này. BIDV cũng đã thúc đẩy và hoàn thiện cổng thanh toán theo hướng Ngân hàng Mở (BIDV Paygate) kết nối với gần 2.000 nhà cung cấp dịch vụ bán lẻ và các trung gian thanh toán. Điều này cho phép khách hàng thanh toán hóa đơn điện, nước, truyền hình, Internet, viễn thông, mua vé máy bay, vé xem phim, học phí, viện phí, nộp thuế và các dịch vụ công không dùng tiền mặt.

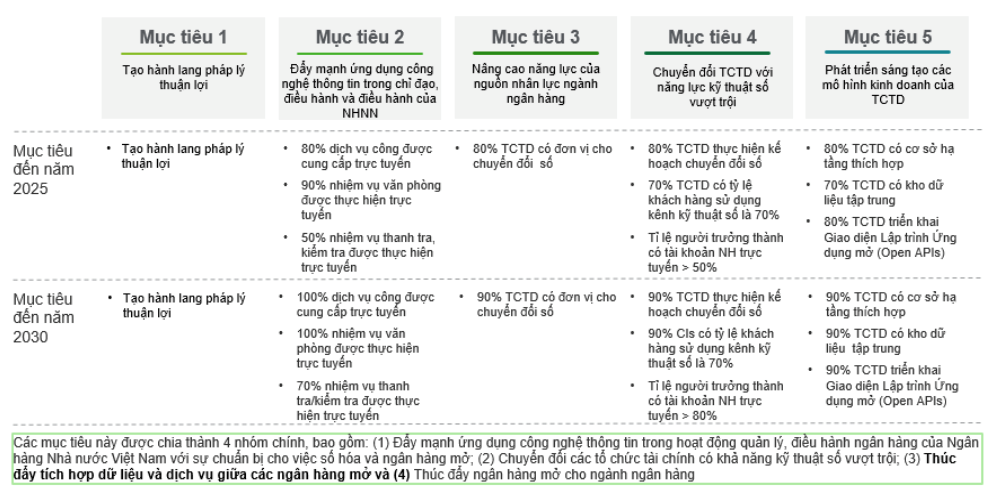

Đại diện Ngân hàng Nhà nước chia sẻ: Để theo kịp và tạo kênh lưu thông tiền tệ thuận lợi cho nền kinh tế số, mục tiêu ngân hàng số tại Việt Nam đến năm 2025 và tầm nhìn năm 2030, cụ thể tạo hành lang pháp lý thuận lợi, thực hiện trực tuyến các dịch vụ công, công tác thanh kiểm tra. Nâng cao nguồn lực chuyển đổi số ngành ngân hàng và thực hiện chuyển đổi số với các năng lực và kỹ thuật số vượt trội; qua đó phát triển sáng tạo các mô hình kinh doanh của TCTD.

Ngân hàng Nhà nước đang nghiên cứu xây dựng, thử nghiệm và dần hoàn thiện các khung pháp lý để quản lý hoạt động Ngân hàng Mở, đồng thời cũng nghiên cứu để ban hành chuẩn dữ liệu mở để hướng tới một hệ thống Ngân hàng Mở, không chỉ dừng lại ở việc nâng cao trải nghiệm khách hàng đối với sản phẩm, dịch vụ ngân hàng trên nền tảng số mà còn tạo sân chơi bình đẳng trong hệ thống các ngân hàng. Chiến lược này nhằm đến 04 mục tiêu lớn bao gồm:

1. Đẩy mạnh ứng dụng công nghệ thông tin trong hoạt động quản lý, điều hành ngân hàng của Ngân hàng Nhà nước Việt Nam với sự chuẩn bị cho việc số hóa và Ngân hàng Mở;

2. Chuyển đổi các tổ chức tài chính có khả năng kỹ thuật số vượt trội;

3. Thúc đẩy tích hợp dữ liệu và dịch vụ giữa các Ngân hàng Mở

4. Thúc đẩy hệ sinh thái Ngân hàng Mở cho ngành ngân hàng

Bà Trần Thị Thúy Ngọc, Tổng Giám đốc, Công ty Kiểm toán Deloitte Việt Nam, cho biết: Các nghiên cứu sơ bộ ban đầu cho thấy các ngân hàng cần xây dựng chiến lược dài hạn về chuyển đổi số với mục tiêu xây dựng, hoàn thiện mô hình sinh thái số. Từ đó, những tổ chức này xác định lộ trình chuyển đổi số phù hợp, hiệu quả dựa trên đánh giá kết quả nghiên cứu xếp hạng thứ tự của các yếu tố ảnh hưởng, đồng thời điều chỉnh kế hoạch, sắp xếp thứ tự trong chiến lược chuyển đổi số, trong đó, gợi ý một số giải pháp ưu tiên như:

+ Xây dựng cơ sở dữ liệu lớn, phù hợp với chiến lược chuyển đổi số của toàn hệ thống kinh doanh, tạo thuận lợi cho chuyển đổi số toàn diện hướng tới mô hình hệ sinh thái số.

+ Tổ chức đào tạo nhận thức về chuyển đổi số cho lãnh đạo, quản lý và người lao động.

+ Triển khai các hình thức truyền thông về chuyển đổi số và kế hoạch chuyển đổi số của doanh nghiệp đến với khách hàng.

+ Xây dựng chiến lược kinh doanh, triển khai công nghệ phù hợp với nền tảng số quốc gia và phù hợp với hành lang pháp lý.

+ Xây dựng hệ thống quản trị và phát triển nguồn nhân lực số bằng những tiêu chí, tiêu chuẩn cụ thể cho từng giai đoạn.

+ Tăng cường đào tạo nhân lực chất lượng cao liên quan đến quản trị số, kinh doanh số,... để đáp ứng nhu cầu chuyển đổi số hướng tới hình thành hệ sinh thái tài chính số.

Các năng lực cốt lõi hỗ trợ hệ sinh thái Ngân hàng Mở mà các ngân hàng cần chuẩn bị đầy đủ bao gồm:

Khung pháp chế được thiết lập chặt chẽ:

Trách nhiệm pháp lý và quản lý tranh chấp cần được thiết lập rõ ràng và thống nhất giữa các

bên; Ưu tiên phát triển và cải tiến trải nghiệm khách hàng.

Nguồn nhân lực: Năng lực nhân sự đủ mạnh để vận hành hệ thống và phản ứng nhanh trước các sự cố; Năng lực phát triển các API.

Năng lực Công nghệ: Xây dựng kiến trúc linh hoạt, có thể nhân rộng và thuận tiện trong kết nối tích hợp; Tuân thủ các thông lệ và chuẩn mực quốc tế như FAPI (Financial grade API) và ISO 20022 đảm bảo các cơ chế an ninh được vận hành và kiểm soát tốt

Quy trình vận hành: Xác định các quy trình vận hành và hành trình người dùng, đảm bảo các sản phẩm, dịch vụ ứng dụng API đem lại giá trị cao nhất.

Khuôn khổ cốt lõi của thị trường thanh toán và ngân hàng bán lẻ đang chuyển đổi nhanh chóng. Sự ra đời của xu hướng công nghệ như API đã gây ra sự thay đổi trong các dịch vụ tài chính, các quy định mới được đặt ra để đẩy nhanh quá trình chuyển đổi của ngành. Nhiều tổ chức tài chính mới đang xây dựng dựa trên cơ sở hạ tầng ngân hàng hiện có để tạo ra các sản phẩm và dịch vụ kỹ thuật số mới thú vị nhằm làm hài lòng khách hàng cuối cùng. Phát triển theo xu hướng Ngân hàng Mở và ứng dụng API mở sẽ thúc đẩy các tổ chức tài chính – ngân hàng kết nối và hợp tác để phát triển các sản phẩm, dịch vụ đổi mới, hướng tới việc đáp ứng và tùy chỉnh theo nhu cầu của khách hàng trong môi trường an toàn và bảo mật thông tin. Các API đang thay đổi bối cảnh ngân hàng và xác định lại vai trò của các ngân hàng trong chuỗi giá trị. Điều này đánh dấu sự thay đổi trong chiến lược ngân hàng truyền thống nhằm cung cấp đầy đủ các sản phẩm cho nhiều đối tượng khách hàng. Các API là dấu hiệu của một quá trình mở và tách quy trình ngân hàng. Các dự báo dự đoán sự khởi đầu của một chuỗi giá trị mới sẽ mang lại một bối cảnh dịch vụ tài chính rất khác trong nền kinh tế số./.

(Bài đăng ấn phẩm in Tạp chí TT&TT số 5 tháng 5/2023)