Tại sao ngân hàng phải mở?

Tiến trình chuyển đổi số (CĐS) đang diễn ra với tốc độ nhanh chưa từng thấy. 10 năm trước, 80% tính năng của một tổ chức tài chính đến từ khả năng kết nối với hệ thống ngân hàng cốt lõi của họ. Ngày nay, con số đó đã giảm xuống dưới 30%. Điều này có nghĩa là hầu hết các ứng dụng và giải pháp mà người tiêu dùng yêu cầu đến từ nhiều nhà cung cấp bên thứ ba. Do đó, việc có một hệ sinh thái ngân hàng mở đã trở nên quan trọng.

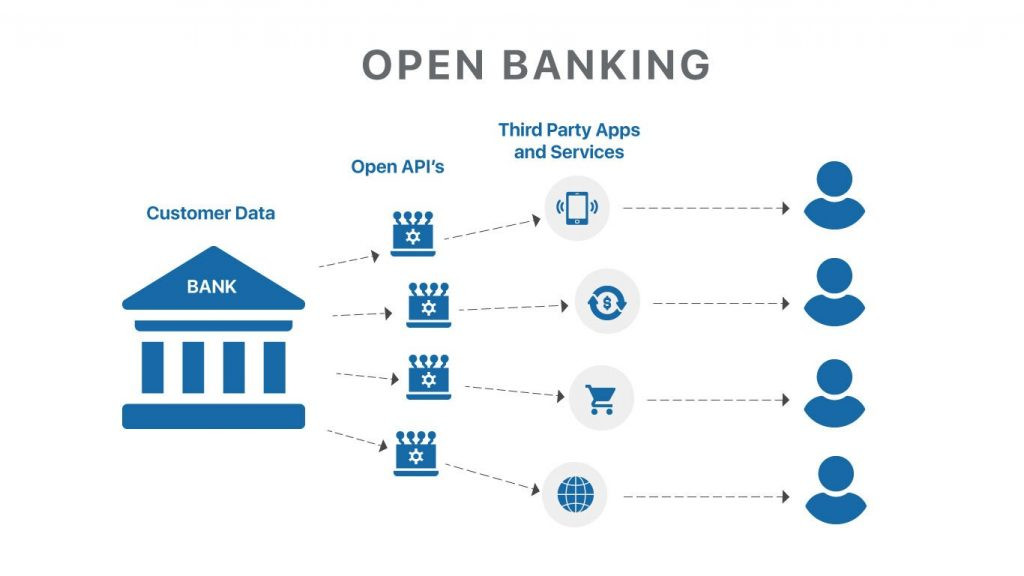

Ngân hàng mở là một hệ thống mà theo đó các ngân hàng mở giao diện lập trình ứng dụng (API), cho phép các bên thứ ba truy cập thông tin tài chính cần thiết để phát triển các ứng dụng và dịch vụ mới, đồng thời cung cấp cho chủ tài khoản/người dùng các tùy chọn minh bạch hơn về tài chính. Và hệ thống này được thiết lập để cải thiện trải nghiệm tài chính cho khách hàng tốt hơn.

Mặc dù ngân hàng mở cho phép các bên thứ ba phát triển các ứng dụng quản lý tài chính cá nhân (PFM) tốt hơn, nó cũng gây áp lực cho ngân hàng truyền thống phải cải thiện các dịch vụ của chính mình. Các dịch vụ ngân hàng mở thúc đẩy sự cạnh tranh trong ngành ngân hàng, buộc các ngân hàng truyền thống phải tăng cường các dịch vụ tài chính của họ hoặc hợp tác với các công ty fintech.

Có thể nói, API cho phép trao đổi thông tin một cách cởi mở, cung cấp cho các ngân hàng, các dịch vụ và công cụ khác một cách thức để "nói chuyện" với nhau. Và cũng giống như World Wide Web đã mở ra việc sử dụng Internet cho hàng tỷ người, các API mang đến cho các tổ chức tài chính cơ hội phát triển kinh doanh với tốc độ chưa từng có bằng cách chia sẻ dịch vụ với các nhà cung cấp bên thứ ba.

Còn về phía người tiêu dùng, họ muốn chia sẻ dữ liệu ngân hàng của họ với các nhà cung cấp khác để nhận được các dịch vụ tốt hơn và rẻ hơn những gì họ đã có. Ví dụ, một công ty khởi nghiệp quản lý tài sản trực tuyến có thể đưa ra tư vấn tài chính tốt hơn với bức tranh đầy đủ về tài sản và nợ của người tiêu dùng. Để làm được điều đó một cách suôn sẻ, công ty khởi nghiệp sẽ cần quyền truy cập vào tất cả thông tin ở dạng kỹ thuật số và thời gian thực.

Bên cạnh đó, đại dịch Covid-19 cũng tạo nên những thách thức nhất định đối với lĩnh vực ngân hàng, thúc đẩy và "cưỡng ép" các ngân hàng tại Việt Nam bước vào công cuộc CĐS để tồn tại và phát triển.

Trên thế giới,các cơ quan quản lý của châu Âu và Vương quốc Anh đã quy định rằng, với sự cho phép của khách hàng, các ngân hàng phải cho phép các công ty bên ngoài truy cập lịch sử giao dịch và nhận thanh toán trực tiếp từ tài khoản.

Tại Mỹ, theo Reuters, Tổng thống Joe Biden dự kiến ký một lệnh hành pháp yêu cầu Cục Bảo vệ Tài chính Người tiêu dùng (CFPB) ban hành các quy tắc cho phép người tiêu dùng kiểm soát toàn bộ dữ liệu tài chính của họ để giúp họ chuyển đổi người cho vay dễ dàng hơn. Biện pháp này được coi là một chiến thắng lớn cho các công ty khởi nghiệp công nghệ tài chính ở Mỹ và những người ủng hộ "ngân hàng mở".

CĐS thúc đẩy ngân hàng mở tại Việt Nam

Theo báo cáo "Ngân hàng mở: một cơ hội chung" được Microsoft, Linklaters và Accenture xuất bản, ngân hàng mở là một giai đoạn quan trọng trong CĐS của các dịch vụ tài chính, nhưng khác ở một số những cách thức cơ bản. Ngân hàng mở là một phần của một chuyển dịch rộng lớn hơn để mở dữ liệu, nhằm cho phép người dùng linh hoạt và truy cập nhiều hơn, đồng thời xây dựng các dịch vụ mới và các ngành có thể khác thác dữ liệu đó. Đáng chú ý, ngân hàng mở ngày càng được các cơ quan quản lý ở Châu Á và các khu trợ khác của thế giới ủng hộ, hỗ trợ.

Tại Việt Nam, để xây dựng, thử nghiệm và dần hoàn thiện các khung pháp lý nhằm quản lý hoạt động ngân hàng mở theo tinh thần của Chỉ thị số 16/CT-TTg, ngày 16/3/2017 Thống đốc NHNN đã có quyết định thành lập Ban Chỉ đạo về lĩnh vực fintech. Theo đó, nghiên cứu, xây dựng việc kết nối, chia sẻ dữ liệu thông qua giao diện chương trình ứng dụng Open API là một trong số nhiệm vụ trọng tâm của ban.

Tháng 6/2018, Cục CNTT của NHNN đã tiến hành khảo sát giao diện kết nối ứng dụng Open API trong lĩnh vực tài chính ngân hàng để xác định: Hiện trạng cung cấp, chia sẻ dữ liệu giữa ngân hàng với khách hàng và bên thứ ba; Nhu cầu về chuẩn kết nối chung cho ngành Ngân hàng với các công ty fintech. Kết quả khảo sát chính là cơ sở để NHNN hoạch định khung pháp lý xây dựng hệ sinh thái ngân hàng mở tại Việt Nam. Đến tháng 10/2018, Cục CNTT (NHNN) đã ký biên bản hợp tác chung với Cơ quan Xúc tiến CNTT Hàn Quốc (NIPA) và Viện Tài chính viễn thông và Thanh toán bù trừ Hàn Quốc (KFTC) về giao diện Open API trong lĩnh vực ngân hàng.

Theo Chương trình CĐS quốc gia đến năm 2025, định hướng đến năm 2030, CĐS trong lĩnh vực tài chính - ngân hàng là 1 trong 8 lĩnh vực cần được ưu tiên. Mới đây, NHNN đã phê duyệt Kế hoạch CĐS ngành Ngân hàng đến năm 2025, định hướng đến năm 2030. Một loạt văn bản tạo điều kiện thuận lợi cho CĐS cũng sắp được ban hành.

Năm 2021, NHNN sẽ ban hành Nghị định về xây dựng Cơ chế thử nghiệm kiểm soát hoạt động công nghệ tài chính trong lĩnh vực ngân hàng (Regulatory Fintech Sandbox). Việc ban hành Nghị định này đánh giá tạo điều kiện cho các ngân hàng cũng như cộng đồng fintech hướng tới một hệ thống ngân hàng mở, không chỉ dừng lại ở việc nâng cao trải nghiệm khách hàng đối với sản phẩm, dịch vụ ngân hàng trên nền tảng công nghệ số mà còn tạo sân chơi bình đẳng trong hệ thống các ngân hàng.

Chuẩn bị sẵn sàng cho ngân hàng mở

Tại sự kiện TekTalk do IDG tổ chức mới đây, ông Nguyễn Thế Thịnh,Phó Giám đốc, Trung tâm CNTT, Ban CĐS, Ngân hàng VietinBank, cho biết ngân hàng mở là tương lai của ngân hàng, đặc biệt khi CĐS diễn ra mạnh mẽ. CĐS được xác định là một chiến lược trọng tâm của ngân hàng để đáp ứng trải nghiệm cho khách hàng.

Về ngân hàng số hay ngân hàng mở (open banking), ông Thịnh cho biết bản chất là mang các sản phẩm được số hóa lên các kênh số của ngân hàng như Internet banking, mobile banking, ở quầy giao dịch, livebank, autobank. VietinBank đang triển khai ngân hàng mở, một trong những sản phẩm là VietinBank iConnect. Đối với ngân hàng mở, các sản phẩm của ngân hàng sẽ được đưa qua open API để các ứng dụng của các công ty fintech hay bên thứ 3 đưa ra các sản phẩm dựa trên dịch vụ của ngân hàng.

Cũng theo ông Thịnh, CĐS trong ngân hàng là phải do chính nội lực của ngân hàng thực hiện và phần lớn chuyển đổi qua các kênh số của ngân hàng. Còn ngân hàng mở là liên quan đến các công ty fintech, bên thứ ba có nguồn lực và kết nối với cùng với ngân hàng để cung cấp cho các khách hàng của ngân hàng, các công ty fintech và bên thứ 3 các sản phẩm tài chính. "Đây là một điều ý nghĩa để sau này ngân hàng mở phát triển tại Việt Nam tạo ra sự bùng nổ các sản phẩm, dịch vụ tài chính, ngân hàng được cung cấp cho khách hàng".

Để CĐS VietinBank ông Thịnh cho biết từ năm 2010, VietinBank đã có chiến lược phát triển CNTT. Đến năm 2016, VietinBank có một hạ tầng CNTT với gần 20 dự án trọng điểm và xây dựng nền tảng, từ đó có bệ đỡ để sẵn sàng cho hành trình CĐS của VietinBank. Hành trình đó bắt đầu mạnh mẽ kể từ năm 2017 khi VietinBank triển khai xong dự án ngân hàng lõi (core banking).

Vẫn còn thách thức cần giải quyết

Ông Phạm Quang Minh, Tổng Giám đốc Mambu Việt Nam cho biết Việt Nam đang là quốc gia nhận được đầu tư FDI lớn cho fintech - đây là đòn bẩy cho phát triển và Việt Nam có dân số trẻ, tỷ lệ sử dụng smartphone cao. NHNN đã có những thông tư quy định hỗ trợ phát triển phi tiền mặt, hỗ trợ các quy chuẩn KYC để giúp cho việc cho xác thực khách hàng trên môi trường số dễ dàng hơn. Bên cạnh đó, trong thời gian gần đây có sự "bắt tay" giữa các ngân hàng số và fintech làm về thanh toán cũng là một thuận lợi.

Ở Việt Nam, eKYC sẽ bùng nổ mạnh mẽ ngay khi các hệ thống CSDL dân cư quốc gia hay khung pháp lý hoàn thiện

Tuy nhiên, ông Minh cho biết thách thức cũng rất nhiều như ngân hàng Timo là đơn vị đi đầu nên có những khác biệt về hạ tầng với các đơn vị các đơn vị kinh doanh truyền thống. Ngoài ra, các đối tác vẫn quen theo cách giao dịch truyền thống. Để chuyển đổi được tư duy, cách nhìn và thói quen trên môi trường số cần thời gian và nhiều nỗ lực của không chỉ của Timo mà các đơn vị tham gia vào sân chơi này.

Điểm quan trọng nữa, theo ông Minh, các quy định của NHNN đối với ngân hàng số vẫn còn nhiều điểm chưa thông thoáng. NHNN có được những điểm "cởi trói" tốt hơn thì sự phát triển của ngân hàng số nói riêng và lĩnh vực thanh toán phi tiền mặt nói chung sẽ giúp phát triển nhanh. Ví dụ, Nghị định mà NHNN đã trình Chính phủ thay thế Nghị định 101/2012/NĐ-CP cũng đã có nhiều thay đổi nhưng vẫn còn có một số điểm cần tiếp tục được thay đổi như số lượng các điểm giao dịch của các đại lý ngân hàng (banking agency) phải tương đương số điểm giao dịch ngân hàng truyền thống, tiếp theo là các đại lý phải hoạt động ở các địa bàn đông dân cư, ít nhất là ở cấp huyện trở lên.

Ông Minh cho rằng sự phát triển ngân hàng số là để vươn tới các khu vực xa xôi mà dịch vụ ngân hàng chưa phát triển. Hay các quy định các giá trị giao dịch trong ngày của ngân hàng số không được vượt quá 200 triệu đồng, phí dịch vụ banking agency của ngân hàng số cũng không được cao hơn ngân hàng truyền thống, thì không tạo động lực cho ngân hàng số, giao dịch không tiền mặt phát triển được. "Đề nghị NHNN có những thay đổi cởi mở hơn thì lĩnh vực sẽ phát triển tốt hơn".

Chia sẻ thêm, ông Nguyễn Quang Minh, Phó Tổng giám đốc Phụ trách Quan hệ Đối tác chiến lược, Ngân hàng số Timo cho rằng: "Ngoài việc đưa ra những sản phẩm dịch vụ tài chính hoàn hảo và cập nhật, chúng ta còn phải thật sự am hiểu thị trường, nhu cầu mong đợi của khách hàng và quan trọng hơn là xác định được những vấn đề, khó khăn mà họ đang gặp phải mỗi ngày trong từng giao dịch"./.

.jpg)