Thị trường tài chính số Việt Nam và một số khó khăn

Những năm gần đây, Việt Nam đã ban hành nhiều văn bản pháp quy như Nghị quyết số 100/NQ-CP ngày 6/9/2021 về việc thông qua đề nghị xây dựng Nghị định về Cơ chế thử nghiệm có kiểm soát hoạt động công nghệ tài chính (fintech), Quyết định số 316/2021/QĐ-TTg ngày 9/3/2021 về việc phê duyệt triển khai thí điểm dùng tài khoản viễn thông thanh toán cho các hàng hoá, dịch vụ có giá trị nhỏ (Mobile-Money), Quyết định số 1813/QĐ-TTg về việc phê duyệt Đề án phát triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2021-2025… nhằmhỗ trợ các chính sách cho fintech, tài chính số phát triển, thúc đẩy cho phép sử dụng công nghệ thực hiện đăng ký tài khoản, xác thực giao dịch…

Tuy nhiên, chia sẻ tại hội thảo World Mobile Broadband & ICT năm 2022 ngày 9/3, bà Phạm Minh Tú, Phó Giám đốcTrung tâm Dịch vụ số MobiFone - Tổng công ty viễn thông MobiFone, cho biết để thúc đấy nền tài chính số toàn diện, Việt Nam cần tiếp tục có các bước đi mạnh mẽ hơn nữa để thúc đẩy hạ tầng số, nền tài chính số và xã hội số như có thể xem xét ví điện tử không cần liên kết ngân hàng hiện còn đang là điểm bắt buộc. Việc này có thể hạn chế sự phát triển tập khách hàng chưa được ngân hàng phục vụ mà đây là tập khách hàng lớn trong giai đoạn phát triển nền tài chính số hay khung pháp lý về cho vay ngang hàng (P2P lending).

Theo bà Phạm Minh Tú, tỷ lệ người dùng Việt sử dụng dịch vụ tài chính số đã tăng từ 16% lên 56%

Bà Tú cũng cho biết năm 2021, tăng trưởng tín dụng từ nền kinh tế đạt 13,53% cao hơn so với thời điểm tháng 10/2020 đạt 8,76%. Tính đến tháng 11/2021, tổng dư nợ tín dụng đạt 10,18 triệu tỷ đồng tăng 10,7% so với cuối năm 2020. Số lượng thẻ phát hành đến 118 triệu thẻ, thanh toán online trên 80%, hơn 271.000 thẻ POS thanh toán. Tuy nhiên, số lượng ATM tăng khoảng 5% hàng năm với 19.398 máy năm 2021. Việc tăng máy ATM cũng cho thấy khả năng người dân vẫn chuộng tiền mặt.

Trên toàn thế giới năm 2020 có hơn 779 tỷ giao dịch số, số lượng ATM thế giới từ 3,2 triệu chiếc từ năm 2018 đến nay mỗi năm giảm 1% do việc đẩy mạnh thanh toán không tiền mặt.

Mặt khác, tỷ lệ trung bình người dùng trong lĩnh vực fintech trên thế giới đạt 33%. Tại Việt Nam, chỉ trong có 4 năm (từ 2017-2021), tỷ lệ người dùng Việt sử dụng dịch vụ tài chính số đã tăng từ 16% lên 56%.

Như vậy, tuy tỷ lệ giao dịch thanh toán không tiền mặt của Việt Nam vẫn khá khiêm tốn nhưng xu hướng dùng mobile banking và tỷ lệ dùng các dịch vụ fintech tại Việt Nam rất tiềm năng so với mức trung bình của thế giới. "Đây là động lực thúc đẩy của nền tài chính số nói riêng và kinh tế số nói chung", bà Tú cho biết.

Cũng theo bà Tú, việc phát triển thị trường tài chính số là yêu cầu bắt buộc nếu chúng ta muốn đẩy mạnh hơn nữa nền kinh tế số. Tuy nhiên, thị trường tài chính số của Việt Nam đang gặp các vấn đề chung mà nền kinh tế số đang gặp phải như sự phát triển hạ tầng số chưa đảm bảo cho nền kinh tế số, số người sử dụng smartphone chưa cao để thực hiện kết nối và sử dụng các dịch vụ tài chính số.

Bên cạnh đó là một số khó khăn khác như cơ sở dữ liệu (CSDL) quốc gia về dân cư, doanh nghiệp, cơ quan quản lý nhà nước… chưa hoàn thiện dẫn tới việc quản lý dữ liệu người dùng dân khó khăn; hệ thống định danh cá nhân chưa hoàn thiện khi mà đây là điều kiện gần như kiên quyết để phổ cập nền tài chính số đến người dân. Các dịch vụ tài chính số có chất lượng khó có thể tiếp cận đến các người dân chưa được định danh; kênh phát triển thanh toán số chưa rộng khắp, người dân tham gia thương mại điện tử chưa nhiều; thói quen, hành vi dùng tiền mặt của người dân vẫn còn phổ biến; các kỹ năng số của người dân còn hạn chế; thiếu nguồn nhân lực số tạo ra các sản phẩm số cho nền tài chính số; môi trường CNTT số an toàn chưa được nhận thức đầy đủ; hành lang pháp lý vẫn cần tiếp tục bổ sung hoàn thiện để có thể thúc đẩy nền tài chính số.

Đề xuất hướng khắc phục

Trước những khó khăn như vậy, bà Tú chia sẻ một số hướng khắc phục. Cụ thể, cơ quan quản lý nhà nước cần đóng vai trò định hướng, tạo các chính sách khuyến khích hoặc có cơ chế đặc biệt cho các doanh nghiệp (DN) số, tổ chức đào tạo nguồn nhân lực số, tạo một môi trường minh bạch, an toàn và thuận tiện cho việc phát triển kinh tế số, đẩy mạnh phát triển hạ tầng số, xây dựng CSDL số quốc gia tập trung và có tính mở, đặc biệt là CSDL định danh số.

Đối với DN, cầnđầu tư nguồn lực tài chính đầu tư hạ tầng, nguồn lực con người áp dụng linh hoạt chính sách nhà nước hỗ trợ, đẩy mạnh CĐS. DN số, DN công nghệ phải đóng vai trò cốt lỗi trong nền tài chính số và nền kinh tế số, tạo ra được sản phẩm/dịch vụ trải nghiệm tốt cho người dân, đảm bảo sự an toàn cho người dân trong quá trình sử dụng.

DN số, DN công nghệ phải đóng vai trò cốt lỗi trong nền tài chính số và nền kinh tế số

Về cá nhân,thường xuyên cập nhật công nghệ mới, tiếp nhận xu hướng, thay đổi thói quen sử dụng các sản phẩm số, đồng thời cần tìm hiểu lưu ý vấn đề an toàn, an ninh trong quá trình sử dụng dịch vụ sản phẩm tài chính số.

8 xu hướng công nghệ tài chính số cần quan tâm

Liên quan đến vấn đề công nghệ, bà Tú cho biếttheo hiện tại có thì 08 xu hướng công nghệ tài chính số tiêu biểu được trang digipay.guru đề cập cần quan tâm gồm:

- Các ngân hàng số thuần túy (Digital-only banks): cung cấp dịch vụ ngân hàng ảo (Virtual banking) như P2P, transfer, Lending, Saving..

- Chuỗi khối (Blockchain): cung cấp nhiều lợi ích cho phân khúc tài chính, giảm gian lận, tự động xử lý giao dịch, thanh toán thông minh, xử lý thanh toán bảo mật.

- Ngân hàng mở (Open banking): cung cấp các OpenAPI định hình ngành tài chính với nhiều đơn vị cung tham gia.

- AI và học máy (Machine learning - ML): tăng cường thu thập thông tin, sử dụng AI và ML xử lý nghiệp vụ, chống gian lận (fraud).

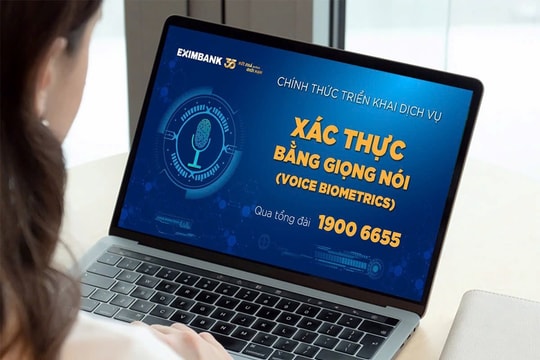

- Các hệ thống bảo mật sinh trắc học (Biometric security systems): sử dụng hệ thống sinh trắc học trong đăng ký, giao dịch nâng cao bảo mật.

- Tự động hóa quy trình bằng robot (Robotic Process Automation - RPA): tự động hóa nhiều tác vụ gồm xác thực, phát hiện gian lận, xác thực khoản vay, thu hút khách hàng mới (onbroading).

- Thúc đẩy tài chính toàn diện với việc ứng dụng fintech: Mobile Money, Brand agency được thúc đẩy.

- Đẩy mạnh công nghệ giám sát, báo cáo, tuân thủ đảm bảo đúng quy định giao dịch, chính sách (Regulatory Technology - Reg-Tech).

Ảnh minh họa (Nguồn: Internet)

Bà Tú cho rằng các giải pháp công nghệ sẽ tạo ra đột phá phát triển cho thị trường tài chính số Việt Nam trước mắt sẽ là công nghệ sinh trắc học và RPA để vừa tăng trải nghiệm khách hàng vừa đảm bảo bảo mật cho các giao dịch tài chính số. Tiếp theo là AI và học máy trong định danh khách hàng eKYC, trong bài toán tính điểm tín dụng (credit scoring)…./.