Đó là quan điểm chung được các chuyên gia đưa ra tại hội thảo trực tuyến "Future Banking & Financial Services Forum" với chủ đề CĐS ngành tài chính ngân hàng, hướng tới cung cấp đa dạng các sản phẩm, dịch vụ số ngày 07/10/2021.

Cần thêm các quy định đặc thù hỗ trợ CĐS ngành bảo hiểm

Bà Phạm Thu Phương, Phó Cục trưởng Cục Quản lý, giám sát bảo hiểm, Bộ Tài chính đánh, giá hiện nay việc chuyển đổi số (CĐS) của các doanh nghiệp (DN) bảo hiểm Việt Nam hiện nay đã tích cực, đạt được những thành tựu như: Vận hành, sử dụng các website riêng, các ứng dụng website/app cho các quy trình kinh doanh; đa dạng các quy trình cung cấp sản phẩm bảo hiểm trực tuyến; đảm bảo tăng cường các quy trình giải quyết bồi thường bảo hiểm trực tuyến; các dịch vụ số, trực tuyến chăm sóc khách hàng.

Đồng thời, các DN bảo hiểm Việt Nam đã phát triển, cung cấp các ứng dụng số nhằm hỗ trợ các đại lý bảo hiểm ở các cấp chi nhánh; hợp tác với bên thứ 3 để bán sản phẩm bảo hiểm (ngân hàng số, các sàn giao dịch điện tử, các công ty công nghệ)… "Điều này bước đầu hình thành hệ sinh thái số khép kín phục vụ khách hàng, người dân", bà Phương nhấn mạnh.

Cần tăng cường bổ sung thêm các quy định về ứng dụng CNTT trong kinh doanh bảo hiểm.

Tuy nhiên, theo bà Phương, đây chỉ là bước đầu trong kết quả phát triển, muốn phát triển hiệu quả hơn, DNBH Việt Nam cần đẩy mạnh việc CĐS mạnh mẽ, thực chất hơn nữa, đặc biệt, cần loại bỏ các tồn tại, hạn chế như: Doanh thu kênh bảo hiểm trực tuyến còn thấp; tiềm lực về tài chính cho việc đầu tư công nghệ chưa cao; nhân lực chuyên trách mảng công nghệ còn mỏng, yếu; chưa có quy định đặc thù hỗ trợ triển khai nhiệm vụ CĐS cụ thể…

Để khắc phục những hạn chế này, bà Phương nêu ra giải pháp, ngành bảo hiểm cần tăng cường bổ sung thêm các quy định về ứng dụng CNTT trong kinh doanh bảo hiểm, đồng thời nhà nước cần đầu tư xây dựng cơ sở dữ liệu (CSDL) tập trung và đơn giản hóa các thủ tục phê chuẩn các sản phẩm bảo hiểm

Cần đầu tư, tăng cường ứng dụng công nghệ số

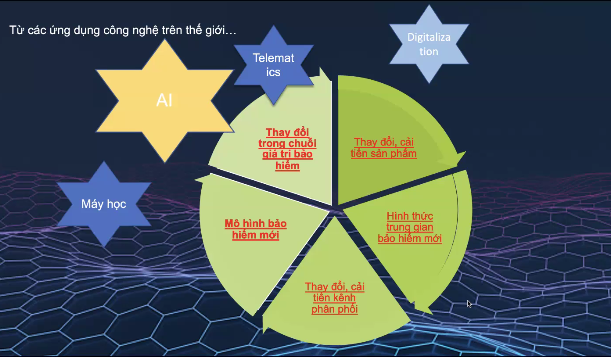

Trên quan điểm khác, ông Ngô Trung Dũng, Hiệp hội Bảo hiểm Việt Nam cho rằng, trong kỷ nguyên số, DN bảo hiểm hướng đến CĐS là một xu thế đúng đắn, bắt buộc, vì CĐS giúp tạo ra chuỗi giá trị bảo hiểm; cải tiến các sản phẩm bảo hiểm; cải tiến kênh phân phối…

Cụ thể, trong tiến trình, nhiệm vụ CĐS này, ngành bảo hiểm cần đầu tư, tăng cường ứng dụng công nghệ số, vì các ứng dụng số đang tạo ra chuỗi các giá trị bảo hiểm như đồng bộ các khâu: Thiết kế sản phẩm, marketing, định phí và thẩm định rủi ro bảo hiểm, các dịch vụ sau bán hàng.

"Các ứng dụng công nghệ như AI, dữ liệu lớn, IoT… giúp phân tích thị trường, thiết kế đưa ra sản phẩm phù hợp với nhu cầu khác hàng; dữ liệu lớn giúp DN bảo hiểm hiểu rõ các rủi ro, giúp cải thiện đáng kể khả năng định phí sát; chatbox, app online, di động, nền tảng xã hội… giúp DN Bảo hiểm tăng khả năng tương tác với khách hàng, dễ dàng tiếp nhận giải quyết chi trả quản lý bảo hiểm trên nền tảng số", ông Dũng đánh giá.

CĐS giúp ngành tạo ra chuỗi giá trị bảo hiểm

Cũng theo ông Dũng, nhờ công nghệ số, khách hàng dễ dàng truy cập, tra cứu, hiểu rõ các sản phẩm bảo hiểm, các quyền lợi khi tham gia và ngành bảo hiểm tạo ra các sản phẩm bảo hiểm đơn giản, thân thiện, cá thể hóa trên từng đối tượng…

Mặc dù ngành bảo hiểm đã áp dụng công nghệ số để nâng cao việc quản trị, hoạt động, số hóa các quy trình nghiệp vụ…tuy nhiên, kết quả đạt được vẫn chưa như mong muốn, kỳ vọng.

Để tạo sự dịch chuyển mạnh mẽ quá trình CĐS, điều quan trọng, ngoài sự nỗ lực trong ngành cần tăng cường thêm các kênh phân phối bảo hiểm mới (Sàn giao dịch điện tử, website so sánh, môi giới số) thì luôn cần sự quan tâm, tạo điều kiện hơn nữa từ nhà nước, cơ quan quản lý.

"Nhà nước cần ban hành, điều chỉnh các chính sách, khuôn khổ pháp lý theo hướng mở, phù hợp (áp dụng thử nghiệm các mô hình bảo hiểm công nghệ)…", ông Dũng đề xuất.

AI giúp ngành bảo hiểm đón đầu, đáp ứng nhu cầu thị trường

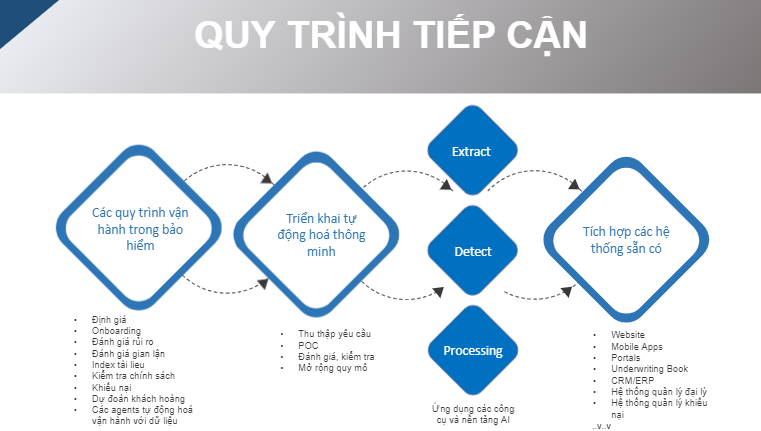

Trên quan điểm là chuyên gia công nghệ và là người có nhiều kinh nghiệm trong lĩnh vực về bảo hiểm, ông Vũ Hồng Chiến, Trung tâm nghiên cứu và ứng dụng trí tuệ nhân tạo (QAI) Quy Nhơn thuộc FPT Software cho rằng, muốn tối ưu hóa hiệu suất vận hành trong ngành bảo hiểm hiện nay cần phải áp dụng AI và tự động hóa công nghệ số.

Cụ thể, AI giúp ngành bảo hiểm tạo ra quy trình làm việc thông minh cho các hoạt động của họ và cải thiện lợi nhuận tổng thể của công ty. "AI giúp cải thiện 40% năng suất; giảm 80% phí vận hành; giảm 85 lỗi của con người; giảm 85% thời gian xử lý; chuyển dữ liệu liền mạch đạt 99%", ông Chiến dẫn chứng.

Nói về quy trình sử dụng AI hiệu quả, ông Chiến cho rằng trước tiên ngành bảo hiểm cần xây dựng chuẩn hóa các quy trình nội bộ (đánh giá rủi ro, lợi nhuận, chính sách…); áp dụng triển khai việc tự động hóa thông minh (thu thập yêu cầu, đánh giá, kiểm tra…) và phải tích hợp đồng bộ các hệ thống công nghệ sẵn có (webisite, hệ thống quản lý đại lý, quản lý khiếu nại…).

CĐS ngành bảo hiểm cần giải pháp ứng dụng tự động hóa thông minh

Nói về vai trò tự động hóa bằng công nghệ số, ông Chiến nhấn mạnh, có thể giúp ngành bảo hiểm: Tăng 99% độ chính xác với thông tin cần trích xuất và xử lý các tài liệu đã nộp, giảm 50% thời gian và công sức xử lý giao dịch.

"Nếu đẩy mạnh việc tự động hóa bằng công nghệ số, ngành bảo hiểm có thế đưa ra các dự báo về tính chính xác và độ tin cậy của tài liệu; xử lý được 15.000 lượt tài liệu mỗi tháng, ông Chiến nhấn mạnh.

Để giúp ngành bảo hiểm đạt được những kết tích cực hơn, ông Chiến nêu giải pháp ứng dụng tự động hóa thông minh như: akaOCR (Giải pháp trích xuất và xử lý dữ liệu tự động, xây dựng dựa trên công nghệ AI); akaBot (công cụ tự động hóa quy trình nghiệp vụ); học máy (machine learning)/AI (giải pháp học máy và mô hình AI dựa trên các dữ liệu).

"Với hướng tiếp cận và kế hoạch hợp lý, AI là công nghệ có thể đem lại nhiều giá trị để tối ưu vận hành và đáp ứng nhu cầu khách hàng, đón đầu thị trường cho ngành bảo hiểm", ông Chiến đánh giá.

.jpg)