Những người được hỏi đại diện cho nhiều vai trò C-suite trên toàn cầu (19% Bắc Mỹ, 7% Nam Mỹ, 27% Tây Âu, 9% Trung Đông và châu Phi, 13% Trung Quốc, 9% Nhật Bản và 16% châu Á - Thái Bình Dương). Các câu hỏi tập trung vào việc những người tham gia đã sẵn sàng cho việc áp dụng các mô hình kinh doanh dựa trên nền tảng và lợi ích cũng như vai trò của các mô hình đó thể hiện trong tương lai.

Lợi thế niềm tin

Theo nhiều cách, ngân hàng đã thay đổi không nhiều trong hơn 1.000 năm qua. Mặc dù máy tính thay thế bàn tính và giấy da, các nguyên tắc cơ bản của ngân hàng vẫn nhất quán một cách đáng kể. Một nhà tài chính người Venice hoặc Milan từ thế kỷ thứ 12 sẽ nhận ra các nguyên tắc cơ bản của hoạt động chi nhánh ngân hàng hiện đại. Nhưng một thiên niên kỷ bất biến hiện đang thay đổi với tốc độ chóng mặt theo những cách không thể tưởng tượng được.

Và các ngành truyền thống đang tương tác với nhau theo những cách mà mới một thập kỷ trước là điều vượt ngoài sự tưởng tượng. Dịch vụ tài chính đang được trộn lẫn với dịch vụ hoặc sản phẩm từ các lĩnh vực và ngành khác – từ chăm sóc sức khỏe và điện thoại, đến cung cấp dịch vụ qua di động và truyền thông, bán lẻ và hậu cần, cùng nhiều lĩnh vực khác. Ngân hàng đang bị hòa lẫn – đôi khi hầu như vô hình – trong các quy trình kinh doanh phi ngân hàng. Các loại hệ sinh thái mới nổi, được hỗ trợ bởi các mô hình doanh nghiệp động mới, thường dựa trên nền tảng và kinh tế mạng.

Nhu cầu doanh nghiệp mới nổi tăng nhanh trong bối cảnh của sự chồng chéo và hợp nhất ngành này. Các bên khác nhau có thể tiếp cận khách hàng và khách hàng có thể tham gia vào các phương thức cải tiến. Các công ty điện thoại đang trở thành kênh thông qua đó khách hàng có thể tham gia thảo luận chăm sóc sức khỏe. Các nhà bán lẻ đang phối hợp các hệ thống thanh toán. Và các doanh nghiệp truyền thông xã hội đang thiết lập các hình thức tiền tệ mới. Tổ chức trong hầu hết mọi lĩnh vực dường như đang cạnh tranh mối quan hệ với khách hàng, hy vọng không chỉ trở thành nhà cung cấp sản phẩm riêng của mình cho khách hàng, mà còn là điểm kết nối cho các doanh nghiệp khác tiếp cận khách hàng chính. Các tổ chức có tư duy hướng về phía trước tìm cách trở thành người quản lý kinh nghiệm cũng như sản phẩm và dịch vụ cụ thể. Và sự giao tiếp chéo này của việc tiếp cận khách hàng được dựa trên thông tin chi tiết thu được từ dữ liệu đáng tin cậy.

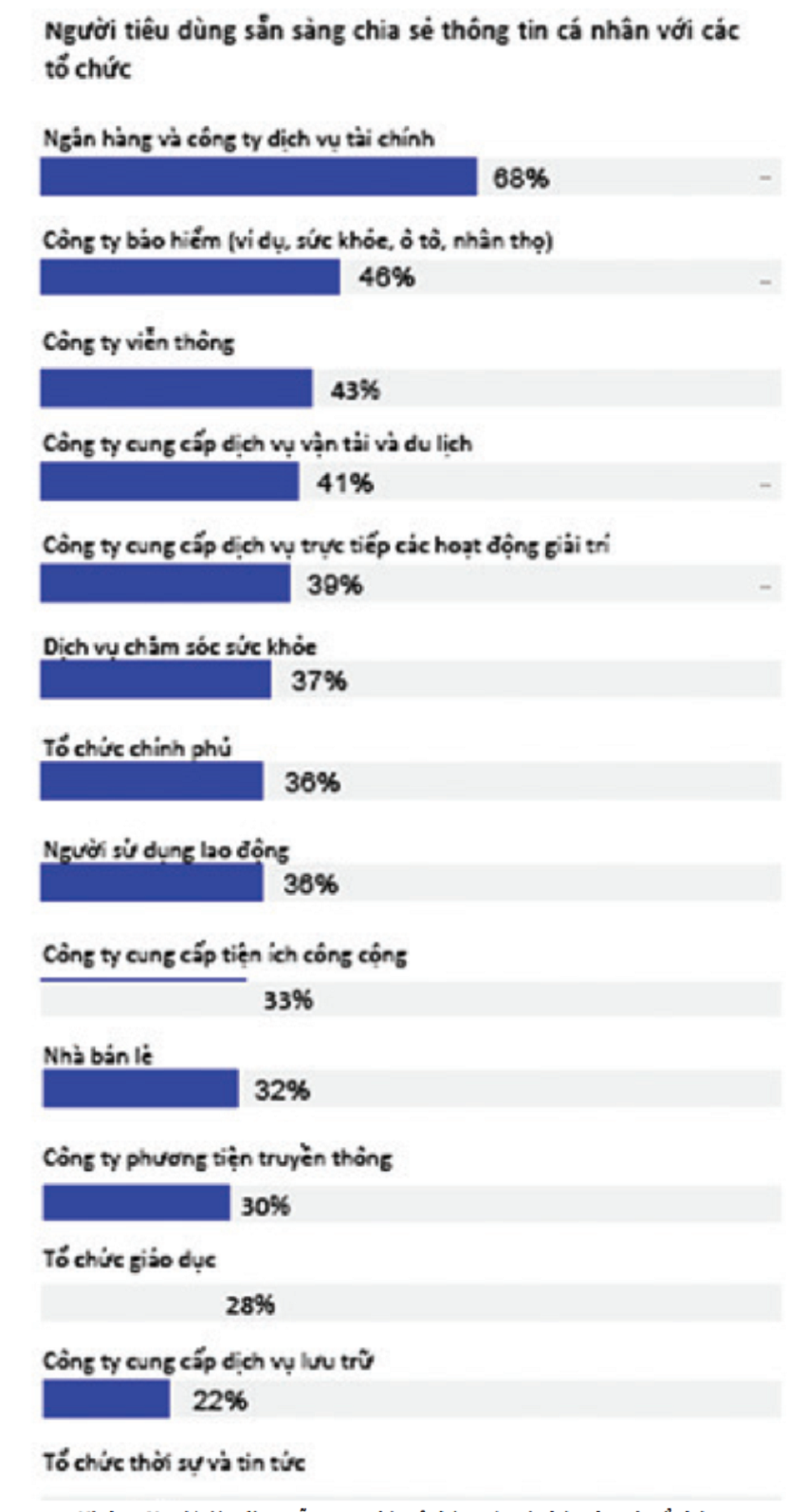

Hình 1

Các tổ chức tìm cách thiết lập và duy trì mối quan hệ chính với khách hàng – nhằm tránh kẻ phá bĩnh từ trong ngành và các ngành hoàn toàn khác biệt chen ngang. Nhưng sân chơi để khách hàng tham gia sâu không phải là một cấp độ. Không giống như những kẻ khao khát từ các ngành khác – và có lẽ ngoài ý muốn – ngân hàng được định vị độc đáo cho thành công trong việc trở thành thực thể chính để xây dựng và duy trì mối quan hệ với khách hàng.

Ngân hàng sở hữu một lợi thế quan trọng mà hầu hết các tổ chức khác đều không có. Nghiên cứu của IBM cho thấy khách hàng sẵn sàng chia sẻ dữ liệu cá nhân với ngân hàng và ngân hàng được tin tưởng lưu giữ dữ liệu an toàn và sử dụng dữ liệu một cách đạo đức, thậm chí nếu họ được cơ quan quản lý cho phép thực hiện điều đó. Theo lần khảo sát gần đây của Viện Nghiên cứu Giá trị Doanh nghiệp IBM phối hợp với Survey Monkey, hơn 68% số người tham gia khảo sát cho biết họ sẵn sàng chia sẻ thông tin và dữ liệu cá nhân với ngân hàng hoặc các tổ chức tài chính khác. Cho đến nay tỷ lệ này là cao nhất so với các loại tổ chức khác mà người tiêu dùng tương tác (xem Hình 1).

Tỷ lệ cao nhất tiếp theo được xác định là các công ty bảo hiểm – thấp hơn 20% ở mức 46%. Tỷ lệ của nhà cung cấp dịch vụ chăm sóc sức khỏe thậm chí còn tệ hơn. Chỉ có 37% người nói rằng họ sẵn sàng chia sẻ thông tin cá nhân với nhà cung cấp dịch vụ chăm sóc sức khỏe. Và chỉ có 36% sẵn sàng chia sẻ thông tin cá nhân với chính phủ.

Không chỉ các cá nhân sẵn sàng chia sẻ thông tin cá nhân với ngân hàng, họ còn tỏ ra tin rằng ngân hàng hoặc các nhà cung cấp dịch vụ tài chính khác sẽ bảo vệ dữ liệu của họ. Hầu như 91% cá nhân chia sẻ dữ liệu cá nhân với ngân hàng tin tưởng vào việc bảo vệ thông tin cá nhân ở mức độ vừa phải, đứng thứ hai chỉ sau người sử dụng lao động của họ.

Có lẽ có thể minh họa rõ nét nhất tác động của môi trường mới nổi đến các ngân hàng và ngành ngân hàng, cũng như vị trí hệ thống cao mà ngân hàng đang nắm giữ so với các tổ chức khác trong nền kinh tế bằng cách sử dụng ví dụ. Hãy xem xét kiểu chủ doanh nghiệp vừa và nhỏ cụ thể: nông dân. Ngày nay, hầu hết nông dân – ít nhất là ở các nền kinh tế phát triển hơn – vẫn còn ít nhất mối quan hệ cơ bản với ngân hàng. Ngoài ngân hàng bán lẻ cá nhân, nông dân có thể có phương tiện thấu chi để chi trả sự biến động theo mùa của dòng tiền, có thể dựa trên một số loại nghĩa vụ nợ cầm cố thế chấp, và họ cũng có thể mua bảo hiểm mùa vụ thông qua ngân hàng của mình. Tuy nhiên, mối quan hệ tương lai giữa ngân hàng và nông dân có thể sẽ khác đi nhiều và sâu sắc hơn nhiều.

Là "đối tác đáng tin cậy", ngân hàng ở một vị thế độc đáo để trở thành liên kết – hoặc người quản lý – các sản phẩm, dịch vụ và trải nghiệm để đáp ứng nguyện vọng cơ bản của khách hàng mà họ phục vụ, không chỉ là về tài chính. Ví dụ, ngân hàng trong bối cảnh của khách hàng nông nghiệp có thể xây dựng hoặc tham gia vào các nền tảng hoặc hệ sinh thái giúp khách hàng của mình thành công hơn. Thay vì duy trì giới hạn ở các giao dịch, ngân hàng thay mặt khách hàng có thể phối hợp tìm nguồn cung cấp nhiều dữ liệu đầu vào cần thiết hoặc hữu ích và để điều phối các tập hợp khả năng cụ thể và chuyên biệt hơn.

Quay trở lại ví dụ, khi người nông dân quyết định gieo gì, ngân hàng có thể tận dụng lợi thế kinh tế quy mô và phạm vi để kết nối nông dân với các đối tác sở hữu hệ thống được AI hỗ trợ. Các hệ thống này có thể được thông báo bằng dữ liệu có thể gợi ý hoặc khuyến nghị hỗn hợp cây trồng lý tưởng nên được triển khai trong các mùa khác nhau. Ngân hàng có thể giúp người nông dân kết nối dễ dàng hơn với các công ty bảo hiểm chuyên nghiệp, đối tác hậu cần hoặc thị trường mà một cá nhân nếu hành động một mình có thể phải vất vả mới có thể tiếp cận được.

Ngân hàng có thể hỗ trợ cung cấp dữ liệu thời tiết và các số liệu thống kê, nghiên cứu nông học, dịch vụ IoT chuyên nghiệp và dịch vụ marketing như là một phần của gói tùy chọn tích hợp. Ngân hàng có thể cung cấp các dịch vụ tài chính tùy chỉnh cụ thể giúp nông dân mở rộng hoặc vượt qua giai đoạn khó khăn một cách an toàn hơn. Ngân hàng có thể xác định một nhóm các chuyên gia tư vấn tài chính hoặc kinh doanh để giúp nông dân có thể trụ vững và thành công hơn. Nói tóm lại, ngân hàng phát triển từ vai trò người gác cổng tài chính tĩnh và phản ứng sang vai trò đối tác kinh doanh năng động và tích cực và người hỗ trợ đáng tin cậy.

Ít ai nghi ngờ việc các tổ chức từ các ngành khác đang chứng kiến những cơ hội tương tự khi hội tụ ngành tăng tốc nhanh chóng. Vì vậy, các ngân hàng cần hiểu rõ bản thân, ý thức lợi thế của mình và mở rộng đáng kể những hoạt động mà họ có thể xem là hoạt động kinh doanh cốt lõi.

Con đường số hóa

Ngân hàng và các dịch vụ tài chính khác đang ở giữa tình trạng thay đổi nhanh chóng chưa từng có tiền lệ. Số hóa đã được xác định cho ngân hàng kể từ khi ATM ra đời vào cuối những năm 1960. Tuy nhiên, công nghệ kỹ thuật số hiện đã đạt đến mức độ tinh vi và phổ biến khi mang đến sự đột phá lớn trong định nghĩa thị trường, hoạt động và mô hình doanh nghiệp cơ bản. Hoạt động ngân hàng cốt lõi mang lại lợi nhuận trong nhiều thế kỷ đang được thương mại hóa ở quy mô nhanh chóng. Và sự cạnh tranh không chỉ đến từ các công ty khởi nghiệp công nghệ tài chính, mà – quan trọng hơn – từ một số doanh nghiệp nổi bật và mạnh nhất trong các ngành khác. Chuỗi giá trị ngân hàng truyền thống đang phân rã thành các yếu tố cấu thành – hoặc các thành phần khác nhau. Nhiều cơ quan quản lý đang khuyến khích sự đột phá tích cực để thúc đẩy đổi mới công nghệ cần thiết. Ví dụ về xu hướng này là nhiệm vụ ngành ngân hàng mở được thúc đẩy bởi các cơ quan quản lý ở châu Âu.

Các ngân hàng – hoặc ít nhất là những ngân hàng tiên tiến và có khả năng thành công – đang phát triển nhanh chóng vượt ra ngoài các cấu trúc tổ chức truyền thống để xác định hoặc xây dựng các hệ sinh thái linh hoạt, bao hàm về khả năng tài chính và các khả năng khác. Những người tham gia vào các hệ sinh thái sâu hơn, tinh vi hơn có thể đến từ bất kỳ khu vực nào của nền kinh tế, điểm chung của họ là sự đóng góp chức năng doanh nghiệp hữu ích hoặc cần thiết và khả năng kỹ thuật tạo giá trị. Các nhà cung cấp hệ sinh thái và người tiêu dùng gặp nhau trên các nền tảng kinh doanh – kỹ thuật số hoặc đôi khi là các cấu trúc thực tế – thông qua đó việc tương tác, bao gồm cả giao tiếp, phối hợp và giao dịch diễn ra.

Có một số vai trò mà các ngân hàng có thể áp dụng trong các hệ sinh thái và trên các nền tảng không cần phải loại trừ lẫn nhau. Và có một số loại nền tảng doanh nghiệp có thể hình thành bên trong và trên các hệ sinh thái:

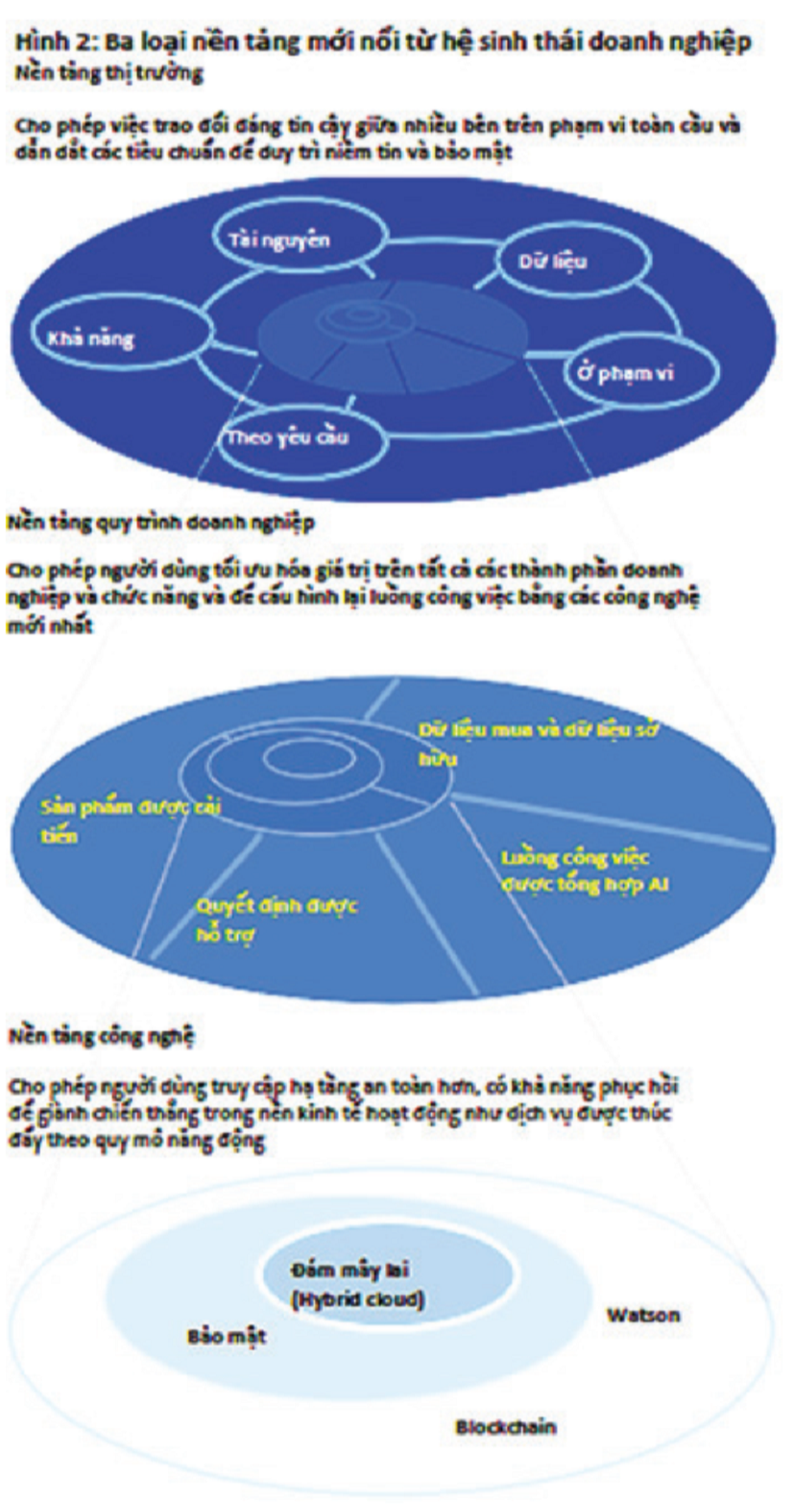

Hình 2

- Các nền tảng công nghệ có thể cung cấp hạ tầng nhanh chóng và linh hoạt có thể giúp các ngân hàng thành công trong nền kinh tế "như là dịch vụ" (ví dụ: nhà cung cấp hạ tầng đám mây và nhà cung cấp dịch vụ tìm nguồn cung ứng bên ngoài truyền thống áp dụng công nghệ đám mây mới);

- Các nền tảng quy trình kinh doanh hỗ trợ thiết kế lại các quy trình thường là quy trình thông minh có thể giải quyết các vấn đề có thể được chia sẻ giữa nhiều người tham gia trong hệ sinh thái, bao gồm các ngân hàng (ví dụ: các doanh nghiệp tận dụng công nghệ chạy trên điện toán đám mây mở, để vượt qua ranh giới ngành, sản phẩm và dịch vụ truyền thống);

- Các nền tảng thị trường có thể trở thành phương tiện trao đổi kinh tế và tài chính đáng tin cậy của nhiều bên trong các hệ sinh thái ở quy mô toàn cầu – trong thực tế, nền kinh tế kết nối đang hoạt động nhờ các công nghệ dễ sử dụng được các doanh nghiệp công nghệ tài chính đưa vào sử dụng (xem Hình 2).

Tương lai nền tảng: Sự gián đoạn như là cơ hội

Để hiểu rõ hơn về ngành ngân hàng đang hướng tới đâu và làm thế nào để phát triển mạnh trong môi trường mới của các ngành hội tụ và cạnh tranh, Viện Nghiên cứu Giá trị Doanh nghiệp IBM, phối hợp với Oxford Economics, đã khảo sát 850 lãnh đạo thị trường tài chính và ngân hàng trên tất cả các khu vực địa lý chính và nhiều vai trò C-suite.

Các câu hỏi khảo sát tập trung vào việc các ngân hàng đã sẵn sàng giải quyết các gián đoạn kinh tế và công nghệ hiện tại và kế hoạch xung quanh việc áp dụng các mô hình doanh nghiệp dựa vào nền tảng hiện nay và trong tương lai. Ở cấp độ cao, các nhà nghiên cứu tìm kiếm câu trả lời đối với ba câu hỏi chính: Những tác động nào là dòng chảy thay đổi xung quanh hệ sinh thái, mô hình doanh nghiệp và kinh tế doanh nghiệp có ảnh hưởng đến ngân hàng và các tổ chức dịch vụ tài chính khác? Chiến lược nào có khả năng thành công nhất để các ngân hàng áp dụng trong vài năm tới? Và những bước nào lãnh đạo ngân hàng hôm nay có thể áp dụng để đẩy nhanh tiến độ tiến đến đạt được vị thế cạnh tranh hàng đầu?

Có thể thấy rõ từ khảo sát của IBM, các lãnh đạo cấp cao từ các doanh nghiệp thị trường tài chính và ngân hàng đồng ý rằng các mô hình kinh doanh dựa trên nền tảng – và các hệ sinh thái làm nền tảng cho chúng – đang làm gián đoạn ngành đáng kể. Gần ba phần tư – chính xác là 72 % – cho biết rằng các mô hình kinh doanh dựa trên nền tảng mang tính gián đoạn đối với toàn bộ ngành ngân hàng. Ngoài ra, 70% lãnh đạo cho biết các mô hình kinh doanh dựa trên nền tảng đang thúc đẩy thay đổi chuỗi giá trị truyền thống trong toàn ngành, trong khi 69% cho biết các nền tảng đang phá vỡ mô hình kinh doanh và hoạt động riêng của tổ chức.

Các ngân hàng nhận ra rằng sự gián đoạn mang lại cả rủi ro lẫn cơ hội. Các nhà nghiên cứu nhận ra sự bi quan và sợ hãi được tiết lộ trong cuộc khảo sát trước đây nay đã được thay thế bằng sự lạc quan và tham vọng tích cực.

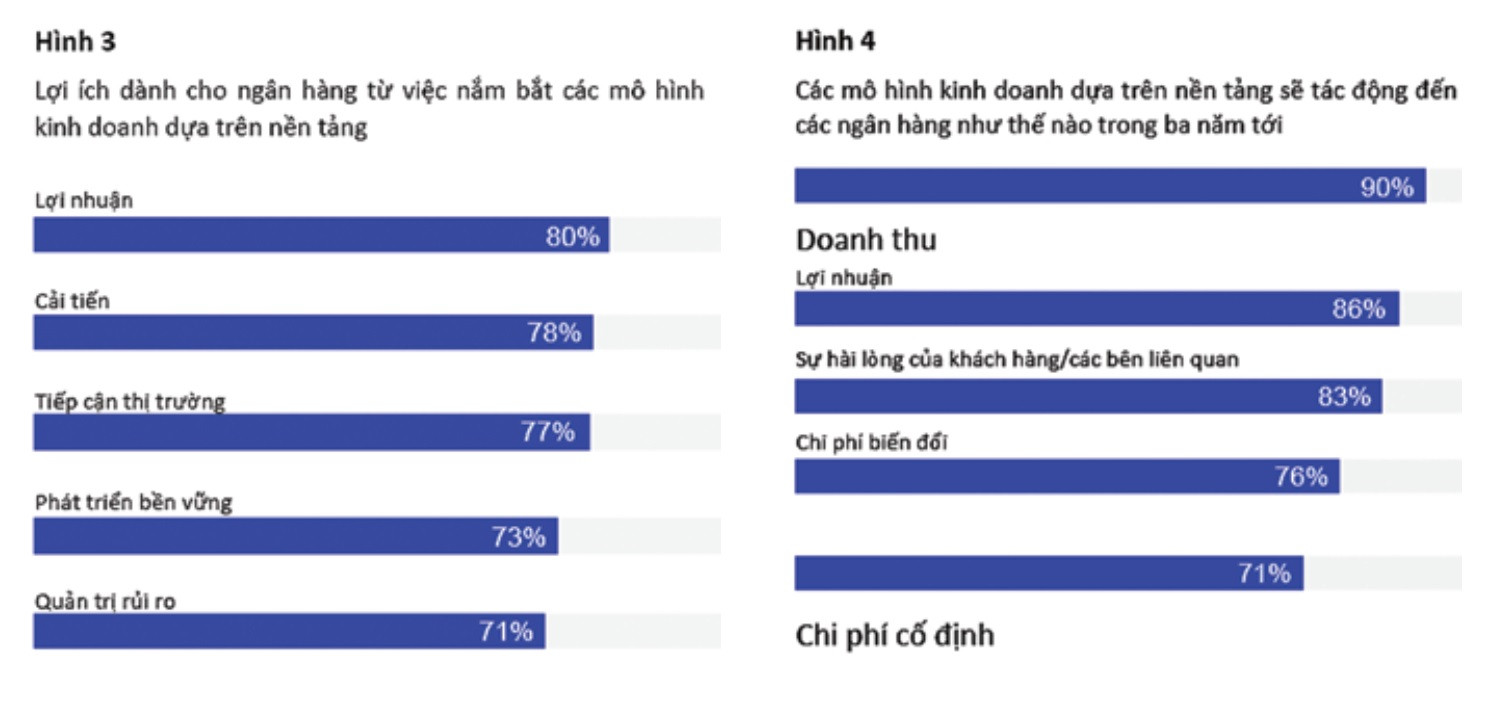

Nghiên cứu C-suite toàn cầu của IBM năm 2015 cho thấy 65% lãnh đạo ngân hàng dự kiến sẽ phải đối mặt với sự cạnh tranh khốc liệt hơn từ bên ngoài ngành – cao hơn 20% so với năm 2013 và cao hơn 11 điểm phần trăm so với phần lãnh đạo ngành chéo được khảo sát vào năm 2015. Nhưng vào cuối năm 2018 khi tiến hành cuộc khảo sát gần đây nhất về các lãnh đạo ngân hàng, mặc dù vẫn còn một số lo ngại, nhưng không đáng kể. Trong khi 38% ngân hàng xem sự phá vỡ do các nền tảng ngành chéo tạo ra là mối đe dọa, thì 45% xem đó là cơ hội. Gần bốn phần năm – có đến 79% lãnh đạo ngân hàng trên toàn cầu – nói rằng việc áp dụng các mô hình doanh nghiệp dựa trên nền tảng sẽ giúp họ đạt được sự khác biệt và lợi thế cạnh tranh bền vững với lợi ích xem xét trên nhiều khía cạnh. Họ xác định lợi nhuận, sự cải tiến và tiếp cận thị trường là ba lĩnh vực hàng đầu mà các mô hình nền tảng có thể thúc đẩy lợi thế (xem Hình 3).

Hình 3,4

Lợi ích của nền tảng doanh nghiệp

Lãnh đạo ngân hàng nói rằng việc áp dụng các mô hình kinh doanh dựa trên nền tảng mang lại lợi ích đáng kể cho khách hàng cũng như cho chính các ngân hàng. 79% lãnh đạo ngân hàng cho biết các mô hình kinh doanh dựa trên nền tảng cho phép cá nhân hóa sản phẩm và dịch vụ tốt hơn và 78% nói rằng các nền tảng cho phép cải tiến đáng kể các sản phẩm và dịch vụ.

77% ngân hàng cho biết việc áp dụng các nền tảng tạo điều kiện kết nối với các ngành khác dễ dàng hơn và 78% nói rằng các nền tảng làm tăng khả năng hợp tác cũng như niềm tin giữa các đối tác.

Về mặt kinh tế học quản trị, 86% lãnh đạo ngân hàng nói rằng các nền tảng cải thiện khả năng mở rộng kỹ thuật và tài chính của các mô hình kinh doanh và 83% cho biết việc áp dụng các mô hình này giúp cải thiện tính linh hoạt hoặc độ nhanh chóng. Có lẽ thậm chí còn quan trọng hơn, 82% cho biết rằng các mô hình nền tảng mang lại lợi ích kinh doanh, công nghệ và tài chính mà doanh nghiệp sẽ không thể đạt được khi sử dụng mô hình ngân hàng mang tính truyền thống hơn. Hầu như tất cả – có đến 90% lãnh đạo ngân hàng được khảo sát – dự đoán các nền tảng ngành chéo sẽ chỉ trở nên quan trọng hơn đối với ngành và chính họ trong mười năm tới. Họ cũng mong đợi việc áp dụng các nền tảng sẽ tiếp tục tác động tích cực đến các khía cạnh khác nhau của hoạt động kinh doanh ngân hàng (xem Hình 4).

SBI chuyển đổi từ người khổng lồ ổn định sang nền tảng linh hoạt

Được thành lập tại Kolkata năm 1806, Ngân hàng Nhà nước Ấn Độ (SBI) là ngân hàng lớn thứ hai ở Ấn Độ, với hơn 23.000 chi nhánh và tổng tài sản tương đương 530 tỷ USD. Là ngân hàng thuộc sở hữu của chính phủ, trong nhiều thập kỷ, SBI đã thiếu đầu tư đáng kể vào các công nghệ mới và suy yếu vì dựa vào các quy trình thủ công là chủ yếu và cơ sở khách hàng đang suy giảm. Tuy nhiên điều đó đã thay đổi.

Vào đầu năm 2016, SBI đã khởi xướng sự chuyển đổi lớn trên toàn bộ ngân hàng. Nhận thức được giá trị của các hệ sinh thái và nền tảng đa ngành, SBI đã lên kế hoạch xây dựng và phối hợp YONO “bạn chỉ cần một” môi trường nền tảng – lấy khách hàng làm trung tâm với gần 100 đối tác kinh doanh. Nền tảng giải quyết các nhu cầu cá nhân và lối sống – bao gồm ngân hàng– và được hỗ trợ bởi sự đổi mới như tiền mặt YONO, giúp các giao dịch không cần thẻ. SBI không chỉ tăng số lượng người dùng YONO lên hơn 12 triệu vào giữa năm 2019, nó còn trở thành một phần không thể thiếu của chiến lược đưa giá trị độc nhất ra thị trường của các tổ chức khác bao gồm Amazon.

Lãnh đạo ngân hàng cũng cho biết, sự khác biệt về văn hóa giữa các đối tác hệ sinh thái là yếu tố chính ngăn cản các mô hình kinh doanh dựa trên nền tảng. Cụ thể, 82% lãnh đạo ngân hàng được khảo sát khẳng định sự tin tưởng và tính minh bạch giữa các đối tác là thách thức chính. Ngoài ra, 80% nói rằng những thách thức liên quan đến việc tuân thủ quy định đang ngăn cản các mô hình kinh doanh dựa trên nền tảng hiện thực hóa toàn diện lợi ích tiềm năng. Tương tự, an ninh mạng là mối quan tâm lớn đối với 81%, những người trích dẫn an ninh mạng như rào cản để hiện thực hóa lợi ích từ các mô hình kinh doanh dựa trên nền tảng.

Nền tảng khác nhau, vai trò khác nhau

Phân tích cho thấy các tổ chức có thể đóng ít nhất bốn vai trò riêng biệt trong các mô hình kinh doanh dựa trên nền tảng. IBM gọi họ là nhà tích hợp, nhà cung cấp, chuyên gia và nhà phối hợp. Mỗi vai trò nền tảng có các thuộc tính chứng minh được và yêu cầu các khả năng nhất định:

- Nhà tích hợp cải tiến bằng cách kết hợp liền mạch các sản phẩm và dịch vụ với sản phẩm và dịch vụ của bên thứ ba. Các nhà tích hợp, như các công ty công nghệ tài chính, cải tiến bằng việc tận dụng API mở. Các API này đủ mở và linh hoạt giúp tích hợp liền mạch và tự động hóa các hoạt động. Các nhà tích hợp đòi hỏi nền văn hóa cải tiến, quy trình bền vững và cơ chế quản trị để tích hợp.

- Nhà cung cấp cho phép những người tham gia khác trong nền tảng bằng cách phát triển và cung cấp các sản phẩm và dịch vụ từ nguồn đến đích. Họ cung cấp “hạ tầng” ngân hàng lõi cốt lõi như là dịch vụ cho những người tham gia khác. Các nhà cung cấp cần có khả năng cung cấp quy trình và quản lý hạ tầng.

- Chuyên gia tập trung vào các hoạt động cụ thể bên trong quy trình kinh doanh. Họ có thể tập trung chuyên môn vào kỹ thuật hoặc chức năng. Họ cho phép tất cả những người tham gia nền tảng chia sẻ giá trị và tận dụng cơ sở kiến thức chuyên môn để hỗ trợ phát triển sản phẩm và dịch vụ. Để thành công, các chuyên gia cần có chuyên môn kinh doanh công nghệ và kỹ thuật, tiếp cận với các công nghệ tiên tiến và khả năng tạo nguyên mẫu nhanh chóng.

- Nhà phối hợp kích hoạt nền tảng, cho phép người tham gia và khách hàng tương tác và tạo giá trị cho nhau. Họ hoạt động trên nhiều mạng lưới và hệ sinh thái ngành, nêu bật khả năng phối hợp trải nghiệm cho tất cả các thực thể trên nền tảng. Các nhà phối hợp nên có kiến thức thị trường sâu rộng và khả năng thúc đẩy mở rộng hạ tầng và khả năng nguồn giữa những người tham gia.

Ngân hàng có tầm nhìn

Khi các ngân hàng chuyển sang thập kỷ thứ ba của thế kỷ 21, có thể có một chút nghi ngờ rằng họ không chỉ ý thức được tầm quan trọng của việc xem xét lại mô hình kinh doanh cơ bản, mà còn cả sự quan trọng của nền tảng ngành chéo và hệ sinh thái. Nhưng kết quả đòi hỏi nhiều hơn là sự công nhận. Để thúc đẩy các ngân hàng mô tả các chiến lược và hành động quan trọng nhất cho thành công kinh doanh trong tương lai, IBM đã phân tích dữ liệu từ 850 người trả lời trong ngành ngân hàng nhằm xác định những chiến lược và hành động có mối quan hệ cao nhất với thành công.

Các lãnh đạo trích dẫn doanh thu cao nhất từ các mô hình kinh doanh dựa trên nền tảng hiện tại cho biết các nền tảng sẽ tiếp tục đóng vai trò trung tâm trong chiến lược của tổ chức trong ba năm tới và xa hơn thế nữa. Điều quan trọng là họ thấy sự tham gia nền tảng ngày càng tăng và thúc đẩy sự đổi mới. Những ý tưởng mới thể xuất phát từ bên ngoài tổ chức thông qua hệ sinh thái tham gia.

Việc tham gia nền tảng ngành chéo được xem như là để cải thiện các biện pháp về hiệu quả và lợi nhuận cũng như tăng trưởng doanh thu. Các nền tảng kết hợp với doanh thu và tăng trưởng có độ ổn định lớn hơn và cụ thể là yếu tố thúc đẩy khả năng mở rộng doanh nghiệp – tối ưu hóa năng lực doanh nghiệp với nhu cầu theo điều kiện thị trường hiện hành.

Con đường đạt tới thành công

Các ngân hàng có tầm nhìn nhận ra rằng các chiến lược và hoạt động ngân hàng truyền thống phải thay đổi. Chuyển đổi căn bản là cần thiết trên các mô hình kinh doanh và hoạt động và theo cách các nguồn lực, quy trình kinh doanh và công nghệ được tập hợp để tạo giá trị. Làm thế nào các ngân hàng có thể tổ chức lại phương thức kinh doanh để cạnh tranh thành công trong mô hình kinh doanh dựa trên nền tảng ngành chéo? Có sáu bước sẽ giúp đơn giản hóa quy trình một cách đáng kể.

i- Xác định lại mục tiêu chiến lược

Đặt trọng tâm vi mô vào trải nghiệm khách hàng thông qua thông tin chi tiết dựa trên dữ liệu và dịch vụ khách hàng để giúp tăng trưởng doanh thu bền vững và tăng lợi nhuận. Đồng thời, giảm triệt để chi phí thông qua sự minh bạch cao hơn của cấu trúc chi phí và đổi mới công nghệ. Điều này đòi hỏi phải xây dựng doanh nghiệp dựa trên các thành phần có thể tạo cấu hình và nền tảng công nghệ cho phép ứng phó phù hợp với các điều kiện thay đổi bằng tốc độ, tính linh hoạt và khả năng thích ứng.

Giá trị được tạo ra bằng cách phối hợp với khách hàng, đối tác và nhà cung cấp, sau đó thận trọng tìm nguồn cung ứng và tích hợp các thành phần và dữ liệu. Gia tăng sự tập trung vào các mục tiêu chiến lược sử dụng các công nghệ theo yêu cầu – có sẵn khi cần và nơi cần – được tích hợp ngay lập tức, mở và có hiệu quả tài chính.

ii- Thiết lập quản trị bền vững và vai trò rõ ràng để vận hành trên nền tảng doanh nghiệp

Tạo khung quản trị bền vững nhưng linh hoạt cho mô hình kinh doanh có thể tạo cấu hình, phản ánh môi trường kinh doanh luôn luôn thay đổi. Sử dụng mô hình doanh nghiệp thành phần hóa cho phép tổ chức của bạn tự định hướng, hoạch định cho hành trình và tiến lên phía trước bằng cấu trúc và sự tự tin. Ngoài ra, hãy xác định thành phần doanh nghiệp nào khác biệt và cách các thành phần này có thể tạo ra giá trị, cụ thể cho mô hình doanh nghiệp.

iii- Đồng ý các tiêu chuẩn để đưa giao diện vào trong nền tảng

Xác định các tiêu chuẩn cho các thành phần doanh nghiệp để có thể tái sử dụng các thành phần này, xây dựng khối chức năng, quy trình và dịch vụ – và xây dựng sự tự tin và niềm tin trong toàn hệ sinh thái. Cho phép tiếp cận các khối này thông qua các giao diện được chuẩn hóa để tạo các chức năng doanh nghiệp mới khi cần thiết.

Tạo nền tảng bằng cách trước tiên xác định mô hình doanh nghiệp để tạo ra giá trị và sau đó là vai trò cung cấp giá trị trong toàn bộ hệ sinh thái. Tích hợp các thành phần từ nguồn đến đích và đồng bộ hóa để tạo ra giá trị; điều này chuyển đổi các thành phần thương mại hóa – và chi phí – thành cơ hội tăng trưởng.

iv- Phát triển khả năng tích hợp cho các sản phẩm thành phần hóa và khả năng kinh doanh

Thành phần hóa doanh nghiệp và các công nghệ kết hợp giúp xây dựng tốc độ, tính linh hoạt, khả năng thích ứng và các tùy chọn để quản lý chi phí. Sử dụng các thành phần trực tiếp, cho dù có tìm nguồn cung cấp bên ngoài, đồng nguồn hoặc sản xuất nội bộ, để tạo ra giá trị hầu như ngay lập tức. Có thể bổ sung hoặc cải thiện mỗi thành phần mà không gây ảnh hưởng liên kết đến các thành phần khác. Phương pháp phía sau bước chọn thành phần hóa doanh nghiệp không quan trọng đối với người dùng và khách hàng vì họ không cần biết hoặc hiểu các chi tiết nội bộ.

v- Xây dựng và phối hợp khả năng cá nhân để phát triển các hệ sinh thái mới

Phối hợp mang ý nghĩa quan trọng đối với cả thành phần hóa doanh nghiệp và hệ sinh thái; công nghệ giúp các mảnh thành phần khớp với nhau trong khi đồng bộ hóa việc truy cập và sử dụng.

Nên triển khai các thành phần kinh doanh theo nhu cầu để giúp chuyển đổi các cấu trúc nhằm giảm triệt để chi phí và mở ra các cơ hội hợp tác và dịch vụ mới.

vi- Xác định lại giá trị có ý nghĩa như thế nào đối với tổ chức, sau đó đo lường và báo cáo giá trị một cách hiệu quả.

Việc đo lường giá trị truyền thống về năng suất và hiệu quả được định hướng cho sản xuất (sản lượng thực tế chia cho đầu vào thực tế). Giá trị cho các mô hình kinh doanh dựa trên nền tảng liên quan nhiều hơn đến việc quản lý năng động các mối quan hệ kinh doanh, dữ liệu và các tài sản vô hình khác. Câu hỏi làm cách nào để đo giá trị doanh nghiệp một cách chính xác đối với mô hình kinh doanh dựa trên nền tảng và vai trò trong hệ sinh thái.

Có thể tạo ra giá trị trong toàn bộ tổ chức với các quy trình và công cụ sử dụng thành phần hóa và được thiết kế để giải phóng thời gian. Thiết lập hoặc nâng cao văn hóa tăng trưởng dựa vào năng suất, sự phối hợp tác và cải tiến.

So với các đối thủ truyền thống hơn, các ngân hàng có tầm nhìn gần như nhất trí chia sẻ triết lý rằng các mục tiêu chung được đưa ra thông qua các mô hình kinh doanh dựa trên nền tảng vượt qua các mục tiêu của các tổ chức cá nhân, mang lại lợi ích vô hình lẫn hữu hình. Họ tin rằng các nền tảng thúc đẩy tạo ra các sản phẩm và dịch vụ không thể tạo ra trong thiết lập ngân hàng truyền thống hơn.

Họ cũng tin rằng việc áp dụng chiến lược kinh doanh dựa trên nền tảng đồng nghĩa với việc vượt ra khỏi một khuôn mẫu duy nhất. Điều này liên quan đến việc đa dạng hóa trên nhiều nền tảng, đóng góp cho sản phẩm và dịch vụ trong các bối cảnh khác nhau trên nền tảng khác nhau. Các ngân hàng có tầm nhìn nhận ra rằng các nền tảng thường đa chiều, bao gồm nhiều nhà cung cấp.

Họ hiểu rằng việc tham gia vào các nền tảng khuyến khích sự chuyên môn hóa để mỗi tổ chức cá nhân có thể cung cấp các phần sản phẩm và dịch vụ nơi tổ chức này có thể tạo ra giá trị quan trọng và độc nhất.

Tài liệu tham khảo:

1. https://www.ibm.com/thought-leadership/institute-business-value/report/platformbankin

(Bài đăng ấn phẩm in Tạp chí TT&TT số 5 tháng 5/2021)

.jpg)