Báo cáo từ Kaspersky với tiêu đề "Xây dựng lộ trình an toàn hướng tới tương lai thanh toán số ở khu vực châu Á - Thái Bình Dương" (Mapping a secure path for the future of digital payments in APAC) đã nghiên cứu các tương tác của người dùng với thanh toán trực tuyến. Báo cáo này cũng nghiên cứu thái độ của người thanh toán số đối với thanh toán trực tuyến, làm cơ sở để tìm hiểu các yếu tố tạo thuận lợi hoặc cản trở việc áp dụng công nghệ này.

Nghiên cứu này do công ty nghiên cứu YouGov thực hiện tại các quốc gia quan trọng trong khu vực, bao gồm Australia, Trung Quốc, Ấn Độ, Indonesia, Malaysia, Philippines, Singapore, Hàn Quốc, Thái Lan và Việt Nam (10 quốc gia). 1.618 người ở các quốc gia nói trên đã tham gia trả lời các câu hỏi khảo sát của nghiên cứu trong tháng 7/2021.

Những người tham gia khảo sát có độ tuổi từ 18 - 65, tất cả đều là những người đang đi làm và có sử dụng công nghệ thanh toán số. Trong nghiên cứu này, hành vi khái quát của người tiêu dùng tại một thị trường là hành vi khái quát của nhóm mẫu nói trên.

Người dùng Đông Nam Á quan tâm lớn đến triển khai OTP qua SMS

Báo cáo nghiên cứu cho thấy những người sử dụng thanh toán điện tử ở Đông Nam Á ngày càng nhận thức được tầm quan trọng của việc bảo vệ dữ liệu tài chính của họ trong bối cảnh việc sử dụng thanh toán số gia tăng nhanh chóng trong khu vực. Họ cũng hiểu rõ về các tính năng bảo mật bổ sung và hy vọng sẽ được các ngân hàng và nhà cung cấp ví điện tử triển khai trong tương lai.

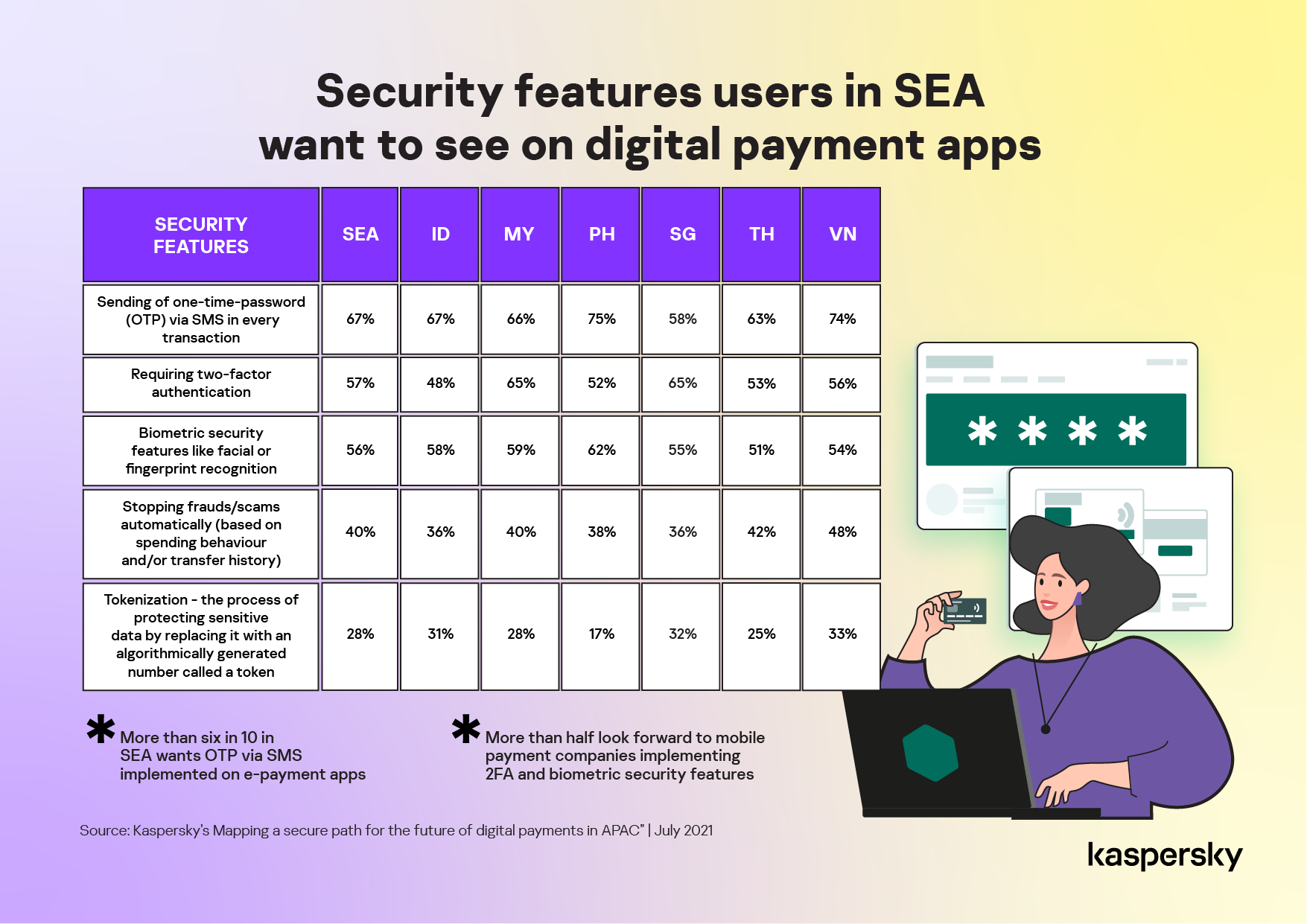

Báo cáo đã phát hiện ra rằng hơn 3/5 (67%) người dùng các ứng dụng ngân hàng số và ví điện tử ở Đông Nam Á thích triển khai mật khẩu dùng một lần (OTP) qua SMS cho mọi giao dịch. Việt Nam đạt tỷ lệ 74%.

Đa số người được hỏi cũng muốn xem xét việc triển khai xác thực hai yếu tố (2FA) (57%) cũng như các tính năng bảo mật sinh trắc học như nhận dạng khuôn mặt hoặc vân tay (56%).

Điều thú vị là việc triển khai OTP là ưu tiên hàng đầu của người tiêu dùng ở hầu hết các nước Đông Nam Á - bao gồm Indonesia (67%), Malaysia (66%), Philippines (75%), Thái Lan (63%) và Việt Nam (74%) - ngoại trừ Singapore, nơi xác thực hai yếu tố là mối quan tâm cấp thiết nhất (65%).

Khách hàng thanh toán số cũng hoan nghênh việc sử dụng máy học (machine learning) trong việc chống lại các cuộc tấn công phi kỹ thuật. Gần một nửa (40%) cho rằng các công ty nên tự động ngăn chặn các cuộc gian lận hoặc lừa đảo dựa trên hành vi chi tiêu và/hoặc lịch sử chuyển khoản.

Hơn 1/4 (28%) cũng cho biết Tokenization - quá trình bảo vệ dữ liệu nhạy cảm bằng cách thay thế nó bằng một con số mã hóa gọi là mã token - cũng có thể tăng cường bảo mật cho các ứng dụng ngân hàng di động và thanh toán điện tử trong khu vực.

Nhậnthứcgiá trịcủacôngnghệ để nâng cao bảovệtàichínhtrựctuyến

Ông Yeo Siang Tiong, Tổng Giám đốc Kaspersky khu vực Đông Nam Á, cho biết: "Quy mô thị trường lớn mạnh của Đông Nam Á về thanh toán số mở ra một chặng đường dài cho sự phát triển. Trong lĩnh vực cạnh tranh, các công ty thanh toán không chỉ được đánh giá dựa trên những đổi mới mà còn về chương trình bảo mật của họ".

Từ các phát hiện của Kapersky, ông Yeo Siang Tiong cho biết khách hàng ngày càng nhận thức được giá trị của công nghệ để bảo vệ tài chính trực tuyến của họ. Nhìn chung, các tính năng bảo mật này là các biện pháp phòng ngừa hữu ích có khả năng nâng cao các tiêu chuẩn an ninh mạng trong thanh toán số.

Tuy nhiên, chúng ta không nên nhìn nhận các lựa chọn này một cách đơn lẻ mà hãy coi đấy là một phần của khuôn khổ an ninh mạng toàn diện. Ví dụ, việc sử dụng xác thực hai yếu tố có những hạn chế của nó, đặc biệt là xác thực dựa trên SMS.

Tin nhắn SMS mang mật khẩu có thể bị chặn bởi một Trojan nằm bên trong điện thoại thông minh hoặc do lỗi trong giao thức SS7 được sử dụng để truyền tin nhắn, khiến 2FA dựa trên SMS đôi khi không đáng tin cậy. Trong những trường hợp như vậy, người dùng nên sử dụng các ứng dụng xác thực độc lập, còn SMS chỉ nên sử dụng như phương án cuối cùng để hạn chế lỗ hổng của công ty đối với việc vi phạm dữ liệu.

Với tính chất phức tạp của việc bảo mật ứng dụng và tài chính trực tuyến, không ngạc nhiên khi hơn 3/5 (65%) số người được hỏi cho rằng các ngân hàng và công ty ví điện tử nên cung cấp nhiều tính năng hơn để duy trì bảo mật - chẳng hạn như thay đổi mật khẩu thường xuyên. 60% khác cho rằng các nhà cung cấp nên phổ cập người dùng nhiều hơn về các mối đe dọa trực tuyến.

Về việc chọn nhà cung cấp ví điện tử, vấn đề bảo mật vẫn là ưu tiên hàng đầu đối với người dùng thanh toán số ở Đông Nam Á. Hơn một nửa (58%) cho biết họ sẽ sử dụng ví điện tử có các tính năng bảo mật bổ sung như vân tay và 2FA, trong khi hơn 1/3 (37%) cho biết họ sẽ sử dụng các ứng dụng ngân hàng hoặc ví điện tử từ các nhà cung cấp chưa tham gia vào bất kỳ vụ vi phạm dữ liệu hoặc cuộc tấn công an ninh mạng nào trước đây.

Một số người trả lời cũng cho rằng ví điện tử cần phải độc lập - có thể được sử dụng trực tiếp bởi ngân hàng hoặc thông qua bên thứ ba (42%) hoặc một ví khép kín - được liên kết với những người bán cụ thể, nơi người dùng chỉ có thể sử dụng tiền để thực hiện thanh toán cho các giao dịch với người bán cụ thể (35%).

Một số cân nhắc khác trong việc lựa chọn công ty cung cấp ví điện tử bao gồm các ứng dụng nên cung cấp khuyến mại, hoàn tiền, phí chuyển khoản thấp hơn (49%); cung cấp tính năng ẩn danh - người dùng không cần tiết lộ chi tiết thẻ tín dụng cho quá nhiều người bán (35%); không có ngân hàng - không cần chi tiết tài khoản ngân hàng (25%); và được phát triển trong nước (16%).

Để phát triển một chiến lược tăng trưởng lâu dài và bền vững, ông Yeo Siang Tiong cho rằng các công ty thanh toán số cần suy xét đến một số mong muốn và nhu cầu của người dùng. Mặc dù có một số biện pháp phòng ngừa không hoàn toàn mới và đã xuất hiện được một thời gian, nhưng điều quan trọng là phải xem xét các tính năng bảo mật có thể được tích hợp theo cách mà không ảnh hưởng đến trải nghiệm người dùng.

"Nghiên cứu của chúng tôi cho thấy cách các khách hàng ngày càng yêu cầu các nhà cung cấp dịch vụ thanh toán số chịu trách nhiệm về an ninh tài chính trực tuyến của họ, vì vậy chúng tôi khuyến nghị các công ty xác định các lỗ hổng an ninh mạng trong từng giai đoạn của quy trình thanh toán và áp dụng các biện pháp công nghệ thông tin phù hợp", ông Yeo Siang Tiong cho biết thêm.

Để luôn được bảo vệ khỏi các thủ thuật gian lận và mối đe dọa mạng không ngừng thay đổi, Kaspersky khuyến nghị các nhà cung cấp dịch vụ thanh toán số áp dụng các biện pháp như đảm bảo cập nhật nhanh chóng các bản vá lỗi phần mềm để ngăn chặn kẻ tấn công xâm nhập hệ thống; thực hiện mã hóa cấp cao cho dữ liệu nhạy cảm và thực thi thông tin xác thực mạnh mẽ và xác thực đa yếu tố.

Ngoài ra, các nhà cung cấp dịch vụ thanh toán số còn cần sử dụng giải pháp bảo vệ điểm cuối hiệu quả với khả năng phát hiện và phản hồi mối đe dọa để chặn các nỗ lực truy cập và các dịch vụ bảo vệ được quản lý cho cuộc điều tra tấn công hiệu quả và phản hồi của chuyên gia.

Các nhà cung cấp cũng nên hướng dẫn khách hàng và nhân viên về các thủ thuật mà những kẻ xấu có thể sử dụng. Để tiết kiệm thời gian và nhận được một dịch vụ chất lượng, các công ty nên làm việc với các nhà cung cấp được công nhận trên toàn cầu để có thể đảm bảo quá trình đào tạo được hiệu quả.

Công tác bảo mật hàng năm và kiểm tra thâm nhập cần được kiểm tra hàng năm để tìm ra các vấn đề bảo mật trong mạng của công ty; cài đặt một giải pháp ngăn chặn gian lận có thể thích ứng nhanh chóng để xác định các âm mưu và phương pháp tấn công mới.

Đối với các doanh nghiệp có cơ sở hạ tầng CNTT hoàn thiện, cần cài đặt các giải pháp chống APT và EDR, cho phép khả năng phát hiện mối đe dọa tiên tiến, điều tra và khắc phục sự cố kịp thời; cung cấp cho trung tâm điều hành an ninh (SOC) quyền truy cập vào thông tin tình báo về mối đe dọa mới nhất và thường xuyên nâng cao kỹ năng cho họ bằng các khóa đào tạo chuyên nghiệp./.