Đồng thời nhờ khi làm tốt điều này, các ngành ngân hàng mới dễ dàng làm tốt vai trò là kênh cung ứng vốn chủ yếu cho nền kinh tế - xã hội; đảm bảo tính liên thông trong vận hành, quản lý, tạo dòng chảy giao dịch không bị dán đoạn; góp phần tạo ra sự phát triển bền vững tài chính vĩ mô, kinh tế số.

Một sự kiện nổi bật trong chuỗi chương trình CTO Summit đã phần nào thể hiện rõ mục tiêu này và qua đây, một lần nữa thêm sự phản ánh sắc nét về tầm quan trọng của các giải pháp công nghệ - Điều không thể thiếu trong xu thế, phương thức vận hành để bộ máy hoạt động một cách mượt mà, không gián đoạn của các ngân hàng hiện nay.

Khi ứng dụng công nghệ cần phù hợp với múc độ trưởng thành

Theo ông Tống Văn Tiến, chuyên gia về lĩnh vực công nghệ và ngân hàng TPBank cho rằng, để tìm lời giải cho bài toán giúp tối ưu, vận hành hiệu quả, không để gián đoạn trong hoạt động tại các ngân hàng hiện nay chính, lời giải duy nhất chính là giải pháp lựa chọn duy nhất bằng con đường công nghệ.

Công nghệ sẽ giúp thay đổi các phương thức kinh doanh truyền thống trong đó có ngành tài chính, ngân hàng. Hiện nay, nhu cầu giao dịch của khách hàng đối với ngân hàng được gắn kết trên môi trường số, kênh số, đó là các giao dịch online không phải có mặt trực tiếp tại các chi nhánh, điểm giao dịch cố. Ở mọi nơi, mọi lúc, thông qua môi trường Internet, các giao dịch Internet banking, Mobile banhking… dều dễ dàng được thực hiện.

Theo các chuyên gia, giải pháp công nghệ sẽ giúp các ngân hàng vận hành tự động hóa các nghiệp vụ tài chính của mình, hướng đến ngân hàng số thông minh.

Ông Tiến cho rằng, việc các ngân hàng cần nhanh chóng thay đổi, áp dụng các công nghệ, giải pháp nền tảng số mới để vận hành, quan trị sẽ tạo ra các thành công. Nêu ví dụ về lợi ích này, TPBank cho biết đã tiết kiệm được 60% việc giải ngân, 30% - 60% thời gian các giao dịch tại quầy, số lượng các giao dịch tăng 30% mỗi năm.

Cụ thể trong các giải pháp áp dụng công nghệ số mới, thời gian qua, TPBank đẩy mạnh ứng dụng công nghệ như: Tự động hóa quy trình bằng robot (RPA), trí tuệ nhân tạo (AI), nhận diện sinh trác học, nhận dạng ký tự quang học (OCR), giao tiếp lập trình ứng dụng mở kết nối video trực tuyến…

Bên cạnh đó, TPBbank quyết tâm thực hiện kế hoạch, tầm nhìn dài hạn trong việc phát triển trở thành ngân hàng số toàn diện; chú trọng đầu tư, nâng cấp cơ sở hạ tầng công nghệ, cơ sở dữ liệu, sự hài lòng của các khách hàng trên môi trường số, hệ sinh thái số…

"Khi thực hiện tốt các điều này, TPBank tạo thêm các giá trị bền vững và quan trọng hơn, đảm bảo tạo sự vận hành không gián đoạn của hệ thống trong giai đoạn dịch bệnh Covd-19 hiện nay", ông Tiến Khẳng định

Ông Tiến còn nhận định, việc số hóa quy trình và áp dụng tự động hóa hoạt động tại các ngân hàng hiện nay, chính là việc chủ động tham gia với các công nghệ 4.0 như: phân tích dữ liệu tiên tiến, các công nghệ học máy, công nghệ chuỗi khối… Điều này đã thực sự mang lại nhiều trải nghiệm, tiện ích cho khách hàng và thu được nhiều thành tựu doanh thu tài chính.

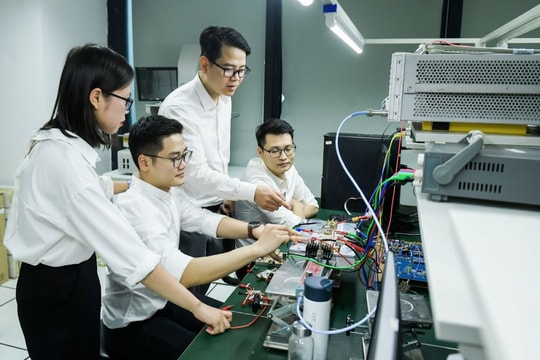

Điều quan trọng, theo ông Tiến, giải pháp công nghệ chính là bước tiến để cải tiến về mặt kỹ thuật, còn muốn đột phá công nghệ phải kết hợp với yếu tố con người. "Sự kết hợp tốt giữa yếu tố máy và người - vì điều này chắc chắn cho ra kết quả, hiệu suất công việc tốt nhất", ông Tiến nhấn mạnh.

Cùng quan điểm về tầm quan trọng của giải pháp công nghệ giúp các ngân hàng vận hành không bị gián đoạn, ông Bùi Đình Giáp, Giám đốc nền tảng tự động hóa quy trình nghiệp vụ akaBot - FPT Software bổ sung thêm, các ngân hàng hiện nay cần áp dụng tích cực các công nghệ mới blockchain, iCloud, big data … Đây là các công cụ công nghệ, nền tảng số giúp các ngân hàng vận hành tự động hóa các nghiệp vụ tài chính của mình, hướng đến ngân hàng số thông minh.

Trên quan điểm kỹ thuật, ông Giáp cho rằng khi áp dụng các công nghệ này, các ngân hàng cần tập trung triển khai trên 03 nội dung như: Cần độc lập về vị trí làm việc (đầy đủ các nền tảng số hỗ trợ, hạ tầng công nghệ đảm bảo…); hiệu quả thích ứng đối với người dùng đầu - cuối (các giải pháp số, tự động hóa thông minh đối khách hàng); nhận thức, trình độ đội ngũ nhân viên.

"Yếu tố được coi đảm bảo vận hành liên thông cho các ngân hàng còn là việc cần phải chú trọng đến công tác an toàn an ninh mạng, bảo mật; các giải pháp chi phí hợp lý cho các bộ phận nghiệp vụ được ưu tiên khi triển khai", ông Giáp nhấn mạnh thêm.

Đồng tình với quan điểm của hai ông ông Tiến và Giáp, ông Nguyễn Hoàng Thao, chuyên gia CNTT , Phó giám đốc tư vấn rủi ro Công ty TNHH Deloitte Việt Nam khi nhấn mạnh đến yếu tố đảm bảo duy trì, vận hành không bị gián đoạn thì các ngân hàng phải quản trị tốt các rủi ro; cần tối ưu hóa trong quy trình số hóa.

Theo ông Thao, các giải pháp công nghệ tối ưu hiện nay đang được lựa chọn, áp dụng vẫn chính là: RPA, AI, blockchain … Và muốn áp dụng hiệu quả các công nghệ này, các ngân hàng phải tự đánh giá được mức độ trưởng thành của mình - thường có 03 mức độ đánh giá: Công việc có tính chất quy luật lặp đi lặp lại; thu thập dữ liệu và phân tích dữ liệu; tự động hóa thông minh. Do đó, với căn cứ trên, các ngân hàng tự lựa chọn để đưa ra phương cách hợp lý khi áp dụng thực hiện.

Đồng thời, nhằm giúp các ngân hàng tăng hiệu quả việc sử dụng các công nghệ số, ông Thao đề xuất, các ngân hàng cần đưa ra các chiến lược giữ chân khách hàng sử dụng các kênh số, các chương trình maketting thì cần ứng dụng các công nghệ AI, trợ lý ảo thông minh, các cảm biến thực tế… nhưng vẫn đảm bảo sự trải nghiệm cho khách hàng và sự tiện ích khi sử dụng các sản phẩm mới.

"Các ngân hàng phải thay đổi, tạo ra tâm lý thích ứng trong xu thế số; tạo, mở rộng hơn đối với các quy định hành lang pháp lý trong việc ứng dụng các công nghệ mới…", ông Thao nhấn mạnh.

Công nghệ "Make in Vietnam" giúp tối ưu hóa các hoạt động, quy trình

Có thể nói, làn sóng Covid-19 lần thứ 4 trở lại với nhiều tác động tiêu cực khôn lường, khiến các hoạt động kinh doanh bị ảnh hưởng, do đó việc ứng dụng công nghệ số sẽ là giải pháp được lựa chọn để giúp việc kinh doanh không gián đoạn và việc các công ty công nghệ Việt Nam thời gian qua đã không ngừng sáng tạo, tìm, ra đời các sản phẩm giải pháp mang thương hiệu Việt Nam đã chứng tỏ sự chủ động, tự tin của Việt Nam trong xu thế bắt buộc này.

Nhân đây, khi cùng nói về chủ này, mới đây, tại hội thảo trực tuyến với chủ đề "Kinh doanh không gián đoạn - Kinh nghiệm và giải pháp sáng tạo", ông Nguyễn Văn Khoa, Tổng Giám đốc FPT cho rằng các DN cần đảm bảo dòng tiền, cần ứng dụng công nghệ để triển khai cách làm mới và cần chủ động, linh hoạt, sáng tạo.

Cũng theo Tổng giám đốc FPT, để đảm bảo kinh doanh liên tục chúng ta phải kịp thời vá lỗ hổng, điểm yếu, sớm thay đổi để thích nghi phát triển. Trong đó phải lưu tâm "03 điều "cần" gồm: Đảm bảo dòng tiền; ứng dụng công nghệ; chủ động, linh hoạt, sáng tạo, tìm nguy trong cơ.

Đặc biệt, đối với việc ứng dụng công nghệ, cần được triển khai cách làm mới, phương thức tiếp cận mới, đưa ra sản phẩm mới. "Công nghệ sẽ giúp đưa ra các phân tích, dự báo chính xác dựa trên dữ liệu thực. Đây là cơ sở giúp doanh nghiệp (DN) đảm bảo được tốc độ, linh hoạt và sự liên tục trên tất cả các khía cạnh từ quản trị, tài chính, bán hàng đến nhân sự", TGĐ FPT nhấn mạnh.

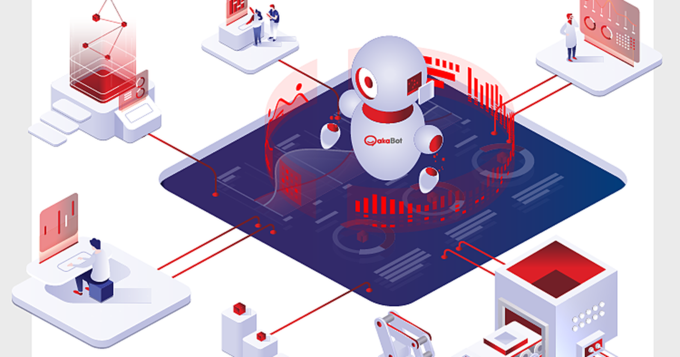

Hiện nay, FPT đang có thế mạnh cung cấp các giải pháp công nghệ số cho các đơn vị, DN tài chính, ngân hàng với các sản phẩm như: FPT.AI, akaChain, akaCoola, akaBot ... Trong các sản phẩm đó, nổi bật vẫn là sản phẩm akaBot - giải pháp RPA toàn diện "Make in Vietnam", giúp các ngân hàng tạo ra những "nhân sự ảo", giúp mô phỏng thao tác của con người trên màn hình máy tính, tự động thực hiện các giao dịch tài chính, đối soát số liệu với độ chính xác cao, đảm bảo duy trì hoạt động ổn định.

akaBot trở thành công cụ "cứu cánh" của nhiều DN, ngân hàng, giúp tiết kiệm nhân sự, đảm bảo tính liên tục trong kinh doanh và tạo đà phục hồi trong dịch bệnh.

Nói thêm về lợi ích của akaBot, tại tọa đàm này, ông Giáp cho biết, hiện giải pháp akaBot đã hỗ trợ một số ngân hàng quốc tế nâng cao hiệu quả xử lý công việc như: Thực hiện 1.000 giao dịch thanh toán/ngày; giảm 40% nguồn nhân lực; rút ngắn thời gian thực hiện giao dịch từ 10 phút xuống còn 2 phút; tăng độ chính xác lên 90%....

Tại Việt Nam, akaBot là một giải pháp công nghệ đã được hơn 10 ngân hàng triển khai, sử dụng. Mục tiêu sản phẩm tiêu biểu mang thương hiệu Việt Nam này còn hướng đến việc hỗ trợ các khác hàng, người dùng dễ dàng đối soát các giao dịch; giúp các nhân viên thêm cảm hứng, tinh thần làm việc.

Đặc biệt, đảm bảo tính liên tục, tăng trưởng lợi ích kinh doanh, tăng hiệu suất lao động và tiết kiệm nhiều chi phí. "Với trợ lý robot ảo, chúng tôi có thể tận dụng, tối ưu, hoạt động ở từng quy trình khác nhau, đảm bảo cho các ngân hàng hoạt động hiệu quả 24/24 trên nền tảng, giải pháp công nghệ thương hiệu Việt Nam", ông Giáp nhấn mạnh./.

.png)